Что вы узнаете

- Что такое финансовая отчетность.

- Зачем она инвестору.

- Где ее искать.

- Как она устроена.

- Можно ли ей верить.

- Почему важно знать о разных стандартах.

Что такое отчетность и у кого она есть

Финансовая отчетность — документ, который отражает, чем компания владеет, сколько зарабатывает и тратит. Ее формируют все компании, чтобы отчитаться перед налоговой.

Но компании на бирже — публичные, поэтому они отчитываются не только перед налоговой, но и перед акционерами. Такую отчетность они должны публиковать. Чаще всего отчетность публикуется ежеквартально, реже — раз в полугодие.

Почему аналитики от брокера недостаточно для выбора акций

Многие брокеры и сервисы для инвесторов публикуют краткие показатели компании: например, дивидендную доходность, размер долга, отношение цены акции к прибыли. Эти данные важны для инвесторов, но в отрыве от отчетности по ним можно сделать неправильные выводы.

29 октября 2024 года «Яндекс» выпустил отчет, в котором отразил убыток в 4,1 млрд рублей за девять месяцев 2024. Казалось бы, надо срочно продавать, но акции не показали серьезного изменения цены.

Акционеры и инвесторы знают, что на чистую прибыль может влиять множество факторов, которые и вовсе никаких расходов для бизнеса не создают. Например, иногда бизнесу приходится уменьшать стоимость активов в отчетности, но по факту никаких расходов нет. Об этих нюансах можно узнать, только изучив отчетность и ее особенности.

С другой стороны, компания может стабильно зарабатывать, а дивидендами делиться не спешит.

Например, компания «Русгидро» за 2023 год заработала 32 млрд рублей, но дивиденды решила не платить. Проблема — в больших долгах и необходимости инвестировать в поддержку огромных гидроэлектростанций. Если смотреть только на доходы, можно сделать ошибочные выводы.

Чтобы их избежать, будем погружать вас в нюансы в каждом уроке.

Где искать финансовые отчеты

Базовое правило для всех публичных компаний на крупных биржах — отчеты нужно публиковать на своем официальном сайте: в разделе «Инвесторам и акционерам».

Крупные компании часто создают отдельный сайт, который можно найти через поисковик по запросу «название компании + инвесторам» или «название компании + отчетность». Лучше искать отчеты через официальные сайты: там же можно найти другую полезную информацию — презентации, письма от руководства и пресс-релизы с последними событиями в жизни компании.

Еще можно искать финансовые отчеты публичных компаний через сайты с базой данных по множеству компаний. Такой способ удобен, когда необходимо посмотреть информацию по нескольким сразу.

Российские компании, выпустившие ценные бумаги, публикуют отчеты в центре раскрытия корпоративной информации. Отчеты компаний можно искать по их названиям или ИНН.

В карточке компании внутри вкладки «Отчетность» находятся нужные финансовые отчеты: «Бухгалтерская (финансовая)» — по российским стандартам, «Сводная (консолидированная) отчетность» — по международным стандартам. К стандартам вернемся чуть позже.

Как устроена финансовая отчетность

Финансовая отчетность состоит из четырех основных элементов. Их последовательность в документе может меняться, но суть остается той же. Разберем самые базовые моменты, а в следующих уроках подробно рассмотрим основные бухгалтерские статьи каждого типа отчетов и то, как они помогут лучше инвестировать.

Как мы уже говорили, компании публикуют отчетность за квартал, полугодие или год — и большая часть компаний отчитывается ежеквартально. Часть компаний, которые добывают и производят металлы, отчитываются за полугодие. Квартальные отчеты дают самую свежую информацию о состоянии бизнеса, а в годовых отчетах публикуются полезные дополнительные сведения.

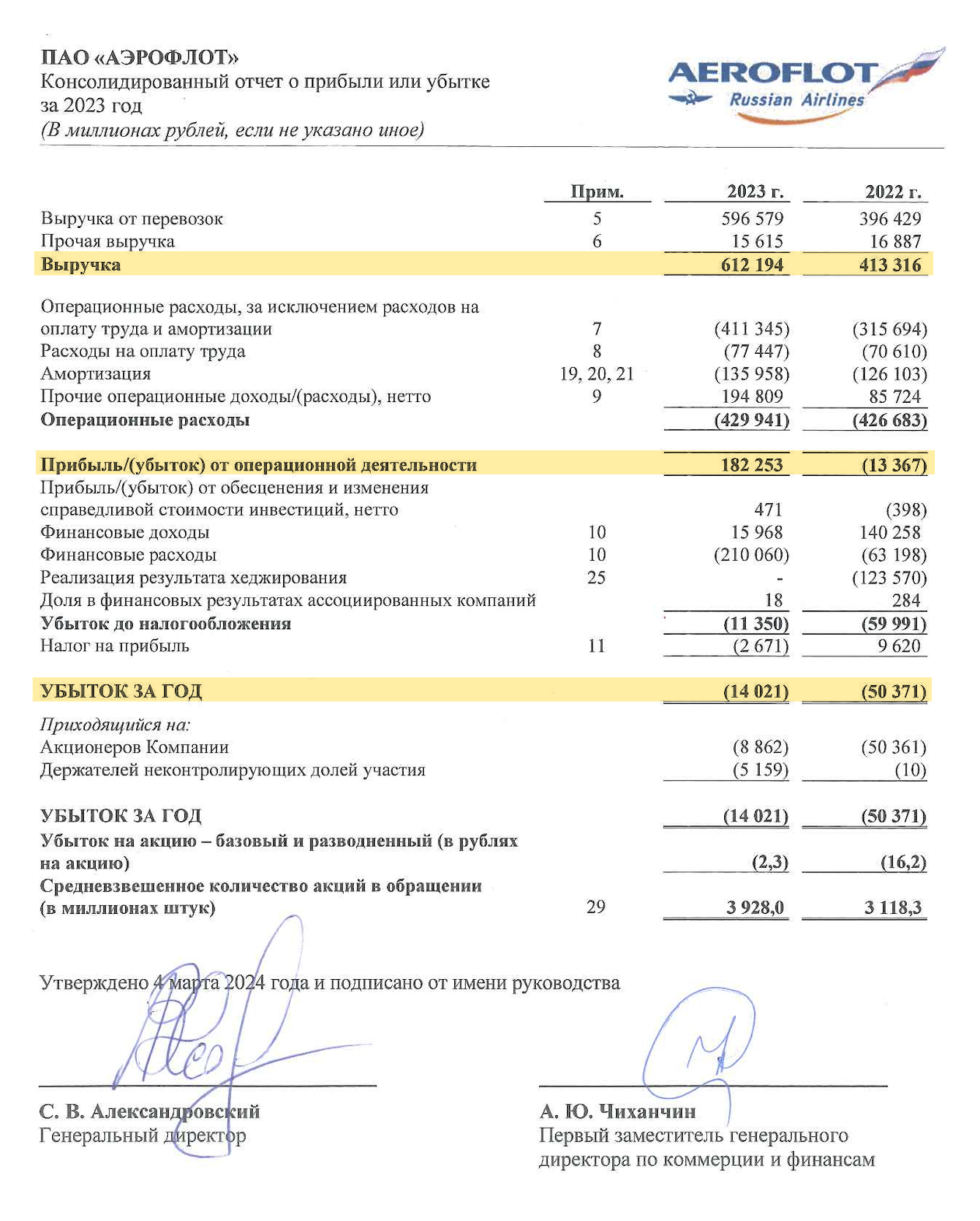

О прибылях и убытках

Показывает, сколько компания заработала и потратила за отчетный период — квартал, полугодие, девять месяцев или год. Данные отчета формируются за период накопленным итогом — то есть результаты за предыдущие кварталы года складываются.

Здесь все может казаться простым: достаточно посмотреть, как растет выручка и что с прибылью. Но есть тонкости. Существуют неденежные доходы или расходы — события, которые возникают из-за требований бухгалтерских стандартов. При этом в реальности компания ничего не потратила и не заработала. Из-за таких неденежных доходов и расходов прибыль может оказаться заниженной — и инвестор подумает, что в акции лучше не инвестировать. А еще бывает, что компания разово получила большую прибыль — например, продала какой-то свой актив. Это событие исказит чистую прибыль за отчетный период. Подобные проблемы мы будем разбирать в отдельном уроке про отчет о прибылях и убытках.

В отчете о прибылях и убытках нет части полезной информации: сколько компания заплатила дивидендов, как уменьшился или увеличился долг. Заработанная чистая прибыль или убыток попадает в нераспределенную прибыль компании, которую потом направляют на покупку активов или уменьшение обязательств, и это отражается в отчете о финансовом положении — о нем расскажем дальше в уроке.

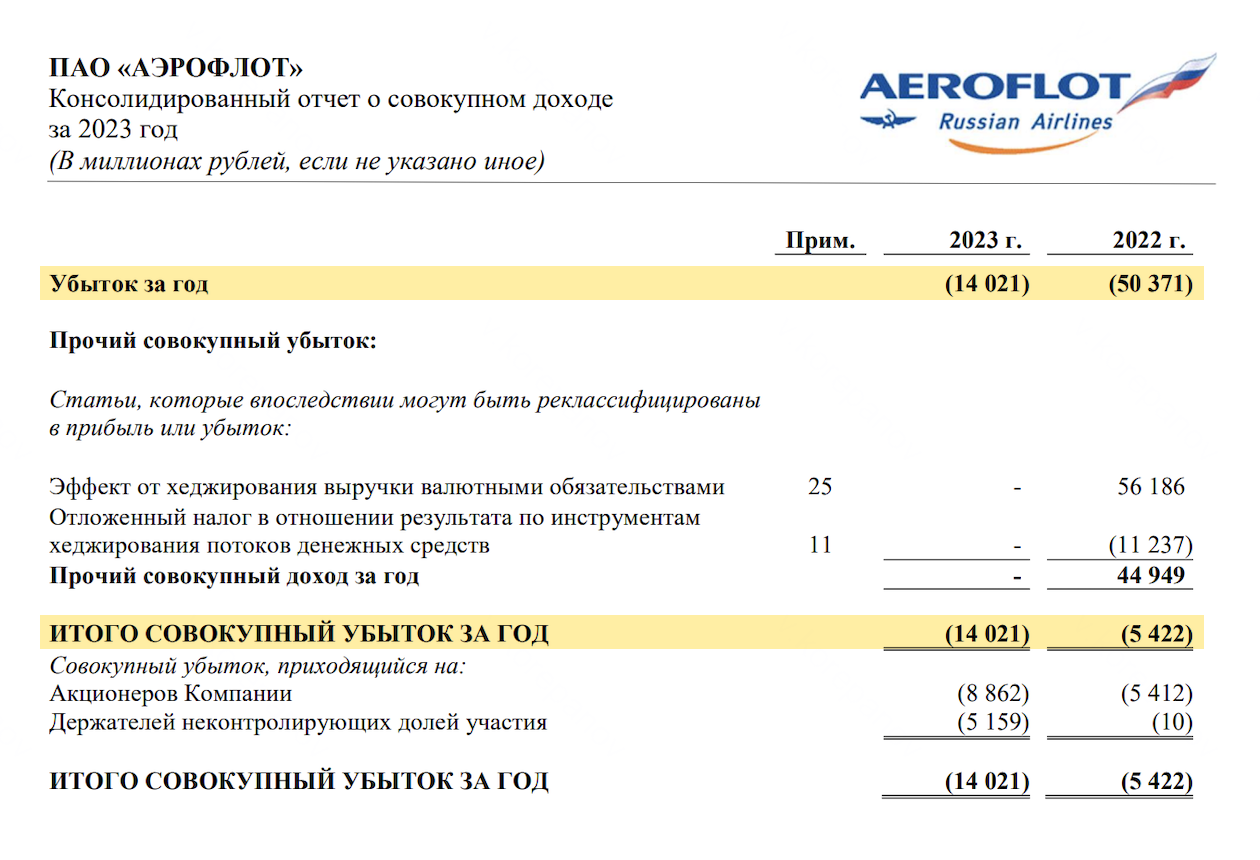

О совокупном доходе

В нем указаны доходы и расходы, которые напрямую не связаны с бизнесом компании.

Например, российское промышленное предприятие владеет иностранной дочерней компанией. Курс валют постоянно меняется, поэтому бухгалтерам приходится пересчитывать стоимость имущества в рублях.

Предположим, у иностранной дочерней компании имущества на 10 млн долларов. В 2022 году курс доллара составлял 70,34 ₽, а в 2023 — 89,68 ₽. Разница — 193 млн рублей, хотя в долларах ничего не поменялось. Разницу от переоценки учтут в отчете о совокупном доходе. Сама переоценка — это не суть бизнеса компании, поэтому ее учитывают здесь, а в отчет о прибылях и убытках она не попадает.

Если бы дочерняя компания сдавала собственное имущество в аренду, то есть это был бы ее основной бизнес, такую переоценку имущества указывали бы в отчете о прибылях и убытках.

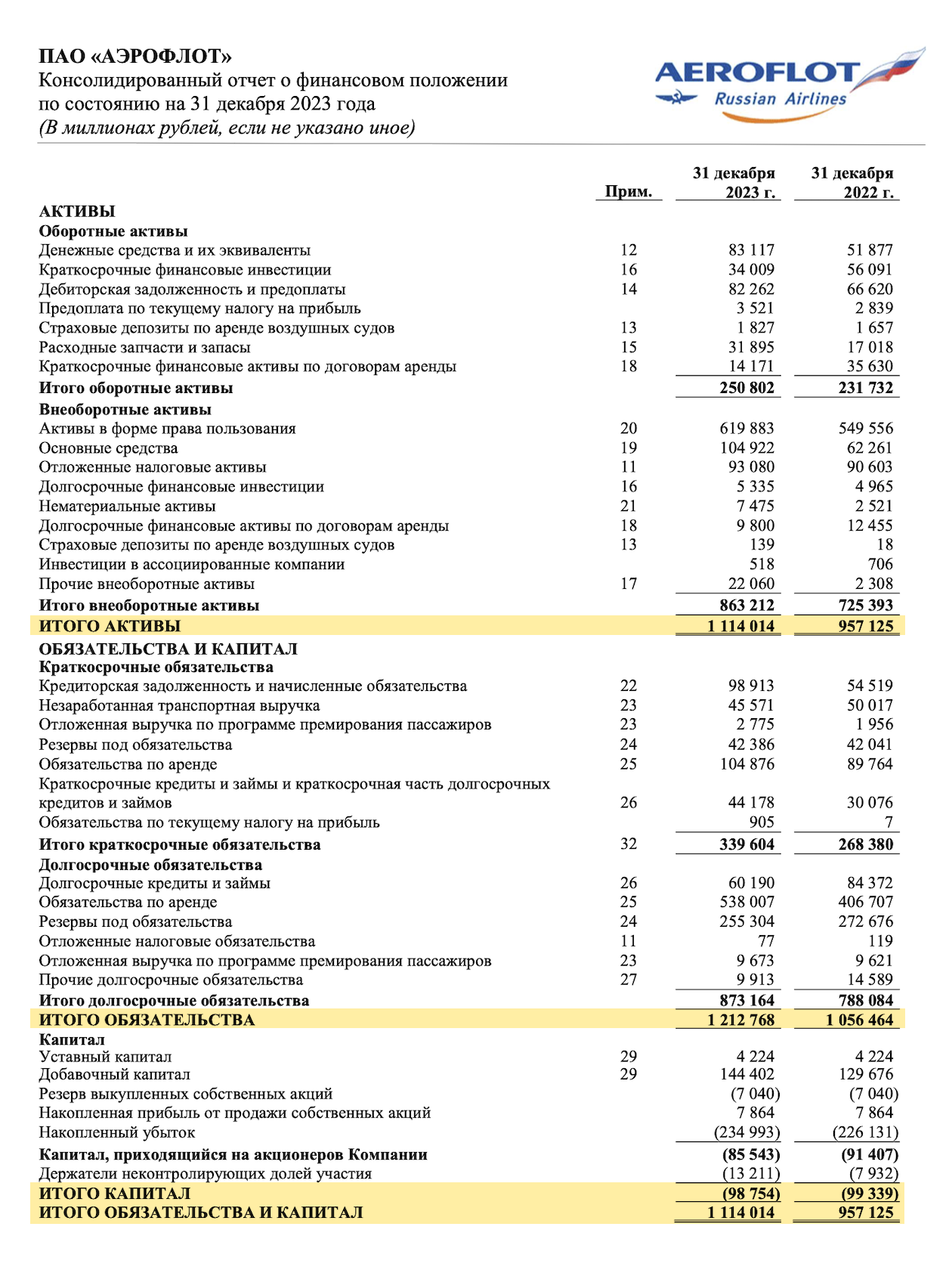

О финансовом положении

Рассказывает об имуществе компании, то есть активах, на которых зарабатывает фирма. А также о том, на какие деньги существуют эти активы: о собственном капитале компании и о заемном, то есть обязательствах. Обязательства — это долги, которые компания берет на себя, чтобы зарабатывать.

Сам по себе размер долга не так важен. Успешному инвестору необходимо знать, у кого компания взяла в долг, на какой срок и по какой ставке. Может выйти так, что большой долг по факту нужно гасить в течение 30 лет. Это не так страшно, как если бы его пришлось полностью отдать через 3 года.

Отчетность формируется на определенную дату. Данные из отчета «Аэрофлота» за 2019 год актуальны на 31 декабря 2019 года. Но компания работает, зарабатывает и расходует деньги на поддержание бизнеса, и финансовое положение постоянно меняется. Поэтому нужно помнить, что любая отчетность — это зеркало заднего вида, она не всегда помогает увидеть перспективы бизнеса.

Может показаться, что отчетность точно отражает стоимость всех активов и обязательств компании: ведь ее составляли опытные бухгалтеры и проверяли аудиторы. Но из-за бухгалтерских стандартов иногда возникает ситуация, когда активы компании в реальности стоят больше, чем указано в отчете. Об этом тоже поговорим в отдельном уроке.

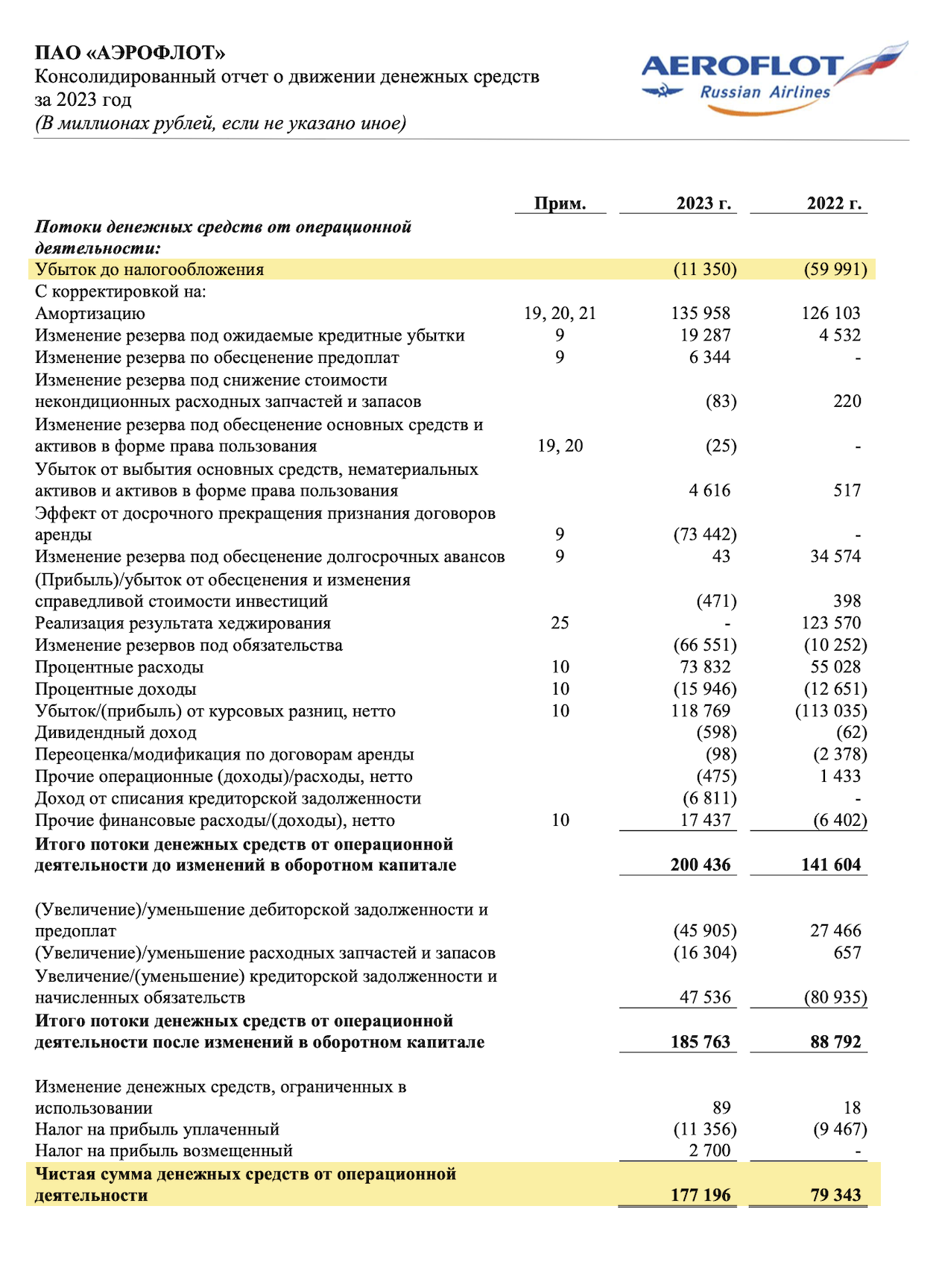

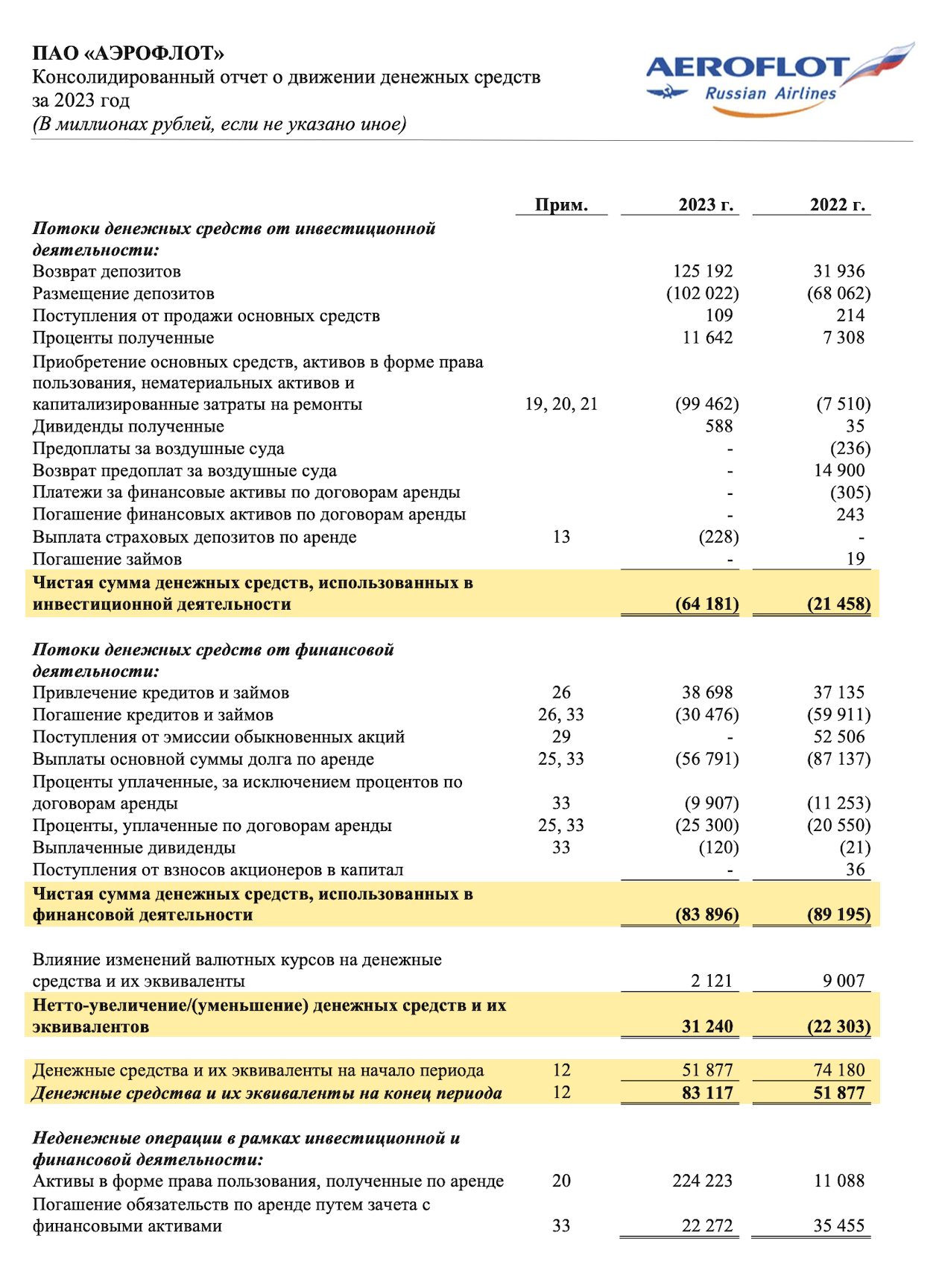

О движении денежных средств

Показывает, сколько компания получила денег от бизнеса, сколько потратила на инвестиции и как распределила деньги между кредиторами и владельцами акций.

Отчет о движении денежных средств отражает только реальные доходы и расходы — а именно движение денег на счетах организации. Мы уже говорили, что в другом отчете — о прибылях и убытках — могут затесаться неденежные доходы и расходы. Отчет о движении денежных средств лишен такой проблемы и помогает определить, сколько компания реально заработала.

Можно ли верить отчетности

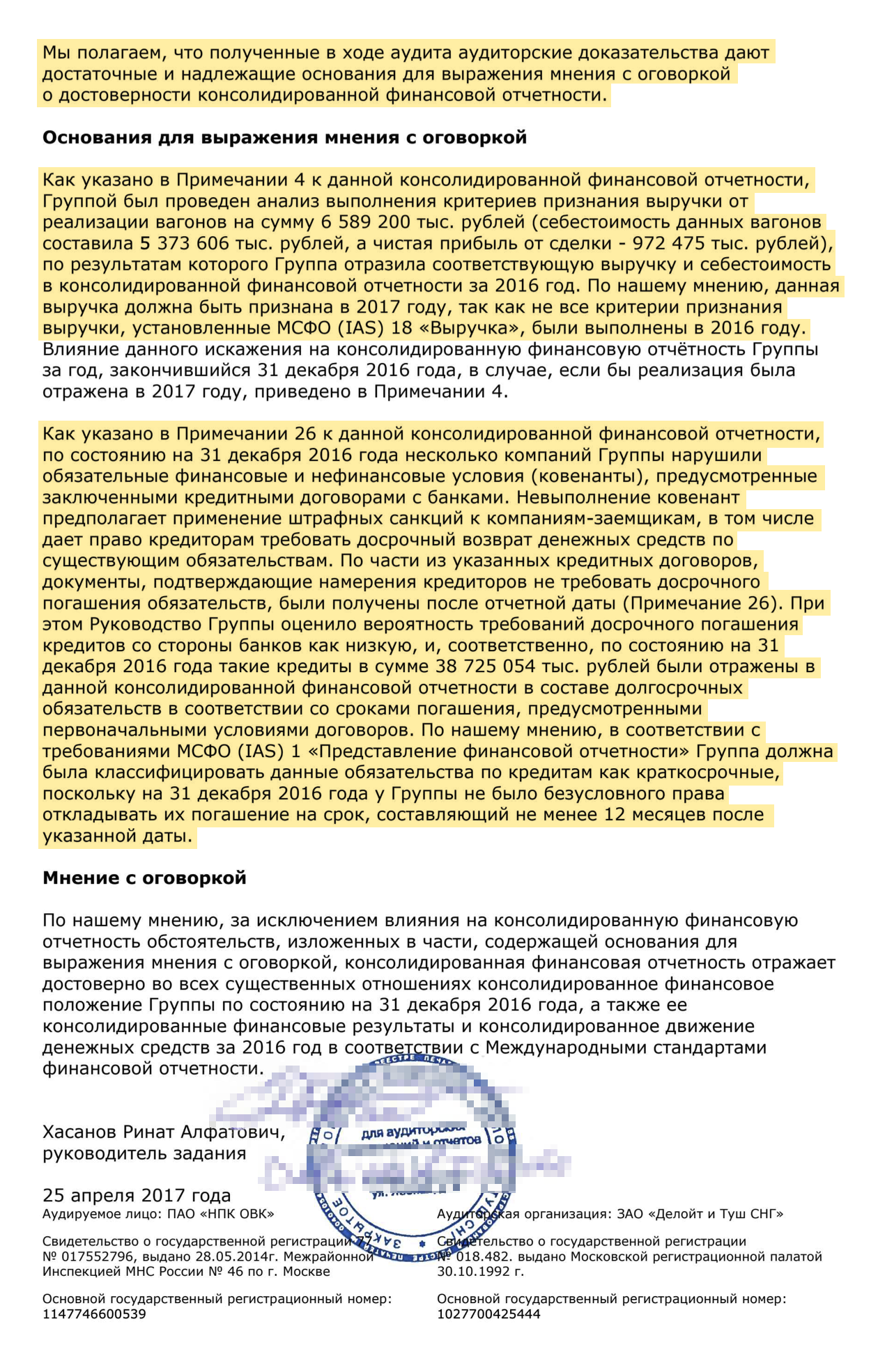

Власти и биржи требуют, чтобы аудиторы проверяли финансовую отчетность публичных компаний и давали заключение о достоверности данных. Аудиторы — независимые компании, их нанимает руководство фирмы для проверки отчетности.

Российские компании размещают аудиторские заключения в начале отчетности или в отдельном файле. Однако в промежуточных отчетах — за квартал или полугодие — компании могут не аудировать отчетность. Это нормальная практика.

Хоть аудиторы и независимые, история показывает, что в их независимости можно усомниться. Последний громкий случай произошел с немецкой компанией Wirecard, которая разрабатывала платежную систему. Wirecard была крупной компанией: за 2018 год она выручила 2 млрд и заработала 347 млн евро.

В 2019 году под давлением крупных держателей акций руководство Wirecard наняло внешних аудиторов из KPMG, хотя финансовые отчеты аудировала Ernst & Young.

Оказалось, что обработка платежей не приносит прибыли, а на счетах компании не хватает 1,9 млрд евро. Это больше, чем Wirecard якобы заработала за несколько предыдущих лет: руководство фальсифицировало отчетность. При этом в финансовом отчете Wirecard за 2018 год аудиторы Ernst & Young не нашли проблем. Как обычно бывает в подобных ситуациях, акции Wirecard упали в цене на 99%.

Обычно такие события ярко преподносятся в СМИ. Но если посмотреть на статистику по фондовому рынку США — с 1979 по 2014 год фальсификации отчетности были выявлены менее чем у 1% из 206 тысяч проанализированных компаний. Это не так много за 35-летнюю историю.

Само по себе положительное заключение аудитора не защищает от фальсификации отчетности, но может иметь ценность для инвестора.

Например, «Объединенная вагонная компания» — российская компания, которая производит грузовые вагоны. Ее аудитор Deloitte отметил в финансовой отчетности за 2016 год, что компания преждевременно признала выручку и прибыль от продажи части вагонов. Их следовало признать в 2017 году — но тогда ОВК получила бы чистый убыток за 2016 год в размере 404 млн рублей вместо 568 млн рублей чистой прибыли, которые отразила в отчетности. Также аудиторы отметили, что 38,7 млрд рублей обязательств были неверно классифицированы.

Deloitte отметила, что кроме этих двух вопросов проблем нет, поэтому они выразили мнение с оговоркой.

Обнаруженные факты не сильно повлияли на бизнес компании и дальнейшую итоговую отчетность, но потом ОВК опубликовала финансовый отчет за первое полугодие 2019 года с чистой прибылью 1,9 млрд рублей. Спустя пять месяцев руководство выпустило обновленную финансовую отчетность с исправлениями, согласно которой компания заработала 1,2 млрд рублей: вот где всплыли те незаписанные миллионы.

Систематические ошибки и креативные способы бухучета подрывают доверие к финансовой отчетности компании, а также требуют от инвестора дополнительных усилий на анализ серьезности нарушений.

Если солидные издания или отдельные исследователи подробно и с убедительными деталями рассказывают о крупном мошенничестве внутри компании, то лучше переключиться на другие акции.

На первоначальном этапе есть смысл гуглить материалы на тему мошенничества в компании. Самостоятельно выявить фальсификацию отчетности без существенного опыта в финансовой сфере не выйдет. А в некоторых ситуациях и опыт не поможет.

Почему важно знать о стандартах финансовой отчетности

Финансовую отчетность формируют по общим правилам и стандартам. У каждой страны правила свои. Но при инвестициях через российских брокеров чаще всего вы встретите три набора стандартов:

- РСБУ — российские стандарты бухгалтерского учета. Они обязательны для всех российских публичных компаний.

- МСФО, или IFRS, — международные стандарты финансовой отчетности. По ним отчитываются европейские компании. Крупные и средние российские компании тоже готовят такой отчет вдобавок к РСБУ.

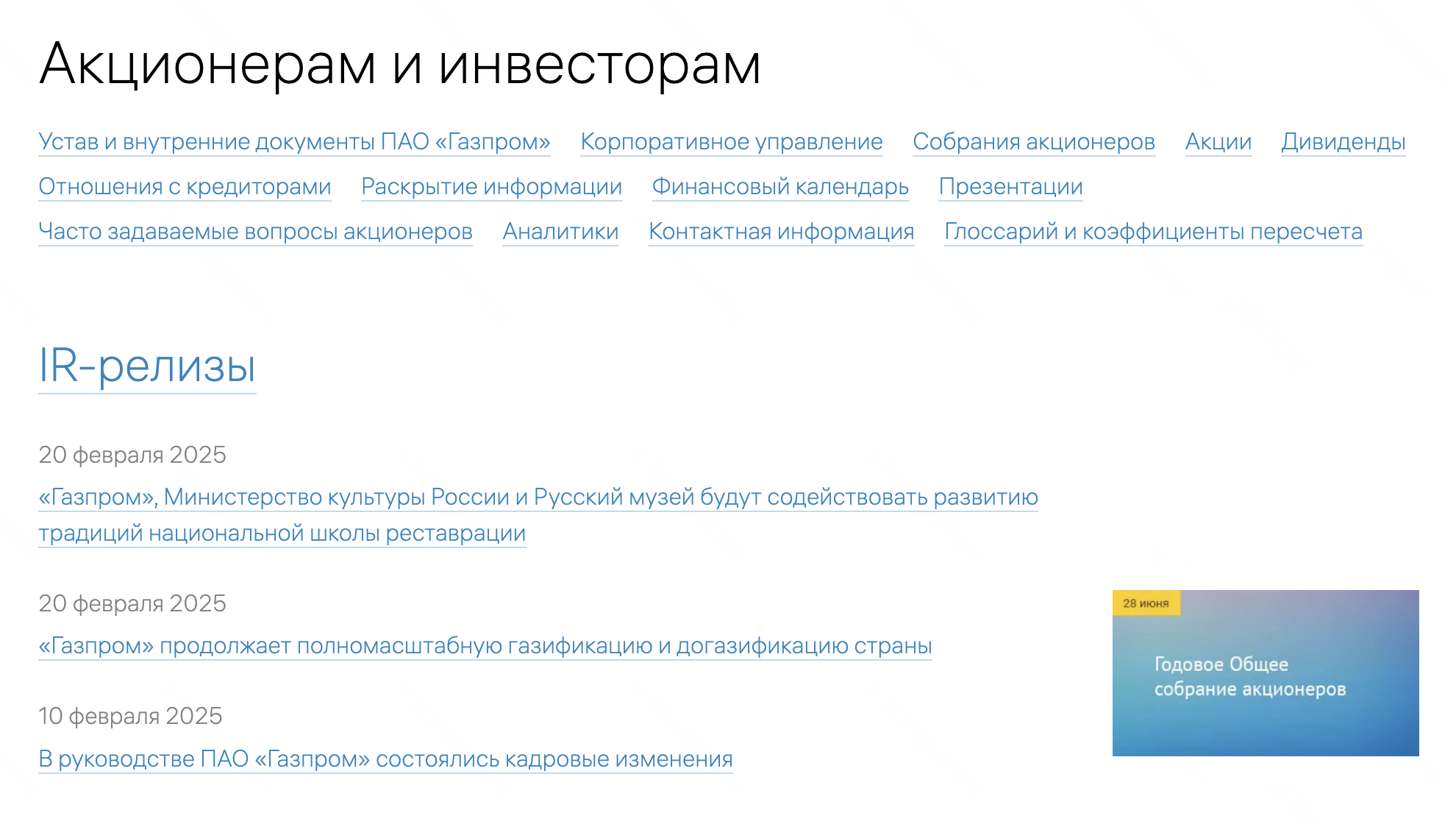

Ключевое различие для инвестора между МСФО и РСБУ — в МСФО учитывают финансовые данные всех юридических лиц компании.

По российским стандартам «Газпром» представляет только самого себя, а по международным это группа компаний, которая состоит из «Газпрома», «Газпром-нефти», «Мосэнерго», МОЭК, дочерних компаний, занимающихся добычей, транспортировкой газа, производством электроэнергии, и других юридических лиц.

Разница между отчетами для некоторых компаний выходит колоссальной, потому что они состоят из множества юридических лиц. Это практически все крупные компании на Московской бирже.

Разница в финансовых данных «Газпрома» за 2023 год по разным стандартам финансовой отчетности

| МСФО, млрд рублей | РСБУ, млрд рублей | Разница | |

|---|---|---|---|

| Выручка | 8,5 | 5,6 | 52% |

| Чистая прибыль | −0,6 | 0,6 | огромная |

Разница в финансовых данных «Газпрома» за 2023 год по разным стандартам финансовой отчетности

| Выручка | |

| МСФО | 8,5 млрд рублей |

| РСБУ | 5,6 млрд рублей |

| Разница | 52% |

| Чистая прибыль | |

| МСФО | −0,6 млрд рублей |

| РСБУ | 0,6 млрд рублей |

| Разница | огромная |

Некоторые российские компании не публикуют отчетность по МСФО, так как у них нет потребности привлекать иностранных инвесторов, а бухгалтер, знающий МСФО, стоит значительно больше, чем тот, что знает только РСБУ. Чаще всего это компании малой и средней капитализации.

Также обычно не используют МСФО публичные компании, которые входят в более крупный холдинг. Например, «Саратовский НПЗ», большая часть акций которого принадлежит «Роснефти», и Коршуновский ГОК, ЧМК, «Ижсталь», «Уралкуз» — дочерние компании «Мечела».

Но и у РСБУ есть своя ценность для инвесторов. Обычно отчеты по РСБУ выходят раньше, чем по МСФО. Можно заранее понять, какой приблизительно будет итоговая финансовая отчетность всего холдинга, если разница между финансовыми показателями двух стандартов не превышает 50%.

У некоторых компаний объем дивидендов зависит от чистой прибыли именно по российским стандартам бухгалтерского учета.

Стандарты со временем меняются, из-за чего меняется и интерпретация финансовых показателей. В целом в курсе будет упор на практику и стандарты МСФО.

Подытожим таблицей все, о чем говорили в уроке: мы собрали главное, за чем инвестору стоит следить в каждом отчете.

На что смотреть инвестору в отчетности

| Название отчета | На что смотреть | Зачем |

|---|---|---|

| О прибылях и убытках | Выручка | Показывает, есть ли спрос на продукцию компании |

| Операционная прибыль | Показывает, способен ли бизнес компании приносить деньги без учета выплаты процентов по кредитам, налогов и иных выплат | |

| Чистая прибыль | Показывает, способна ли компания зарабатывать деньги для будущего развития и на выплату дивидендов | |

| Разводненная прибыль на одну акцию | Показывает, нет ли у компании обязательств, которые приведут к росту количества акций и уменьшению доли в прибыли у их текущих владельцев | |

| О прочем совокупном доходе | Разница между чистой прибылью и общим совокупным доходом | Показывает, насколько изменится чистая прибыль, если в нее включить различные переоценки, связанные с валютой, ценными бумагами и имуществом |

| О финансовом положении | Денежные средства, краткосрочные и долгосрочные активы | Показывают, есть ли у компании средства на счетах, чтобы покрыть обязательства и потенциальные крупные инвестиции |

| Кредиты и займы, операционная аренда | Показатели нужны, чтобы подсчитать, сколько компания должна кредиторам, которые могут вмешаться в дела компании, если она перестанет платить проценты | |

| О движении денежных средств | Операционный денежный поток | Показывает, сколько компания заработала от своего бизнеса без учета неденежных расходов |

| Капитальные затраты | Показывают, сколько компания инвестировала в расширение бизнеса |

На что смотреть инвестору в отчетности

| Отчет о прибылях и убытках | |

| Выручка | Показывает, есть ли спрос на продукцию компании. |

| Операционная прибыль | Показывает, способен ли бизнес компании приносить деньги без учета выплаты процентов по кредитам, налогов и иных выплат |

| Чистая прибыль | Показывает, способна ли компания зарабатывать деньги для будущего развития и на выплату дивидендов |

| Разводненная прибыль на одну акцию | Показывает, нет ли у компании обязательств, которые приведут к росту количества акций и уменьшению доли в прибыли у их текущих владельцев |

| Отчет о прочем совокупном доходе | |

| Разница между чистой прибылью и общим совокупным доходом | Показывает, насколько изменится чистая прибыль, если в нее включить различные переоценки, связанные с валютой, ценными бумагами и имуществом |

| Отчет о финансовом положении | |

| Денежные средства, краткосрочные и долгосрочные активы | Показывают, есть ли у компании средства на счетах, чтобы покрыть обязательства и потенциальные крупные инвестиции |

| Кредиты и займы, операционная аренда | Показатели нужны, чтобы подсчитать, сколько компания должна кредиторам, которые могут вмешаться в дела компании, если она перестанет платить проценты |

| Отчет о движении денежных средств | |

| Операционный денежный поток | Показывает, сколько компания заработала от своего бизнеса без учета неденежных расходов |

| Капитальные затраты | Показывают, сколько компания инвестировала в расширение бизнеса |

Итоги

- Компании, которые выходят на биржу, становятся публичными и должны отчитываться перед акционерами и инвесторами о финансовых результатах.

- Из финансовой отчетности можно узнать о текущем состоянии бизнеса компании, а также об имуществе и источниках финансирования. Детальное изучение отчетности поможет разобраться в бизнесе компании.

- Аудиторы проверяют отчетность на корректность и выдают свое заключение, которое публикуют внутри финансовых отчетов компании. Заключение содержит мнение аудиторов об отчетности, которое может помочь избежать вложений в компанию с креативной бухгалтерией.

- Российский инвестор чаще всего встречается с двумя стандартами финансовой отчетности. Наиболее ценны отчеты по международным стандартам, МСФО, потому что большинство компаний состоят из множества предприятий, а эти стандарты сводят финансовые результаты воедино. Российский стандарт менее полезен, потому что этого не делает.

Что дальше

Следующие несколько уроков посвящены разным типам отчетов. Начнем с балансового. В этом документе научимся находить информацию об активах, долгах и капитале компании.

Делимся лайфхаками и главным из курсов Учебника Т—Ж про деньги и жизнь в нашем телеграм-канале. Подписывайтесь: @t_uchebnik