Что вы узнаете

- Зачем анализировать отрасль.

- Что полезного можно извлечь из презентаций компании.

- Почему важно разбираться в специфических метриках.

Анализируем отрасль

Некоторые начинающие инвесторы после знакомства с мультипликаторами совершают одинаковую ошибку: начинают просто искать самые дешевые акции с поправкой на какие-то дополнительные показатели. Иногда такой подход может привести к потере денег. Разберем на примерах.

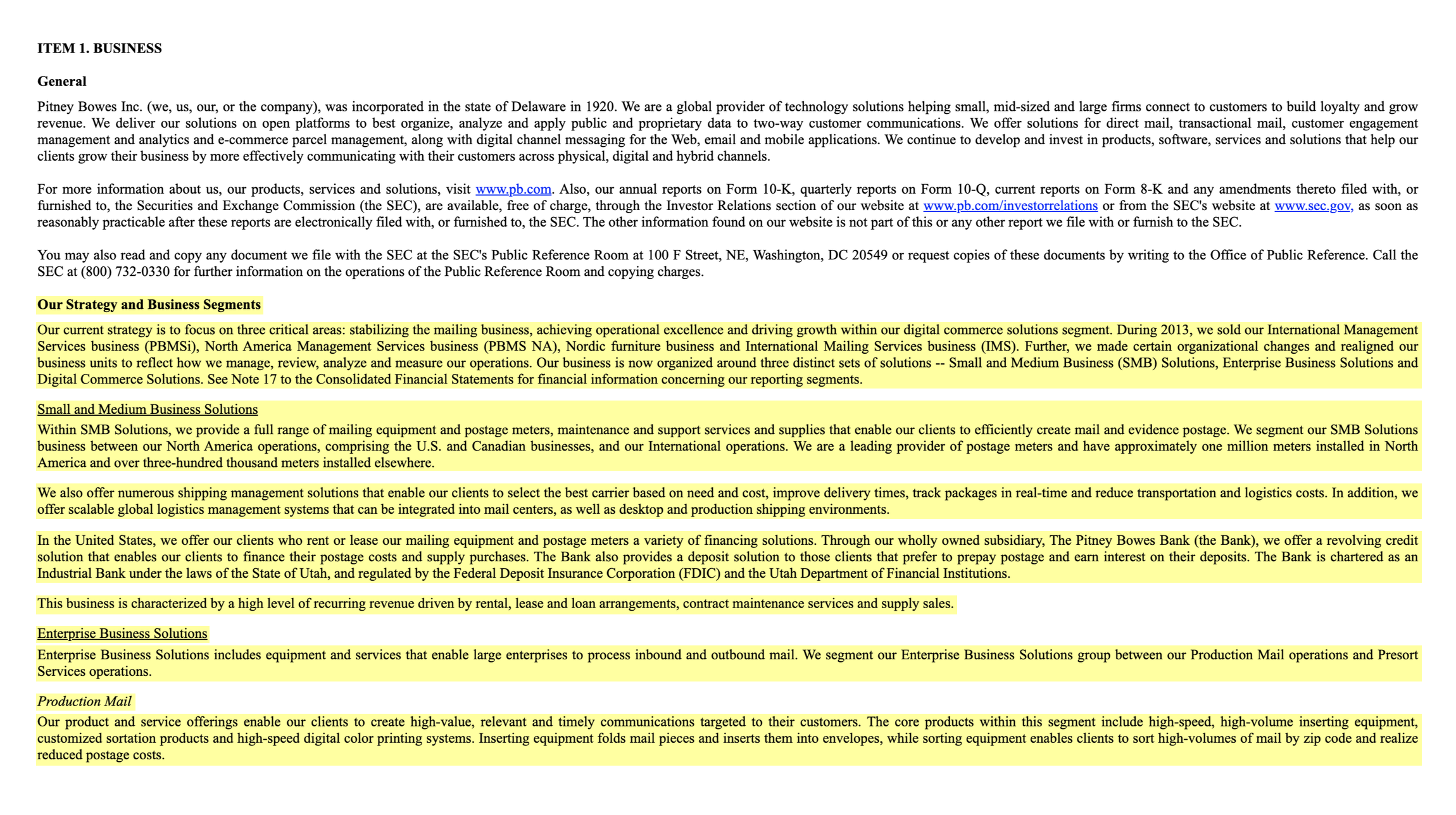

По мультипликаторам все хорошо, а на самом деле плохо. Pitney Bowes создает решения для работы с почтой: оборудование для автоматизации складывания и наполнения конвертов, высокоскоростные принтеры, шредеры.

В июле 2014 года покупка акций компании казалась неплохой сделкой: мультипликатор P / OCF (рыночная капитализация к операционному денежному потоку) был равен 9, рентабельность скорректированного капитала — 13%, а долговая нагрузка составляла 3 годовых EBITDA.

По мультипликаторам акции Pitney Bowes были вполне дешевыми для американского рынка, но к апрелю 2021 года они принесли бы инвестору −69%. На это есть причина: выручка и доходы падали, потому что обработка почты с каждым годом становилась все менее востребованной.

Финансовые показатели Pitney Bowes с июля 2014 года, млн долларов

| Выручка | Операционный денежный поток | |

|---|---|---|

| 2014 | 3822 | 658 |

| 2015 | 3578 | 523 |

| 2016 | 2981 | 496 |

| 2017 | 2784 | 454 |

| 2018 | 3212 | 345 |

| 2019 | 3205 | 268 |

| 2020 | 3554 | 302 |

Финансовые показатели Pitney Bowes с июля 2014 года, млн долларов

| 2014 | |

| Выручка | 3822 |

| Операционный денежный поток | 658 |

| 2015 | |

| Выручка | 3578 |

| Операционный денежный поток | 523 |

| 2016 | |

| Выручка | 2981 |

| Операционный денежный поток | 496 |

| 2017 | |

| Выручка | 2784 |

| Операционный денежный поток | 454 |

| 2018 | |

| Выручка | 3212 |

| Операционный денежный поток | 345 |

| 2019 | |

| Выручка | 3205 |

| Операционный денежный поток | 268 |

| 2020 | |

| Выручка | 3554 |

| Операционный денежный поток | 302 |

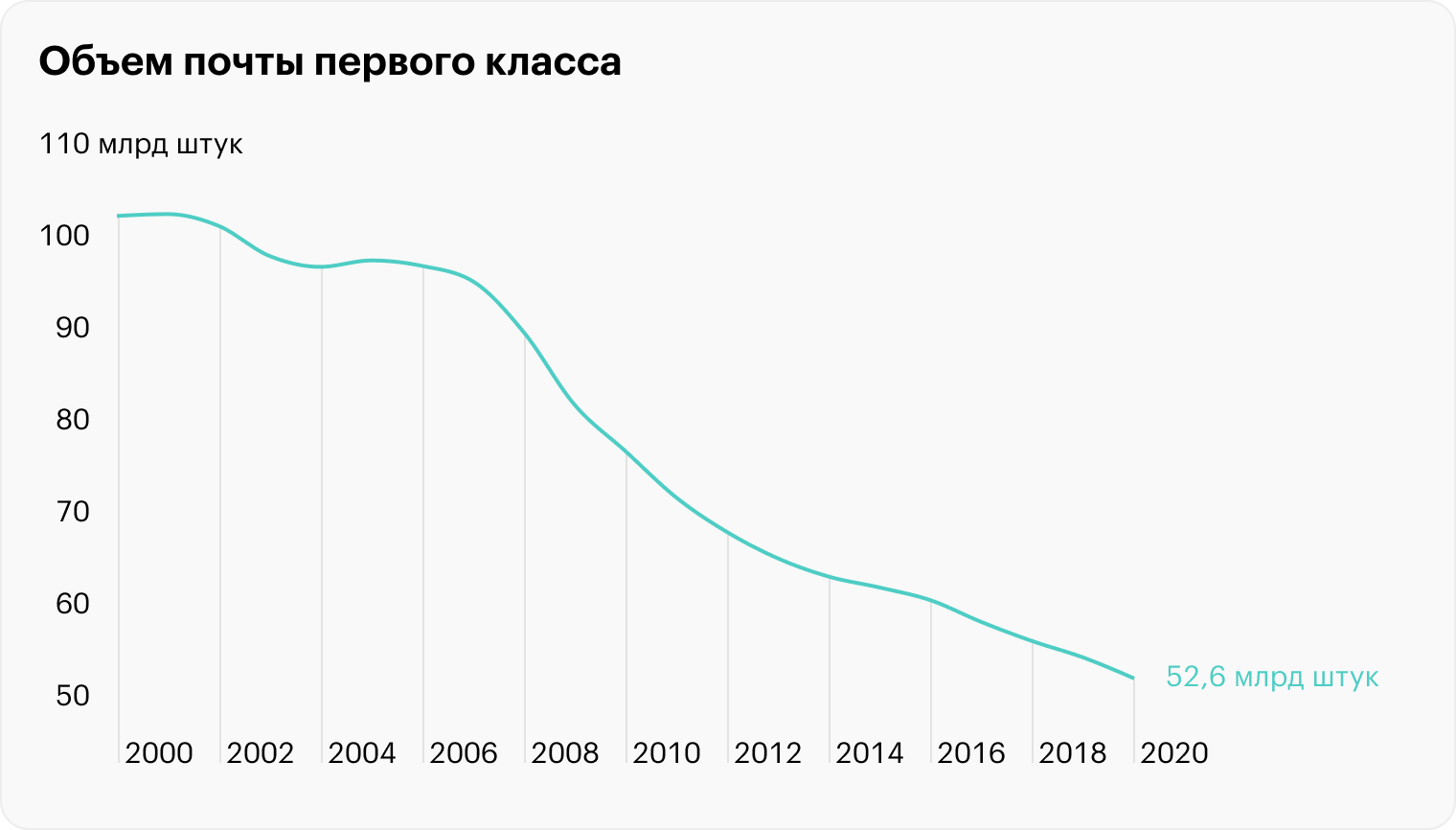

Бизнес Pitney Bowes привязан к почтовой отрасли. Если рассматривать отрасль с точки зрения объемов почтовых посылок, то в 2000 году индустрия достигла пика, а после началось снижение. Даже не имея этих данных, можно было предположить, что электронный документооборот постепенно вытеснит классический. Неудивительно, что отрасль постепенно стала загибаться.

Повышать выручку и доходы на таком рынке практически невозможно. Pitney Bowes пытается трансформировать бизнес, но пока получается только удерживать на том же уровне уже ухудшившиеся результаты.

Мы советуем прочитать исследование Ark Invest о плохих инвестиционных идеях, в котором авторы рассказывают, какие отрасли находятся в зоне риска и почему.

Стоит следить за новостями о том, во что вложился какой-либо фонд. Некоторые венчурные фонды инвестируют в стартапы, чья технология, отрасль или бизнес-модель может через десятки лет стать массовым продуктом. Такие новости публикует американский Crunchbase или российские vc.ru и rb.ru.

По мультипликаторам все плохо, а на самом деле ой как хорошо. Amazon получает деньги от продажи товаров через свой сайт, от комиссий продавцов и от сервиса, который дает доступ к облачным вычислениям.

По мультипликаторам Amazon всегда стоил дорого: от 20 до 46 годовых операционных денежных потоков (P / OCF). Но такая дороговизна компенсировалась быстрыми темпами роста с 2011 по 2021 год: выручка с учетом сложного процента ежегодно росла на 34%, а операционный денежный поток — на 36%. Акции за этот период выросли на 1616%.

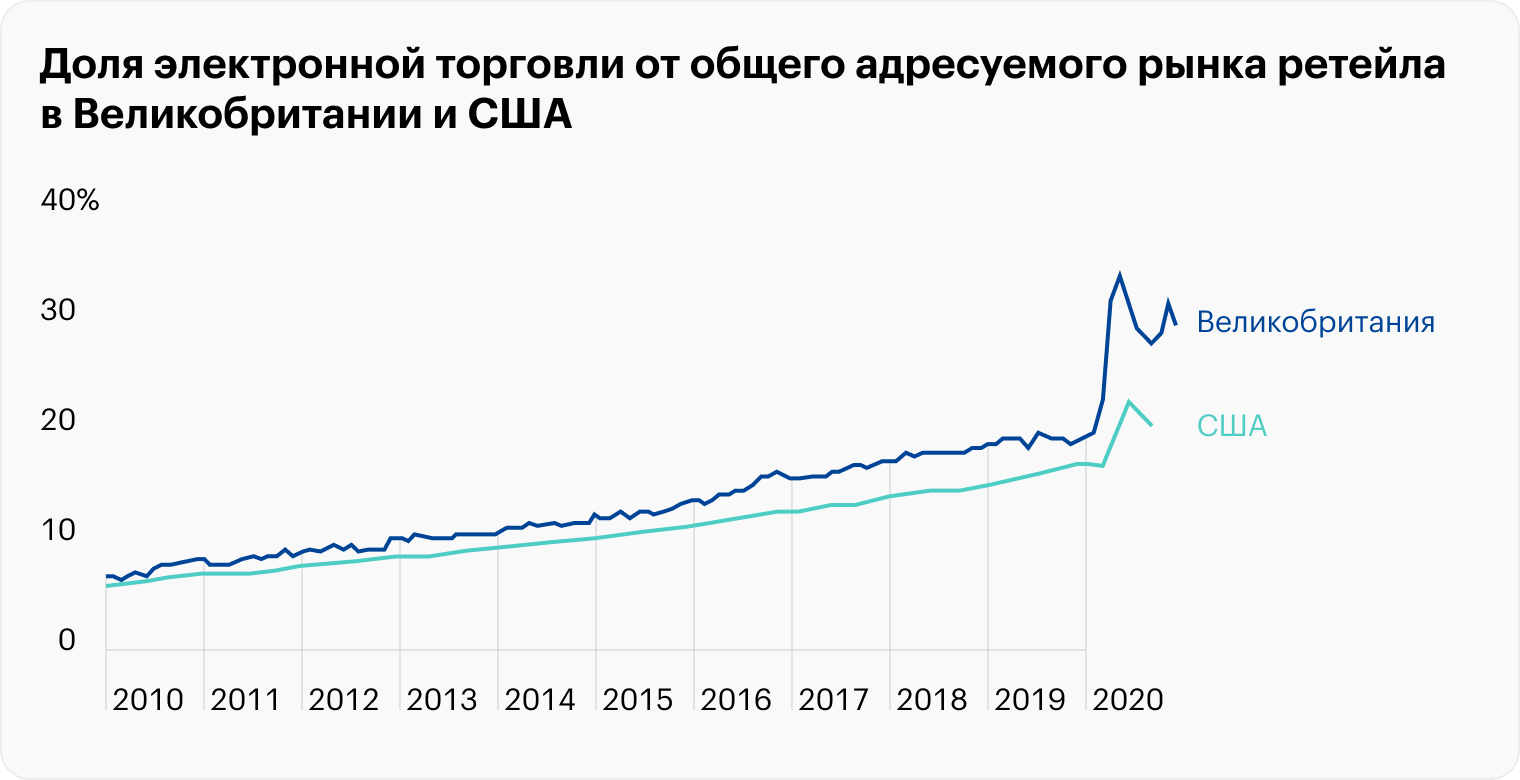

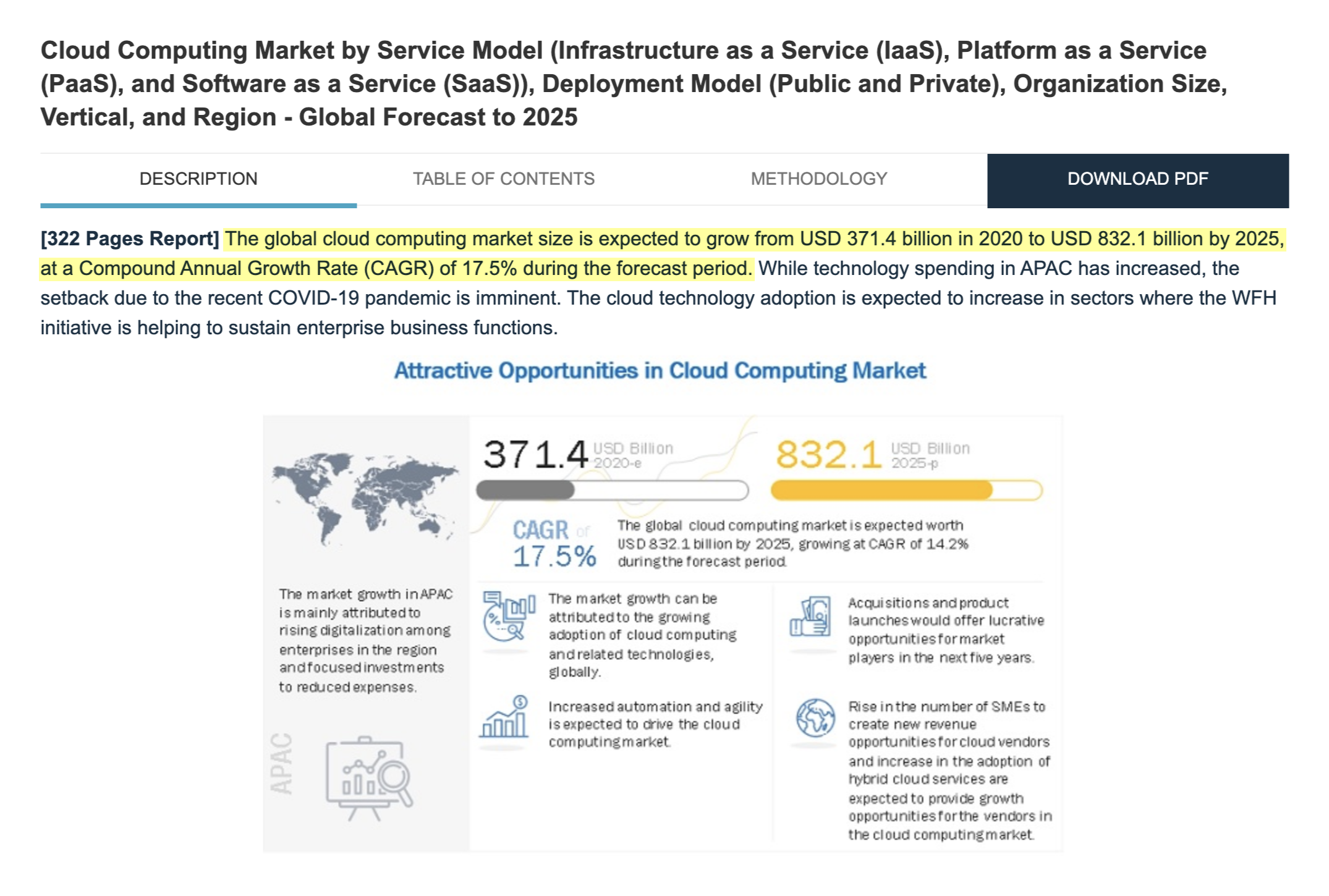

Amazon показывал быстрые темпы роста благодаря тому, что обе отрасли — интернет-продажи и облачные вычисления — росли двузначными темпами. Интернет-продажи постепенно отъедают долю у офлайн-ретейла. Если ограничиваться мультипликаторами, то можно упустить быстрорастущие дорогие компании и пропустить серьезный рост акций.

Если верить данным сервиса Statista, обе отрасли продолжат расти двузначными темпами еще как минимум несколько лет. То есть спрос на продукцию продолжит увеличиваться, что поможет успешным компаниям, предоставляющим подобные услуги, наращивать доходы.

Можно воспользоваться Гуглом, чтобы найти подобные данные: введите название отрасли и слова market research (или size) CAGR. Research — исследование, size — размер, CAGR — среднегодовой темп роста с учетом сложного процента. Особо интересны отрасли, которые растут значительно быстрее, чем средний ВВП в мире, — на 7% и более.

Ищем дополнительные данные

Часть компаний публикует в презентациях и пресс-релизах дополнительную информацию о бизнесе.

К сожалению, нет какого-то гайда, который упростит изучение таких дополнительных данных. Придется лезть в документы компании, читать материалы и гуглить значение неизвестных терминов.

На двух примерах мы покажем, насколько важно не останавливаться только на отчетности и расчетах мультипликаторов.

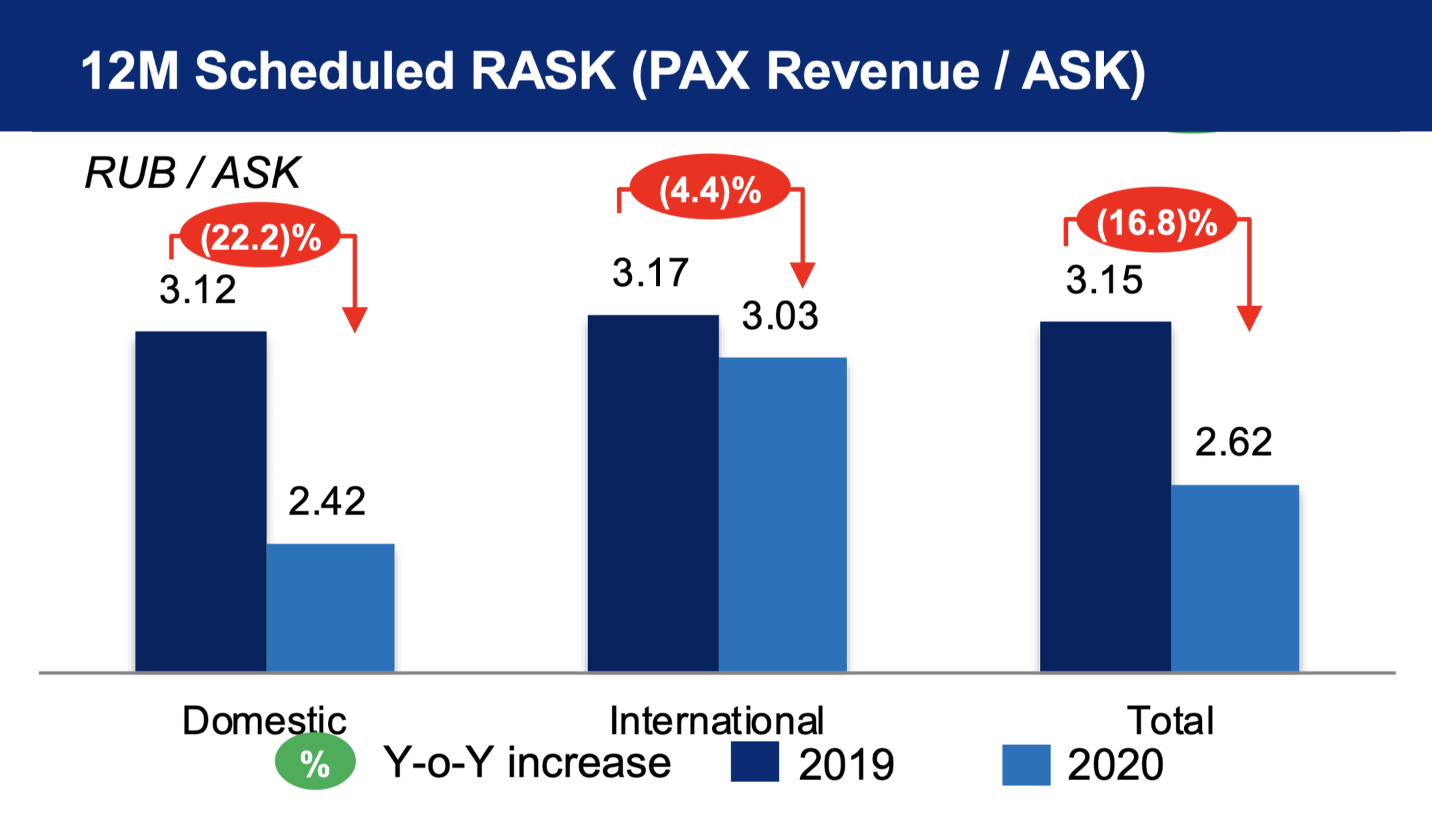

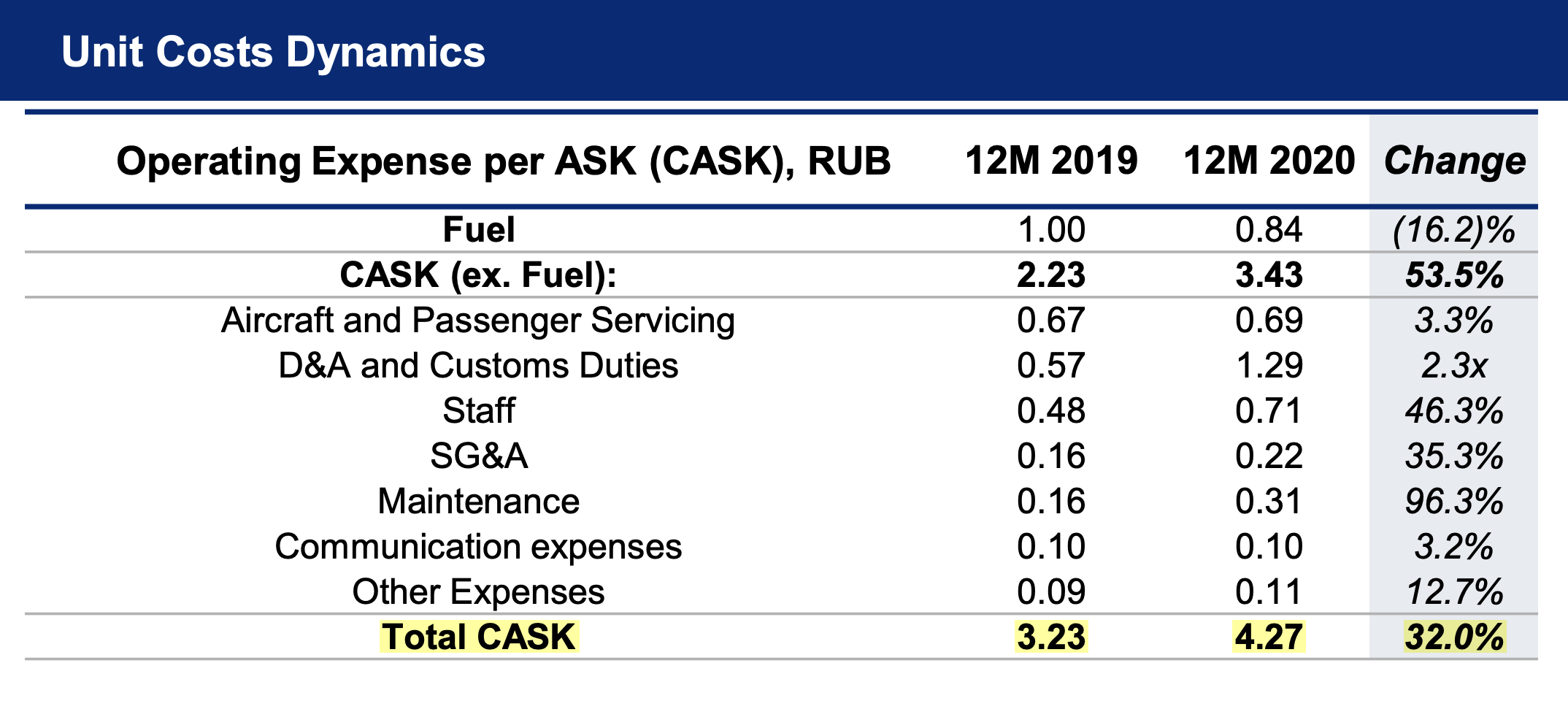

Начнем с «Аэрофлота». Компания публикует показатели, используемые в авиаотрасли, для определения эффективности:

- RASK — доход от перемещения одного кресла на километр.

- CASK — расход на перемещение одного кресла на километр.

Эти данные можно найти в презентациях на сайте.

Если из RASK вычесть CASK, мы получим доход или убыток от перемещения одного кресла. Теперь видно, что каждый полет идет «Аэрофлоту» в минус.

При этом в отчетах компания часто показывает прибыль. Этому есть объяснение: иностранные компании платят «Аэрофлоту» за полеты в российском воздушном пространстве.

От основной деятельности компания получает только убытки, поэтому нам кажется, что акции «Аэрофлота» не подходят для долгосрочного инвестора. Эта проблема не видна, если не залезть в презентацию. Такие акции пригодны только для краткосрочных спекуляций — если произойдет какое-то событие, которое может повысить или понизить их стоимость в моменте.

Доход (RASK) и расход (CASK) «Аэрофлота» при перемещении одного кресла

| RASK | CASK | Разница | |

|---|---|---|---|

| 2020 | 2,62 ₽ | 4,27 ₽ | −1,65 ₽ |

| 2019 | 3,15 ₽ | 3,23 ₽ | −0,08 ₽ |

| 2018 | 3,12 ₽ | 3,42 ₽ | −0,3 ₽ |

| 2017 | 2,97 ₽ | 3,13 ₽ | −0,16 ₽ |

| 2016 | 3,09 ₽ | 3,14 ₽ | −0,05 ₽ |

| 2015 | 2,80 ₽ | 2,97 ₽ | −0,17 ₽ |

| 2014 | 2,35 ₽ | 2,66 ₽ | −0,31 ₽ |

| 2013 | 2,36 ₽ | 2,49 ₽ | −0,13 ₽ |

Доход (RASK) и расход (CASK) «Аэрофлота» при перемещении одного кресла

| 2020 | |

| RASK | 2,62 ₽ |

| CASK | 4,27 ₽ |

| Разница | −1,65 ₽ |

| 2019 | |

| RASK | 3,15 ₽ |

| CASK | 3,23 ₽ |

| Разница | −0,08 ₽ |

| 2018 | |

| RASK | 3,12 ₽ |

| CASK | 3,42 ₽ |

| Разница | −0,3 ₽ |

| 2017 | |

| RASK | 2,97 ₽ |

| CASK | 3,13 ₽ |

| Разница | −0,16 ₽ |

| 2016 | |

| RASK | 3,09 ₽ |

| CASK | 3,14 ₽ |

| Разница | −0,05 ₽ |

| 2015 | |

| RASK | 2,80 ₽ |

| CASK | 2,97 ₽ |

| Разница | −0,17 ₽ |

| 2014 | |

| RASK | 2,35 ₽ |

| CASK | 2,66 ₽ |

| Разница | −0,31 ₽ |

| 2013 | |

| RASK | 2,36 ₽ |

| CASK | 2,49 ₽ |

| Разница | −0,13 ₽ |

Другой пример. Zoom Video Communications разрабатывает приложение для видеоконференций. У компании есть бесплатный тариф и несколько платных — платными пользуются преимущественно компании.

Выручка компаний с подписной моделью зависит от привлечения новых пользователей и удержания старых. Компании, работающие по модели подписки, считают коэффициент удержания, Net dollar retention rate. Также встречаются названия Dollar-based net retention, Dollar-based net expansion, Net dollar expansion rate. Этот коэффициент нужен, чтобы оценить, как много старых пользователей продолжают платить за продукт. Чем выше значение, тем лучше.

Zoom отмечает в пресс-релизе, что коэффициент удержания за 2021 финансовый год для клиентов с числом сотрудников более 10 человек составил 130%. Это значит, что такие клиенты увеличили свои расходы на 30%.

Если коэффициент удержания меньше 100%, значит, клиенты перестают платить за продукт. Это плохо: скорее всего, они уходят к конкурентам или переходят на бесплатные тарифы. Чтобы поддерживать рост выручки, компании придется больше тратить на привлечение новых пользователей.

На 2021 год оценка большинства компаний, работающих по модели подписки, зависит от темпов роста. Если бизнес покажет невысокие темпы, акции могут обвалиться — и будут справедливо торговаться по низким мультипликаторам.

Если вам интересны компании, работающие по модели подписки, советуем подписаться на рассылку Clouded Judgement: автор публикует еженедельные апдейты с мультипликаторами, коэффициентом удержания и другими метриками для большинства публичных компаний.

Мы, как инвесторы, хотим купить максимально дешевую по мультипликаторам компанию, но с большим коэффициентом удержания. Можно поступить следующим образом. Возьмите мультипликатор на базе выручки, P / S или EV / S, и поделите его на коэффициент удержания, Retention rate. Чем ниже получившийся положительный показатель, тем дешевле стоят акции с учетом коэффициента удержания.

- EV — Enterprise value, стоимость предприятия, S — Sales, выручка. В расчетах мы вычли 100 из коэффициента удержания (Retention rate)

EV / S и коэффициент удержания некоторых облачных компаний

| EV / S LTM | Коэф. удер. | EV / S / коэф. удер. | |

|---|---|---|---|

| Splunk | 8,6 | 29 | 0,3 |

| Agora | 27,3 | 79 | 0,35 |

| nCino | 21,3 | 55 | 0,39 |

| Sumo Logic | 7,9 | 17 | 0,46 |

| Alteryx | 9,9 | 20 | 0,5 |

| Elastic | 16,0 | 30 | 0,53 |

| JFrog | 16,1 | 30 | 0,54 |

| PagerDuty | 11,7 | 21 | 0,56 |

| Medallia | 7,5 | 13 | 0,58 |

| Jamf | 10,7 | 17 | 0,63 |

| Twilio | 22,3 | 33 | 0,68 |

EV / S и коэффициент удержания некоторых облачных компаний

| Splunk | |

| EV / S LTM | 8,6 |

| Коэф. удер. | 29 |

| EV / S / коэф. удер. | 0,3 |

| Agora | |

| EV / S LTM | 27,3 |

| Коэф. удер. | 79 |

| EV / S / коэф. удер. | 0,35 |

| nCino | |

| EV / S LTM | 21,3 |

| Коэф. удер. | 55 |

| EV / S / коэф. удер. | 0,39 |

| Sumo Logic | |

| EV / S LTM | 7,9 |

| Коэф. удер. | 17 |

| EV / S / коэф. удер. | 0,46 |

| Alteryx | |

| EV / S LTM | 9,9 |

| Коэф. удер. | 20 |

| EV / S / коэф. удер. | 0,5 |

| Elastic | |

| EV / S LTM | 16,0 |

| Коэф. удер. | 30 |

| EV / S / коэф. удер. | 0,53 |

| JFrog | |

| EV / S LTM | 16,1 |

| Коэф. удер. | 30 |

| EV / S / коэф. удер. | 0,54 |

| PagerDuty | |

| EV / S LTM | 11,7 |

| Коэф. удер. | 21 |

| EV / S / коэф. удер. | 0,56 |

| Medallia | |

| EV / S LTM | 7,5 |

| Коэф. удер. | 13 |

| EV / S / коэф. удер. | 0,58 |

| Jamf | |

| EV / S LTM | 10,7 |

| Коэф. удер. | 17 |

| EV / S / коэф. удер. | 0,63 |

| Twilio | |

| EV / S LTM | 22,3 |

| Коэф. удер. | 33 |

| EV / S / коэф. удер. | 0,68 |

Итог

- Смотреть только на мультипликаторы опасно: компания может производить продукцию, которая теряет актуальность. Поэтому придется не только изучать отчетность, но и следить за тем, какие новые технологии появились на рынке.

- В быстрорастущих отраслях гораздо легче встретить компанию, в которую можно долгосрочно инвестировать, потому что продукция набирает популярность и захватывает новые рынки.

- В презентациях и пресс-релизах компании иногда раскрывают полезную информацию о специфике бизнеса, которая помогает увидеть, есть ли у компании какое-то преимущество — или, наоборот, в чем ее недостаток.

Делимся лайфхаками и главным из курсов Учебника Т—Ж про деньги и жизнь в нашем телеграм-канале. Подписывайтесь: @t_uchebnik