Куда вложить деньги, чтобы они работали

Инфляция — это рост цен на товары, в результате чего покупательная способность денег падает.

Таким образом, если держать наличные рубли «под матрасом», через год они потеряют в стоимости — на одну и ту же сумму можно будет купить меньше товаров. Рассмотрим, куда можно вложить деньги, чтобы защитить или приумножить свой капитал.

О чем расскажем

Базовые правила инвестирования

Перед тем как начать инвестировать, определите финансовую цель, срок вложений и уровень допустимого риска. От этого будет зависеть дальнейшая стратегия.

Краткосрочный горизонт. Допустим, вы инвестируете свободные деньги и уже точно знаете, что через год они вам понадобятся. В таком случае стоит придерживаться консервативного подхода — делать ставку на менее рисковые инструменты, например государственные облигации или банковские вклады. Это надежные активы с прогнозируемым доходом, поэтому можно быть уверенным, что через год вы полностью вернете свой капитал и проценты.

Среднесрочный горизонт. В случае вложения на срок от года до пяти лет можно собрать более агрессивный портфель и добавить рисковых активов — например, акции или золото. Выбор инструментов во многом зависит от задачи: если цель заработать — можно сделать упор на рисковые активы.

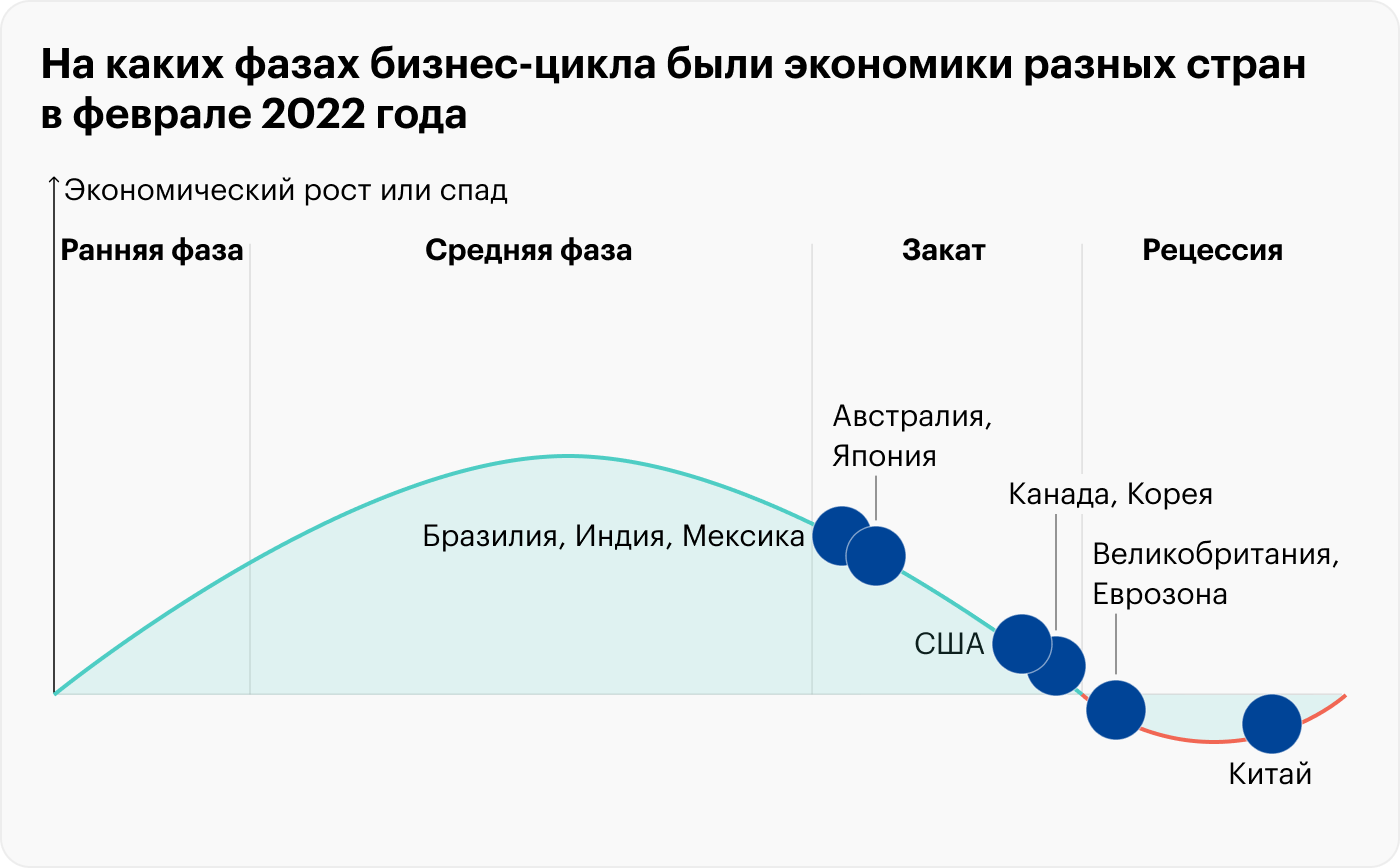

Чтобы компенсировать потери от инфляции, подойдут консервативные активы. Здесь также важно следить за макроэкономической обстановкой в мире: когда цикл экономического роста только начался, можно увеличить долю рисковых активов, а когда на горизонте рецессия — сделать ставку на защитные.

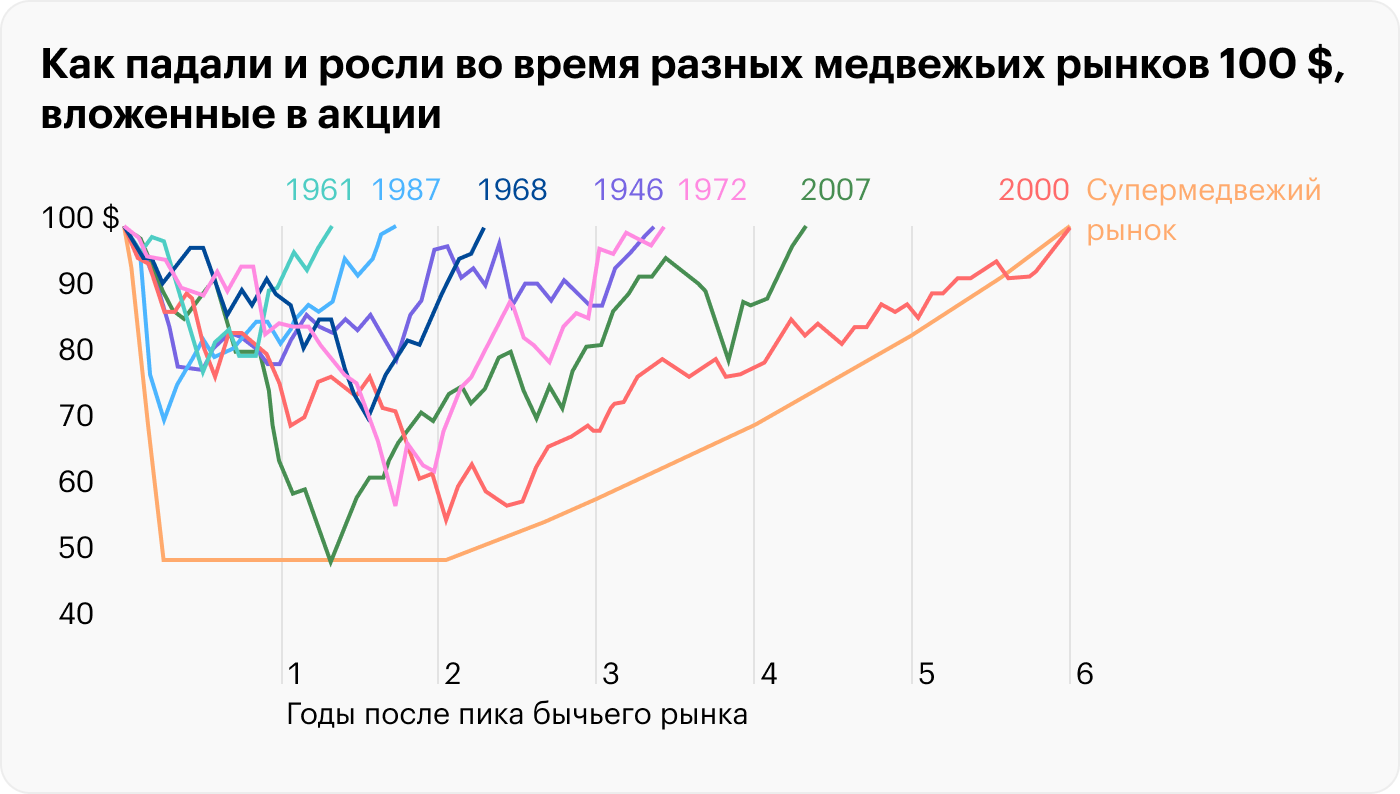

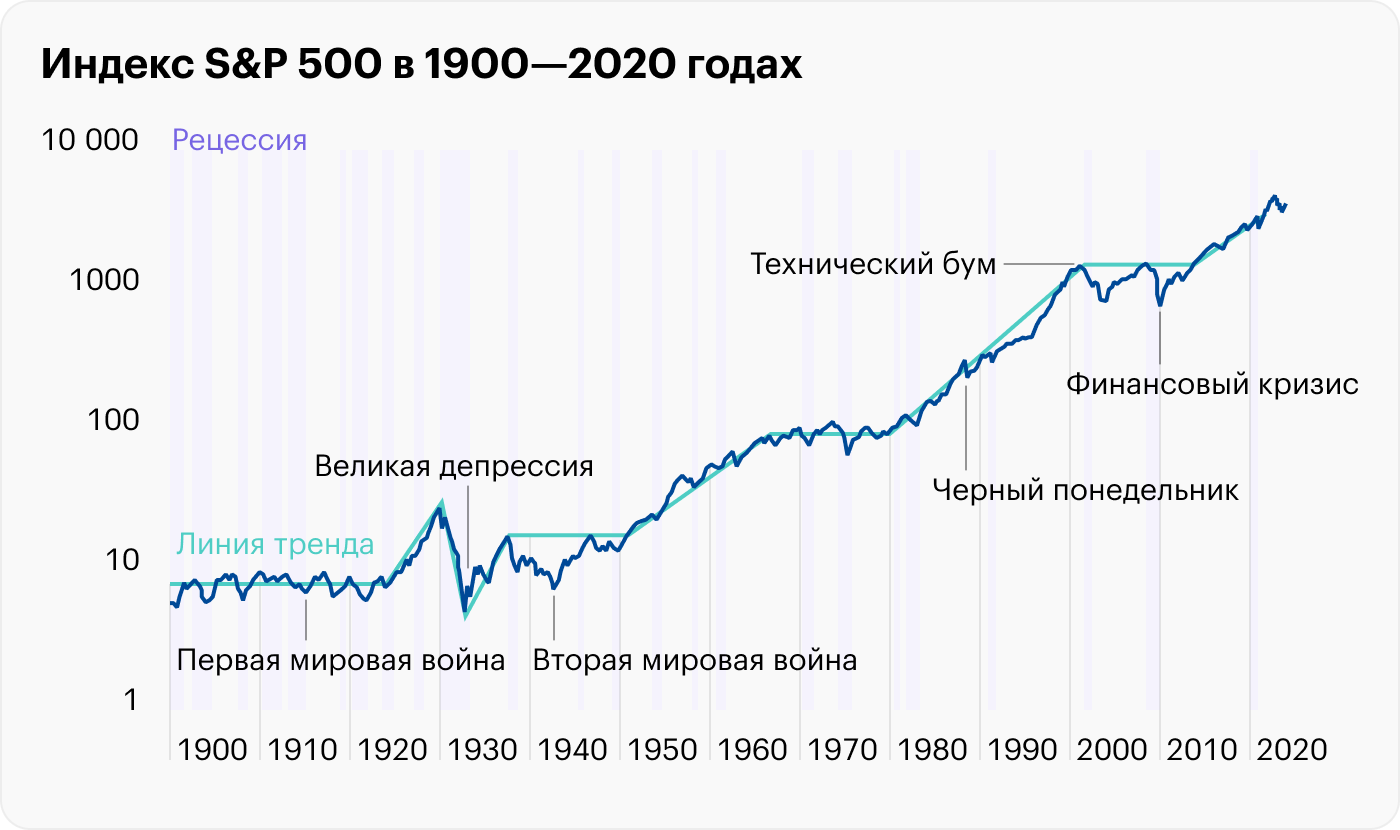

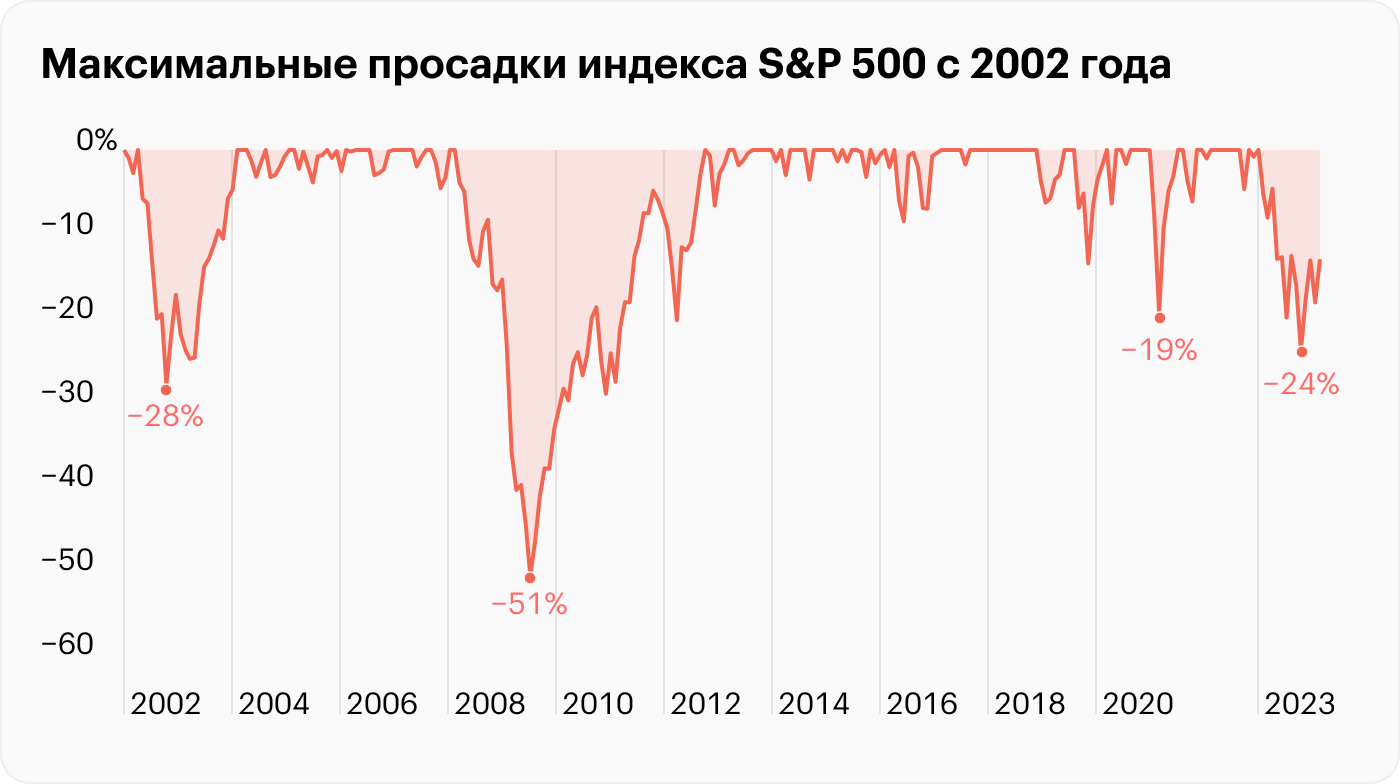

Долгосрочные инвестиции. Когда инвестор ставит стратегическую цель на пару десятилетий — например, накопить капитал для выхода на пенсию — можно собрать портфель, в котором преобладают акции и другие рисковые инструменты. Стратегическая дистанция позволяет не обращать внимания на рыночные падения и кризисы — они имеют краткосрочную природу. На исторической дистанции экономика с наибольшей вероятностью продолжит развиваться, а рынок перепишет свои максимумы. Здесь выбор стратегии во многом зависит от вашей терпимости к риску — сложно ли вам пережить сильную просадку портфеля.

Например, кризис 2008 года — один из худших медвежьих рынков в истории американского индекса акций S&P 500. Индекс в моменте потерял 56,8% своей стоимости. Падение затянулось на полтора года. Затем последовало восстановление рынка, и за последующие 12 лет и S&P 500 вырос на 390%.

Минусы отсутствия финансовой стратегии. Без плана инвесторы зачастую собирают портфель снизу вверх, то есть делают точечные вложения, не принимая в расчет поведение всего портфеля в целом.

Согласно современной теории портфеля, общую доходность и риск во многом определяют не показатели отдельных активов, а степень корреляции, то есть взаимосвязи между ними. И даже по отдельности качественные активы могут сыграть злую шутку и значительно увеличить риски инвестора. Например, если инвестировать в десять хороших сырьевых компаний, это не убережет портфель в случае сильного падения цен на товарном рынке. Портфель будет сильно зависеть от одних и тех же факторов.

Главный способ сгладить волатильность и снизить риски инвестора — широкая диверсификация по секторам экономики и странам. В этом случае падение одних активов будет компенсироваться движением по другим. Тем не менее диверсификация не дает страховку на 100% — портфель все равно может уйти в минус, просто не так сильно.

Ключевые правила инвестирования. Перед тем как вкладывать куда-либо деньги, напомним ключевые правила инвестирования:

- Создайте подушку безопасности — запас денег на случай непредвиденных ситуаций. Подушку важно держать в ликвидных и низко рисковых активах — например, на банковской карте.

- Инвестируйте только свободные деньги — то есть излишки, а не те, что могут потребоваться для жизнеобеспечения в ближайшее время.

- Диверсифицируйте вложения — вкладывайтесь в разные инструменты, в разных валютах и в разные секторы экономики.

- Поставьте цель — возможно, вас вдохновят эти 20 долгосрочных целей. Определите горизонт инвестирования и приемлемый уровень риска. Последнее можно переформулировать так: хватит ли вам моральных сил следовать выбранной стратегии, несмотря на рыночный обвал. Частая ошибка, когда инвесторы недооценили свою терпимость к риску и на панике распродали активы — как оказывается потом, на самом дне.

- Если есть необходимость, периодически ребалансируйте портфель. Это позволит не отклоняться от стратегии и не превышать выбранный уровень риска.

Как учесть состояние экономики при инвестировании. Понимание макроэкономической ситуации помогает сформировать стратегию и выбрать подходящие активы. Особенно это важно, если горизонт инвестирования менее 10 лет, то есть в рамках одного экономического цикла.

Разные активы проявляют себя по-разному в той или иной конъюнктуре. Акции циклических компаний хорошо растут при подъеме экономики и сильно страдают, когда та замедляется. Выручка таких компаний следует за ростом и за спадом в экономике.

- Например, финансовые потоки производителя автомобилей будут замедляться при падении экономики и покупательной способности людей. С восстановлением экономики, наоборот, доступность кредитования и потребительский спрос станут выше — увеличится и выручка компании.

Нециклический бизнес, наоборот, демонстрирует более или менее постоянную выручку независимо от состояния экономики. Например, это касается продовольственных, коммунальных, медицинских и телекоммуникационных компаний. Такие активы считаются защитными, и на них делают ставку в преддверии кризиса.

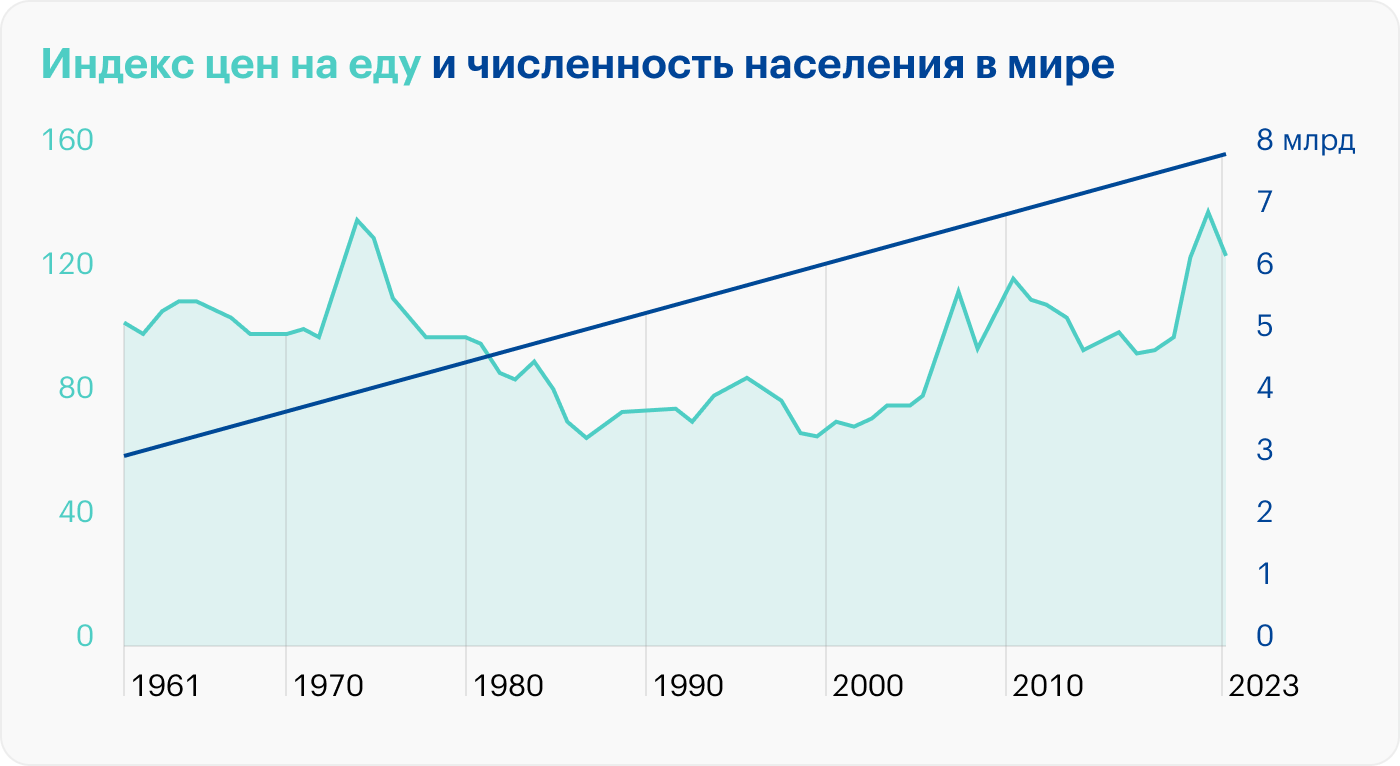

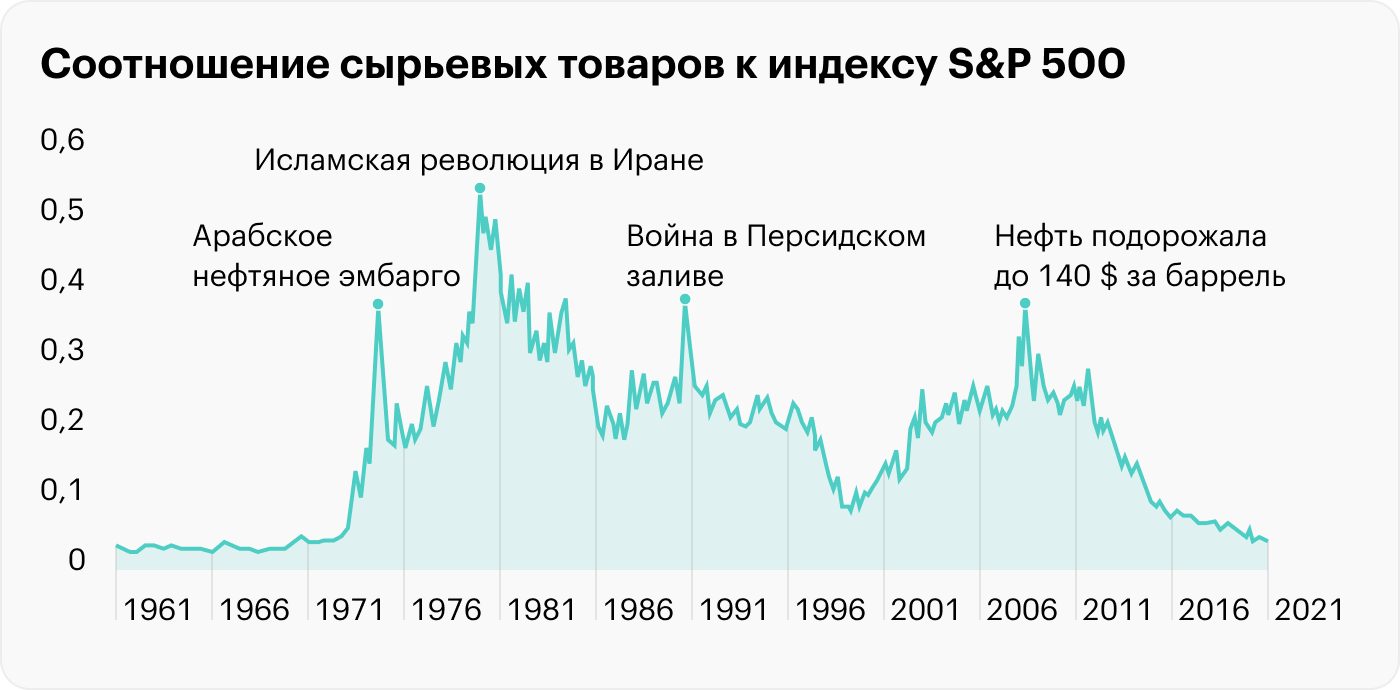

Помимо возможного замедления экономического роста мировые экономики сейчас находятся под угрозой все возрастающей инфляции. Подобная ситуация, когда экономика замедляется, а деньги сильно обесцениваются, называется стагфляцией. В последний раз подобное в экономике США было в 1970-х, как следствие нефтяного кризиса и денежно-кредитной политики ФРС.

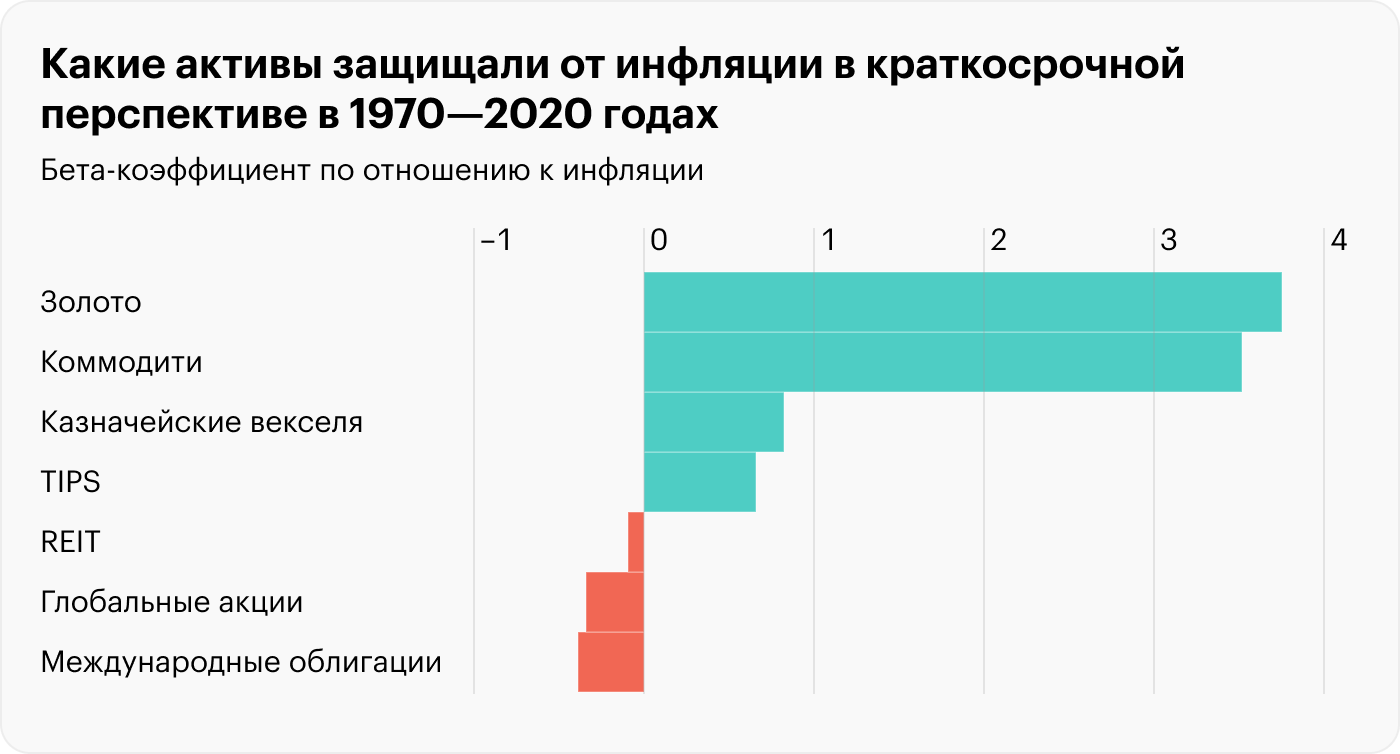

Растущую инфляцию также нужно взять в расчет при выборе инвестиционной стратегии. В условиях высокой инфляции, как правило, неплохо растут сырьевые рынки, аграрные и продовольственные компании, драгоценные металлы, недвижимость и другие материальные активы.

Учитывая сказанное, рассмотрим привлекательность разных инвестиционных активов на разных горизонтах инвестирования.

Банковские депозиты

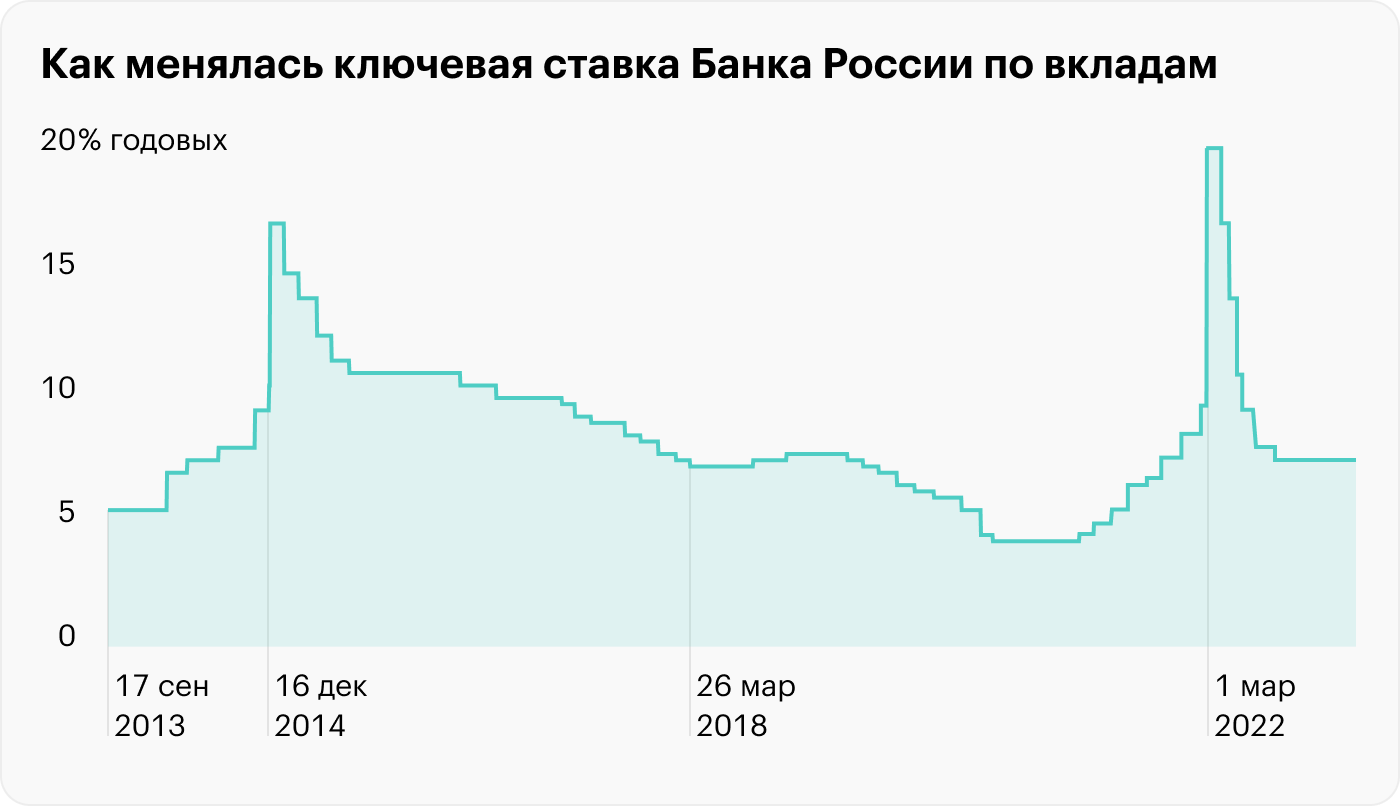

В конце февраля 2022 года Банк России поднял ключевую ставку до 20%, а к сентябрю снизил ее до 7,5%. Вслед за ключевой ставкой менялись и ставки по краткосрочным банковским вкладам.

Для депозитов сроком 30—90 дней ставки по 10—12% в рублях еще актуальны. Для вкладов с большим сроком ставки менее привлекательны, так как к 2024 году инфляция может замедлиться до 4% и Банк России продолжит снижение ключевой ставки.

Банковский депозит — один из самых безопасных вариантов инвестиций. Суммы на банковских счетах размером до 1,4 млн рублей застрахованы Агентством по страхованию вкладов — АСВ. Это касается счетов в любых банках с лицензией на работу в России.

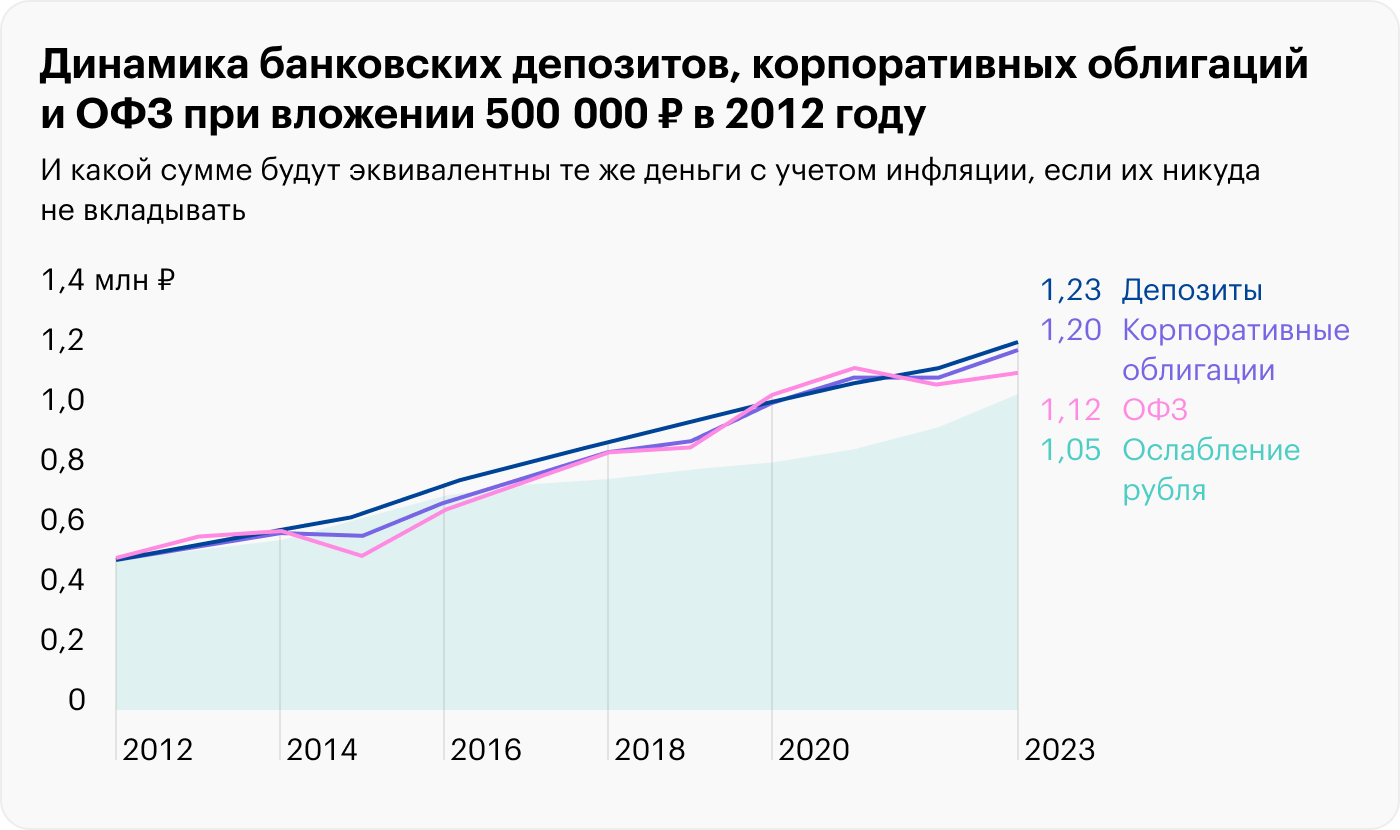

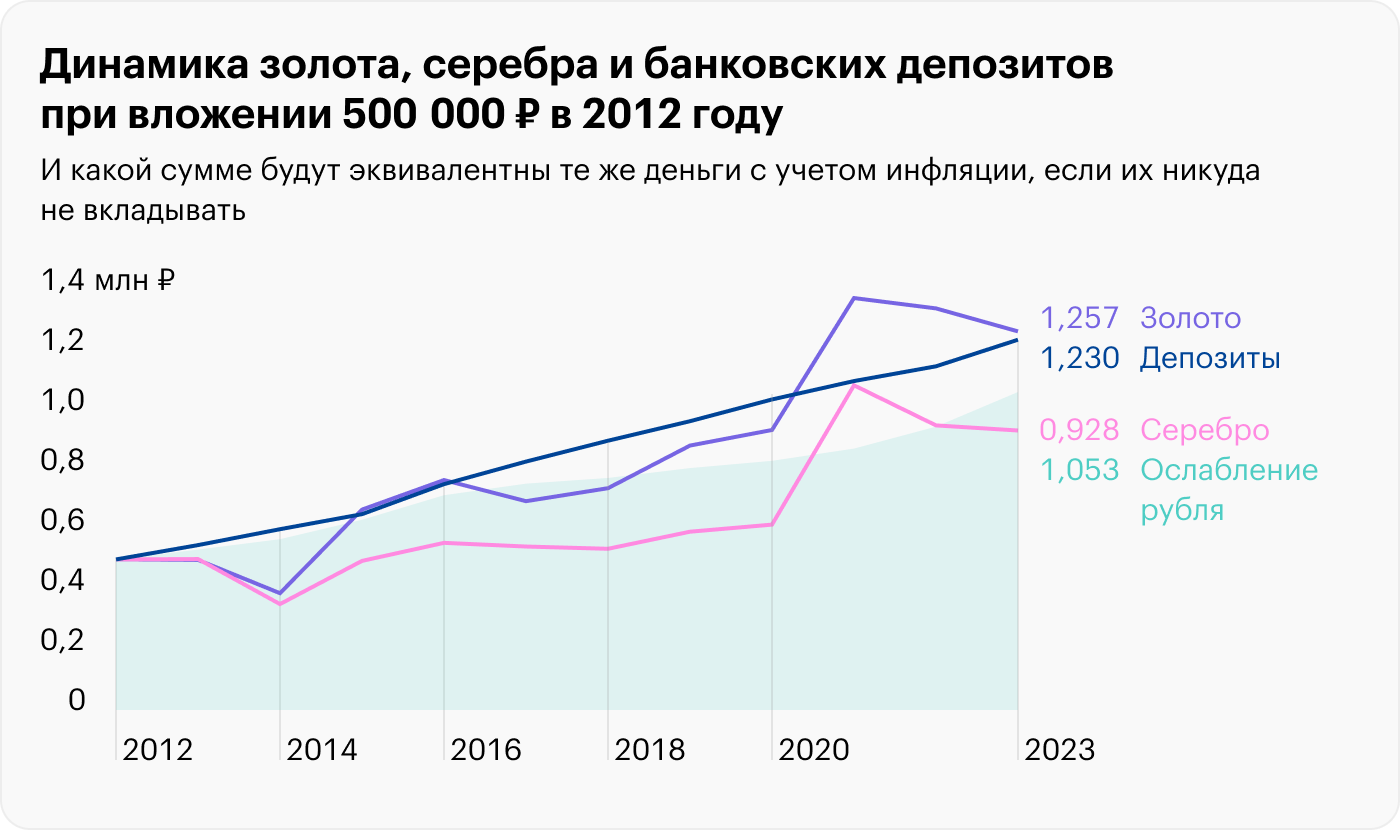

Доходность вкладов следует за ключевой ставкой и, как правило, находится на уровне официальной инфляции, но вряд ли покрывает реальную. Другими словами, депозиты в той или иной мере сохраняют покупательную способность рублевого капитала, но получить заработок с них вряд ли получится.

Плюсы банковских вкладов:

- Минимальные риски, а суммы до 1,4 млн рублей, которые лежат в одном банке, застрахованы.

- Простой и понятный инструмент. Вклады сейчас легко открыть удаленно через приложение банка и настроить начисление процентов на карту.

Минусы банковских вкладов:

- Есть сложность с ликвидностью — вряд ли получится снять деньги досрочно, не потеряв процент.

- Лучше подходит как временный вариант парковки денег и для подушки безопасности, но не как инвестиция на долгосрок. Ведь проценты почти наверняка не будут перекрывать реальную инфляцию, и капитал со временем будет ослабевать. Таким образом, это один из лучших вариантов на короткий срок.

- Риски по рублевым вкладам — девальвация рубля и ускорение инфляции. Открывая долгосрочный вклад, вы фиксируете текущую ставку и курс рубля по отношению к иностранным валютам. В апреле 2022 года рублевый вклад можно было открыть по ставке 17%, а доллар стоил 80 ₽, хотя перед этим на панических настроениях взлетал до 120 ₽. В начале декабря доллар стоил уже 61 ₽ при ключевой ставке 7,5 %. Это еще раз говорит в пользу диверсификации капитала по нескольким валютам.

Покупка облигаций

Это долговые ценные бумаги — их выпускают органы власти или компании для привлечения заемного капитала. То есть вы даете деньги в долг государству или предприятию и за это получаете процент в виде купонных выплат.

Инвестор обычно заранее знает, сколько денег он получит от облигаций в виде купонов и когда. Если держать облигации до погашения, можно точно рассчитать простую доходность к погашению и примерно узнать эффективную — с учетом реинвестирования купонов и амортизационных выплат. Но бывают и долговые бумаги с купоном, размер которых заранее неизвестен. Их доходность прогнозировать сложнее.

Чем выше кредитный рейтинг эмитента облигации, тем вложение надежнее — меньше вероятность того, что долг не вернут. Самыми надежными считаются государственные облигации — ОФЗ, или облигации федерального займа. Их выпускает Минфин. Покупая такие бумаги, инвестор одалживает деньги государству. Купонная доходность ОФЗ примерно такая же, как у банковских депозитов.

Корпоративные облигации из-за более высокого риска, как правило, предлагают лучшую доходность, чем ОФЗ. Хотя облигации системообразующих предприятий вроде Газпрома или Сбера также весьма надежны, так как государство — основной владелец этих компаний.

Среди корпоративных бумаг выделяют отдельную категорию высокодоходных облигаций — их обычно выпускают небольшие компании. Такие бумаги гораздо рискованнее, а их повышенная доходность — награда за риск.

Преимущества облигаций перед депозитами. Даже в случае покупки ОФЗ, когда риск сопоставим с банковскими вкладами, вы получаете ряд преимуществ перед последними:

- Облигации более ликвидны. Их можно в любой момент продать без потери накопленного купона. С банковским вкладом придется ждать до конца срока или потерять часть процентов.

- Помимо процентов можно заработать на разнице между покупкой и продажей облигации. Это особенно актуально, если Банк России собирается понижать ключевую ставку — длинные облигации автоматически выиграют в цене.

- На облигациях, особенно корпоративных, обычно процент больше, чем на банковских вкладах. Потенциальная доходность выше, а риск вложения в корпоративные долговые бумаги можно снизить за счет широкой диверсификации по многим эмитентам.

- Облигации можно купить на ИИС и ежегодно возвращать до 52 000 ₽ налоговыми вычетами.

- Существуют облигации с переменным купоном, которые защищают от инфляции. В России это — ОФЗ-ИН, в США — TIPS, казначейские облигации с защитой от инфляции. При повышении инфляции купонные выплаты по таким облигациям будут расти, а сами долговые бумаги не упадут в цене.

Еще плюс облигаций: они меньше колеблются в цене, чем акции. А значит, хорошо подходят тем инвесторам, которые боятся просадок или инвестируют на срок до 3—5 лет.

Минусы облигаций:

- Более сложный инструмент, чем банковский депозит. Чтобы торговать облигациями, нужно открыть счет у лицензированного брокера.

- Длинные облигации с фиксированным купоном будут терять в цене при росте процентных ставок. Тем не менее, если держать облигацию до погашения, вам вернут полностью номинал облигации.

- С 1 января 2021 года купоны по любым облигациям облагаются НДФЛ 13%. Что же касается налога с доходов по вкладам, в 2021 и 2022 годах он был отменен, а с 2023 года он снова в силе.

Купить акции

Акции — более рискованное вложение, нежели облигации и депозиты, но их доходность в долгосрочной перспективе значительно выше.

Покупая акции, вы по сути становитесь совладельцем бизнеса и вправе претендовать на часть его прибыли. Если год для компании выдался удачным, вы получаете свою выгоду в виде дивидендов или от роста котировок акций.

Перед покупкой акций важно проанализировать состояние компании: характер ее бизнеса, динамику выручки, уровень долга и маржинальность.

Для широкой диверсификации в портфель разумно включать акции из разных стран и секторов экономики. Обычно надежнее инвестировать в крупные компании — голубые фишки. Молодые компании с нестабильными потоками — более рисковое вложение, но и потенциальная выгода больше. Также обратите внимание, платит ли компания стабильные дивиденды — такие акции, как правило, более консервативны, чем растущие акции из технологических отраслей.

Старайтесь не выделять на одну акцию более 5% от портфеля. Иначе портфель будет сильно зависеть от одной компании.

Еще можно инвестировать в акции через биржевые фонды. Покупая один пай фонда, вы инвестируете сразу в целую корзину ценных бумаг. Например, приобретая на Московской бирже фонд TEMS, вы инвестируете сразу в 50—60 компаний из развивающихся стран — Бразилия, Китай, Перу, Россия и так далее. Но учитывайте годовую комиссию, которую фонд взимает за управление, а также инфраструктурный риск: инвестирование в биржевые фонды и отдельные иностранные компании из-за санкций сейчас влекут дополнительные риски.

Составляя портфель, отталкивайтесь от горизонта вложения. Если инвестируете краткосрочно — долю акций лучше свести к минимуму. Ведь из-за высокой волатильности есть вероятность, что на момент, когда вам понадобятся деньги, акции окажутся в просадке — чтобы обналичить деньги, придется продавать их с дисконтом.

В случае если горизонт планирования составляет до 10 лет, стоит учесть состояние мировой экономики — это позволит сделать поправку на текущую фазу экономического цикла и подготовиться к возможной рецессии.

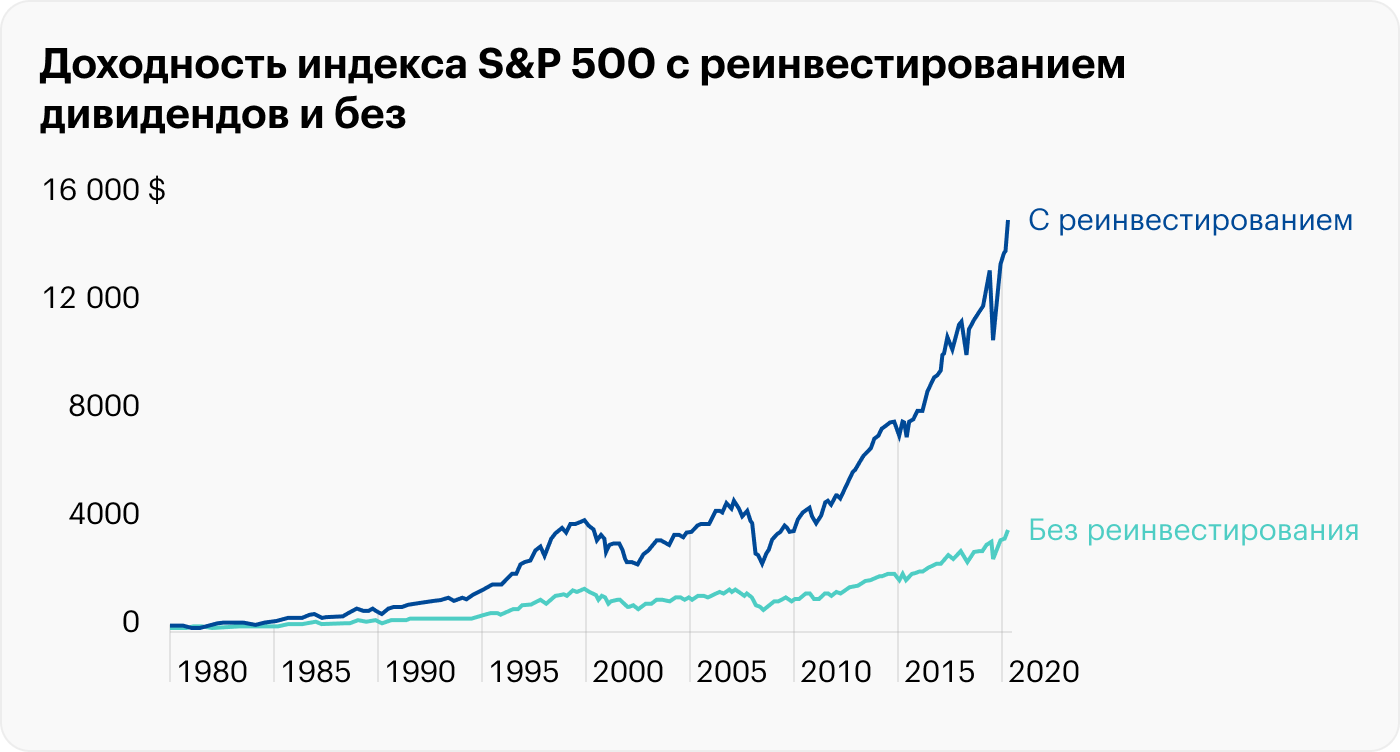

С 2013 по 2023 год индекс S&P 500 с учетом реинвестирования дивидендов показал рост почти 244%, то есть 13,03% годовых. За вычетом долларовой инфляции это 10,19% годовых. Для российских акций — в районе 4,2%.

Но вряд ли стоит рассчитывать на подобную доходность в ближайшие годы: мировая экономика движется к рецессии, а из-за высокой инфляции регуляторы вынуждены ужесточать денежно-кредитную политику. Поэтому сейчас инвесторы производят ротацию секторов в пользу защитных и сырьевых компаний.

Плюсы акций:

- Возможность зарабатывать на растущем рынке, обгоняя инфляцию.

- Возможность получать и реинвестировать дивиденды, за счет чего включается эффект сложного процента.

- Высокая ликвидность и возможность краткосрочной спекуляции.

- Опосредованный способ вложения в разные секторы экономики и инструменты: недвижимость, золото, сырьевые товары.

Минусы акций:

- Волатильный актив — цена может резко падать. Весной 2020 года американский рынок акций за месяц упал на 33,9%, а в 2008 — на 56,8%.

- Нужны время и минимальные знания фундаментального анализа, чтобы отбирать в портфель качественные компании.

Доходность разных классов активов в ближайшее десятилетие ожидается ниже, чем было раньше

| Доходность 1970—2022 годы | Прогноз на 2022—2031 годы | Прогноз на 2023—2032 годы | |

|---|---|---|---|

| Компании США большой капитализации | 10,5% | 6,4% | 6,1% |

| Компании США малой капитализации | 10,3% | 6,8% | 6,5% |

| Глобальные акции | 8% | 7,5% | 7,6% |

| Надежные облигации США | 6,6% | 2,3% | 4,9% |

| Денежные эквиваленты | 4,5% | 1,8% | 3,3% |

Доходность разных классов активов в ближайшее десятилетие ожидается ниже, чем было раньше

| Компании США большой капитализации | |

| Доходность 1970—2022 годы | 10,5% |

| Прогноз на 2022—2031 годы | 6,4% |

| Прогноз на 2023—2032 годы | 6,1% |

| Компании США малой капитализации | |

| Доходность 1970—2022 годы | 10,3% |

| Прогноз на 2022—2031 годы | 6,8% |

| Прогноз на 2023—2032 годы | 6,5% |

| Глобальные акции | |

| Доходность 1970—2022 годы | 8% |

| Прогноз на 2022—2031 годы | 7,5% |

| Прогноз на 2023—2032 годы | 7,6% |

| Надежные облигации США | |

| Доходность 1970—2022 годы | 6,6% |

| Прогноз на 2022—2031 годы | 2,3% |

| Прогноз на 2023—2032 годы | 4,9% |

| Денежные эквиваленты | |

| Доходность 1970—2022 годы | 4,5% |

| Прогноз на 2022—2031 годы | 1,8% |

| Прогноз на 2023—2032 годы | 3,3% |

Вложить в валюту

Речь идет про иностранные денежные единицы — евро, доллар, юань, гонконгский доллар и другие. Валюту можно купить через банки или на брокерский счет по биржевому курсу. Затем за эту валюту можно купить иностранные активы или просто удерживать с целью заработка на курсовой разнице.

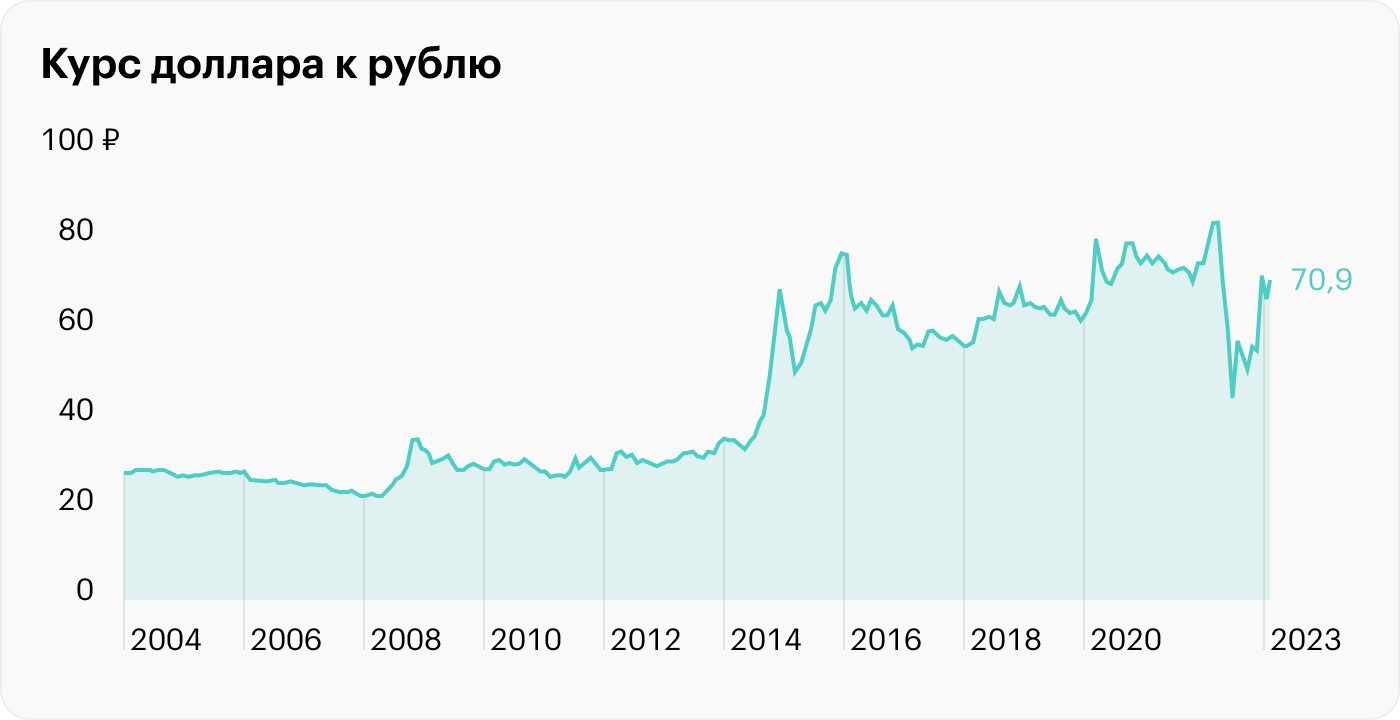

Пример: если посмотреть на историческую динамику валютной пары «доллар — рубль», то последний с декабря 2003 года по февраль 2023 года обесценился на 139% — с 29,73 ₽ до 70,9 ₽ за доллар. Доходность — в районе 7,3% годовых без учета инфляции.

Внимание: из-за геополитической обстановки вложение в валюту может повлечь дополнительные инфраструктурные риски. Так, обналичивание валюты сейчас затруднено, а за ее хранение на банковском счете может взиматься комиссия. Также с 14 июня 2022 года Мосбиржа прекратила торговлю швейцарским франком, а затем иеной и фунтом стерлингов. В то же время появилась возможность покупать новые валюты, например арабский дирхам.

Плюсы валюты:

- Вложение в иностранную валюту позволяет защитить капитал от девальвации рубля. Например, если разделить капитал на рублевые и долларовые активы в пропорции 50/50, он перестанет зависеть от динамики курса рубля к доллару.

- Можно частично минимизировать денежную эрозию, если переложить часть капитала в валюту с низкой инфляцией — например, юань.

Минусы валюты:

- Это — деньги, а значит, они «не работают» и подвержены инфляции. Поэтому этот вариант лучше подходит на краткосрок. В случае длинного горизонта вложения стоит рассмотреть вложение валюты в биржевые инструменты — чтобы деньги приносили доход.

- Это сложный рынок. Чтобы регулярно зарабатывать на курсовой разнице, нужно хорошо разбираться в геополитике и макроэкономике.

- Брокер не является налоговым агентом на валютной секции биржи, поэтому по закону прибыль от купли-продажи валюты нужно декларировать самостоятельно.

Вложиться в сырьевые товары

Коммодити — это сырьевые товары, такие как нефть, газ, алюминий, пшеница. Драгоценные металлы, такие как золото, серебро и платина, хоть и сырьевые товары, но из-за своей специфики относятся к отдельной категории вложений. О драгоценных металлах мы поговорим ниже.

Если у вас есть доступ на иностранные рынки, то инвестировать в коммодити удобнее всего через соответствующие фонды ETF. На российских биржах это можно сделать двумя способами:

- Через акции сырьевых и аграрных компаний, например «Новатэк» или «РусАгро». Ведь котировки сырьевых компаний обычно коррелируют с ценами на их товар.

- Через фьючерсы — производные инструменты на срочном рынке Московской биржи, но это сложный и опасный инструмент, так как по сути подразумевает торговлю с кредитным плечом. Этот способ подходит только для квалифицированных инвесторов.

Плюсы сырьевых товаров:

- Отличная защита от инфляции, так как зачастую рост цен на сырье и служит ее драйвером.

- Может быть удачным долгосрочным вложением в условиях сырьевого суперцикла, который многие аналитики прогнозируют в ближайшие десятилетия.

Минусы сырьевых товаров:

- Сами по себе не приносят пассивного дохода. Вложение в коммодити через акции решает проблему, но в этом случае нужно учитывать специфические риски, связанные с конкретной компанией.

- Очень волатильный инструмент. В период с 1970 по 2020 годы среднегодовая волатильность — 24,9%, в то время как у S&P 500 исторически — в районе 15%.

Инвестировать в драгоценные металлы

Драгоценные металлы, как часть товарного рынка, могут неплохо проявить себя в периоды высокой инфляции. Кроме того, серебро, платина и палладий используются в зеленой энергетике, что определяет промышленный спрос на них в долгосрочной перспективе.

Инвестировать в драгоценные металлы можно разными способами: через покупку слитков, инвестиционных монет, через обезличенные металлические счета или биржевые инструменты. Стоит отметить, что в марте 2022 отменили НДС на покупку слитков из драгметаллов. Ранее налог составлял 20%, теперь его нет.

Биржевые инструменты инвестирования в драгоценные металлы: фьючерсы, акции золотодобытчиков, ETF, биржевые золото и серебро.

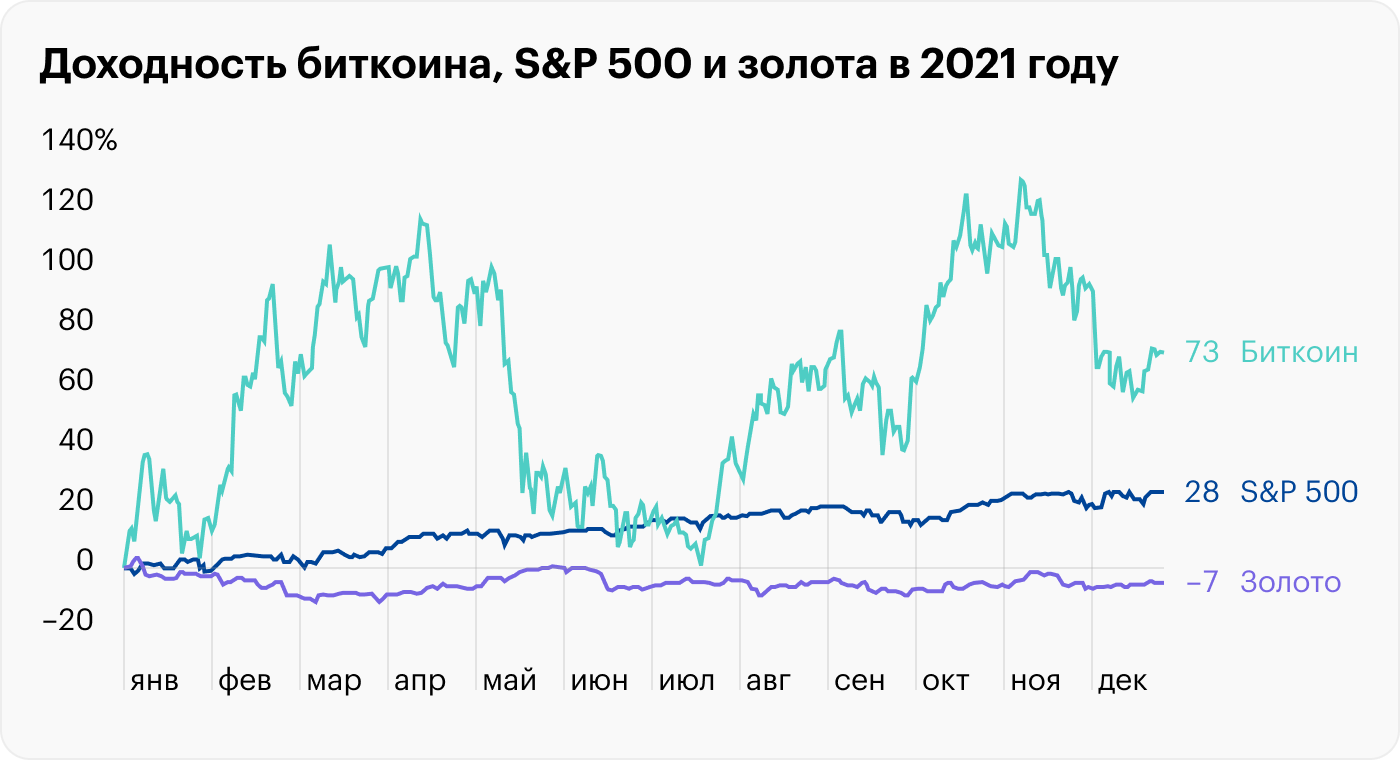

Доходность золота с 2012 по 2022 год без учета инфляции составила 8,74%, а серебро давало 5,78% годовых — на уровне инфляции и банковских депозитов. Но нужно принять во внимание, что инфляция стала активно разгоняться в мире с 2020 года, и у драгоценных металлов было недостаточно времени, чтобы проявить свои качества.

Плюсы драгоценных металлов:

- Исторически они имеют слабую взаимосвязь с акциями и облигациями. А значит, их наличие в инвестиционном портфеле сглаживает волатильность и улучшает общее отношение доходности к риску.

- Исторически хорошая защита в условиях растущей инфляции.

Минусы драгоценных металлов:

- Не дают пассивного дохода. Если цена металла упала, можно долго находиться в просадке — все это время капитал «заморожен». Нивелировать данный минус можно через покупку акции компаний-добытчиков, например «Полюса» или «Полиметалла».

- Рисковый инструмент — зачастую более волатильный, чем акции. Например, с 1970 по 2020 годы среднегодовая волатильность золота составила 27,1%.

- В долгосрочной перспективе доходность драгоценных металлов примерно на уровне или чуть выше инфляции. То есть инвестировать все деньги в драгоценные металлы вряд ли разумно, только небольшую часть — 10—20%.

- В краткосрочной перспективе защита от инфляции срабатывает не всегда. Например, по итогам 2021 года драгоценные металлы показали отрицательную доходность.

Купить материальные активы

Речь про физические активы, такие как недвижимость, автомобили и предметы роскоши. Также если вы планировали купить земельный участок и построить дом, это может стать хорошей инвестицией, так как в условиях инфляции цены на стройматериалы продолжат расти.

Что касается автомобилей, они традиционно считаются пассивом — не приносят доход, а их цена из-за амортизации с течением времени обычно падает. Но не в период высокой инфляции. Например, с февраля 2020 года по сентябрь 2022 года цены на подержанные машины в США показали рост 43%.

Но основной материальный актив, на который часто делают ставку, — это недвижимость. На американском рынке в условиях растущей инфляции она исторически приносила около 12% годовых.

На российском рынке все сложнее. Рублевый рост стоимости московского жилья за последние 10 лет составил 54,3%, то есть доходность — в районе 5,4% годовых. Но если произвести пересчет в доллары — цена упала на 31,5%. Таким образом, весь рост недвижимости «съела» девальвация рубля — скорость его обесценивания была выше. Таким образом, в рублях есть доходность, но в долларах — убыток. Тем не менее в целом в условиях растущей инфляции это хороший способ защитить деньги.

Конкретный объект недвижимости может дорожать быстрее, чем инфляция обесценивает деньги, а может и медленнее — многое зависит от конкретного объекта, типа недвижимости, где он находится и других факторов. Что касается сдачи недвижимости внаем, арендная плата не всегда растет пропорционально инфляции и может падать в условиях низкого спроса.

Плюсы недвижимости:

- Физический актив с низкой волатильностью. Инвестировать психологически комфортно.

- Исторически растет в цене и в целом покрывает рублевую инфляцию.

- Может прибавлять в цене в любой макроэкономической конъюнктуре. Когда инфляция растет, недвижимость растет вслед за дорожающими стройматериалами и спросом на физические активы. При низкой инфляции кредитование обычно становится более доступным, и спрос на недвижимость растет.

Минусы недвижимости:

- Проблемы с ликвидностью — продается, как правило, долго и с риелторскими издержками.

- Высокий порог входа и тяжело диверсифицировать капитал. Эту проблему, наравне с ликвидностью, можно решить с помощью акций компаний REIT — это фонды, которые управляют недвижимостью и по закону не менее 90% прибыли распределяют между акционерами. Это позволяет даже с небольшой суммой приобретать недвижимость в валюте, а также диверсифицировать ее по разным отраслям: жилая, коммерческая, торговые центры, дата-центры и так далее.

Ниже представлены исторические показатели доходности разных классов активов в зависимости от уровня и динамики инфляции. Как видим, недвижимость (REITs) давала хороший результат в любой ситуации. Коммодити и золото — только при растущей инфляции. Акции развивающихся рынков, а это преимущественно сырьевые компании, слабо проявили себя только в условиях дефляции.

Средняя доходность активов при разной динамике инфляции в период с 1988 по 2020 годы

| Активы | Высокая инфляция и продолжает расти | Высокая инфляция и снижается | Низкая инфляция и растет | Низкая инфляция и снижается |

|---|---|---|---|---|

| Облигации | 7% | 9% | 6% | 5% |

| Наличность | 4% | 4% | 1% | 2% |

| Высокодоходные облигации США | 9% | 17% | 9% | 6% |

| Акции | 13% | 15% | 11% | 12% |

| Акции роста | 14% | 16% | 11% | 13% |

| Акции стоимости | 11% | 17% | 11% | 10% |

| Компании малой капитализации | 10% | 19% | 10% | 11% |

| Акции развивающихся стран | 26% | 28% | 16% | 2% |

| REITs | 12% | 17% | 12% | 9% |

| Сырьевые товары | 11% | 2% | 10% | −10% |

| Золото | 4% | 3% | 16% | 4% |

Средняя доходность активов при разной динамике инфляции в период с 1988 по 2020 годы

| Облигации | |

| Высокая инфляция и продолжает расти | 7% |

| Высокая инфляция и снижается | 9% |

| Низкая инфляция и растет | 6% |

| Низкая инфляция и снижается | 5% |

| Наличность | |

| Высокая инфляция и продолжает расти | 4% |

| Высокая инфляция и снижается | 4% |

| Низкая инфляция и растет | 1% |

| Низкая инфляция и снижается | 2% |

| Высокодоходные облигации США | |

| Высокая инфляция и продолжает расти | 9% |

| Высокая инфляция и снижается | 17% |

| Низкая инфляция и растет | 9% |

| Низкая инфляция и снижается | 6% |

| Акции | |

| Высокая инфляция и продолжает расти | 13% |

| Высокая инфляция и снижается | 15% |

| Низкая инфляция и растет | 11% |

| Низкая инфляция и снижается | 12% |

| Акции роста | |

| Высокая инфляция и продолжает расти | 14% |

| Высокая инфляция и снижается | 16% |

| Низкая инфляция и растет | 11% |

| Низкая инфляция и снижается | 12% |

| Акции стоимости | |

| Высокая инфляция и продолжает расти | 11% |

| Высокая инфляция и снижается | 17% |

| Низкая инфляция и растет | 11% |

| Низкая инфляция и снижается | 10% |

| Компании малой капитализации | |

| Высокая инфляция и продолжает расти | 10% |

| Высокая инфляция и снижается | 19% |

| Низкая инфляция и растет | 10% |

| Низкая инфляция и снижается | 11% |

| Акции развивающихся стран | |

| Высокая инфляция и продолжает расти | 26% |

| Высокая инфляция и снижается | 28% |

| Низкая инфляция и растет | 16% |

| Низкая инфляция и снижается | 2% |

| REITs | |

| Высокая инфляция и продолжает расти | 12% |

| Высокая инфляция и снижается | 17% |

| Низкая инфляция и растет | 12% |

| Низкая инфляция и снижается | 9% |

| Сырьевые товары | |

| Высокая инфляция и продолжает расти | 11% |

| Высокая инфляция и снижается | 2% |

| Низкая инфляция и растет | 10% |

| Низкая инфляция и снижается | −10% |

| Золото | |

| Высокая инфляция и продолжает расти | 4% |

| Высокая инфляция и снижается | 3% |

| Низкая инфляция и растет | 16% |

| Низкая инфляция и снижается | 4% |

Запомнить

- Депозиты — это просто и надежно, но их доходность в лучшем случае покрывает инфляцию.

- Облигации могут предложить чуть большую выгоду, чем депозиты. Также они ликвидны и позволяют заработать на разнице цены покупки и продажи.

- В акциях огромный потенциал роста, но это волатильный инструмент, и нужно уметь отбирать качественные компании.

- Покупка валюты, например доллара, может защитить от девальвации рубля и частично инфляции. Но доллар тоже обесценивается со временем.

- Сырьевые товары — один из лучших вариантов, когда инфляция быстро растет. Проще всего в них инвестировать, покупая акции сырьевых, нефтегазовых и аграрных компаний, но нужно учитывать специфические риски, связанные с бизнесом конкретной компании.

- Драгоценные металлы отлично диверсифицируют портфель, но они волатильны, не приносят дивидендов и не всегда защитят от инфляции. В качестве альтернативы можно рассмотреть покупку акций компаний, которые добывают драгоценные металлы.

- Материальные активы, в том числе недвижимость, — надежный вариант, чтобы защититься от инфляции. Но у недвижимости высокий порог входа и есть проблема с ликвидностью. Эти проблемы позволяют решить акции компаний REIT.