Как защитить деньги от девальвации и дефолта?

Я хочу завести валютный — долларовый — счет в банке как долгосрочную инвестицию на всю жизнь. Желательно в иностранном банке, у которого есть представительство в РФ.

Но я боюсь, что деньги могут сгореть или девальвироваться. Или что государство их приватизирует в случае какого-то дефолта.

Объясните, пожалуйста, будет ли банк защищать вклады в случае девальвации? Может ли государство арестовать или приватизировать валютные счета граждан, которые лежат не в российских банках, а с иностранным капиталом?

Вы правильно делаете, что хотите завести именно долларовый счет. На исторической дистанции российский рубль обесценивается по отношению к твердым валютам, а долларовый вклад защитит капитал от девальвации.

Что касается дефолта российской экономики, то никаких предпосылок к этому нет, несмотря на тяжелую общемировую ситуацию. Если же рассматривать сценарий гипотетически, то эта ситуация из разряда форс-мажорных, и заранее прогнозировать ее последствия невозможно.

Разберем подробнее, что такое девальвация, инфляция и дефолт.

Что такое девальвация

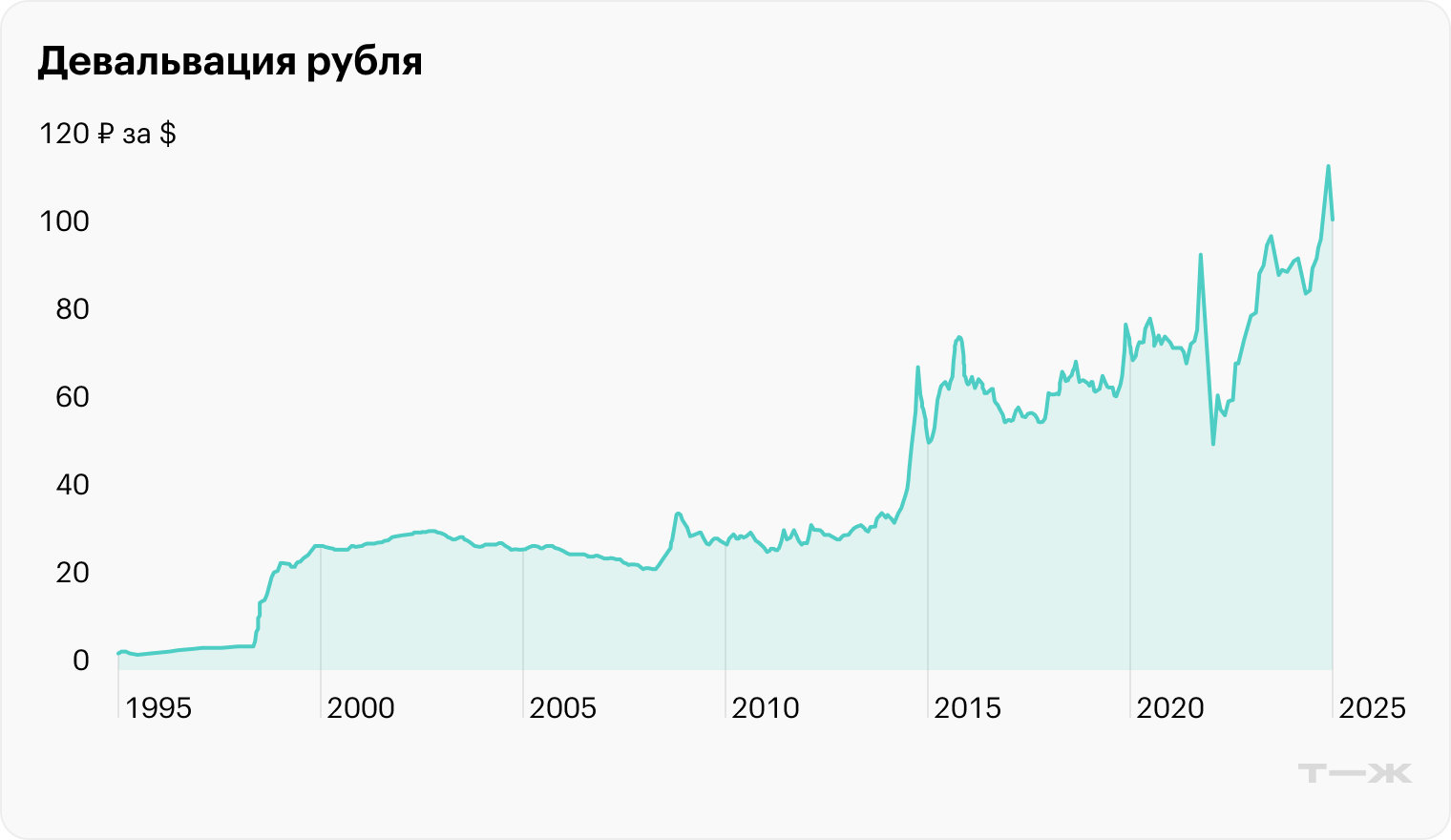

Девальвация — это процесс обесценивания национальной валюты по отношению к твердым валютам, таким как доллар. Обычно о девальвации приходится говорить в контексте развивающихся экономик, в том числе российской.

Развивающиеся экономики обычно носят сырьевой характер, то есть экспортируют товар с низкой добавленной стоимостью. Это модель со слабым запасом прочности: у нее небольшая маржинальность, есть геополитические риски и зависимость от рынков-потребителей.

Таким образом, в условиях замедления мировой экономики, когда падает спрос на сырье, развивающиеся страны страдают в первую очередь. Поэтому центральные банки нередко обесценивают национальную валюту — тогда за один доллар, полученный от экспорта, экономика будет получать больше национальной валюты. Обесценивают валюту по разным мотивам: чтобы поддержать собственных экспортеров, снизить зависимость от импорта, стимулировать внутреннее производство. Например, Китай периодически девальвировал юань в рамках торговой войны, чтобы удешевить экспортируемые товары и обойти ввозные пошлины США.

Если смотреть на историческую динамику валютной пары «доллар — рубль», последний с сентября 1994 к январю 2025 года обесценился на 4192% — с 2,4 до 103 ₽ за доллар. При этом в марте 2022 года на пике паники курс доллара достигал 121 ₽, а обесценивание рубля — 4863%. Правда, потом рубль укрепился почти вдвое, и купившие доллар инвесторы получили убытки. Тем не менее исторический тренд на обесценивание не сломлен.

Другие развивающиеся страны с течением времени также ослабевают по отношению к доллару. Например, индекс десяти развивающихся валют, который отслеживает JPMorgan, с 2011 по 2020 год обесценился по отношению к доллару более чем на 40%.

Процесс ослабления заметно усиливается в кризисные периоды, когда капитал утекает с развивающихся рынков. Так, в пандемийном 2020 году, когда мировая экономика прошла через рецессию, только три валюты показали умеренное укрепление по отношению к доллару: тайваньский доллар, китайский юань и израильский шекель . А среди аутсайдеров были рубль, аргентинский песо, турецкая лира и бразильский реал, которые потеряли к доллару более 20%.

А в 2024 году доллар укрепился не только к валютам развивающихся стран, но и ко многим твердым валютам. В частности, он достиг паритета с евро.

Динамика валют в 2024 году

| Доллар (USD) | +7,1% |

| Британский фунт (GBP) | −1,7% |

| Мексиканский песо (MXN) | −2% |

| Китайский юань (CNY) | −2,8% |

| Индийская рупия (INR) | −2,8% |

| Южноафриканский рэнд (ZAR) | −3,7% |

| Евро (EUR) | −6,2% |

| Швейцарский франк (CHF) | −7,3% |

| Канадский доллар (CAD) | −7,9% |

| Австралийский доллар (AUD) | −9,1% |

| Японская иена (JPY) | −10,3% |

| Новозеландский доллар (NZD) | −11,4% |

| Российский рубль (RUB) | −18,6% |

| Бразильский реал (BRL) | −21,6% |

Динамика валют в 2024 году

| Доллар (USD) | +7,1% |

| Британский фунт (GBP) | −1,7% |

| Мексиканский песо (MXN) | −2% |

| Китайский юань (CNY) | −2,8% |

| Индийская рупия (INR) | −2,8% |

| Южноафриканский рэнд (ZAR) | −3,7% |

| Евро (EUR) | −6,2% |

| Швейцарский франк (CHF) | −7,3% |

| Канадский доллар (CAD) | −7,9% |

| Австралийский доллар (AUD) | −9,1% |

| Японская иена (JPY) | −10,3% |

| Новозеландский доллар (NZD) | −11,4% |

| Российский рубль (RUB) | −18,6% |

| Бразильский реал (BRL) | −21,6% |

Последствия инфляции

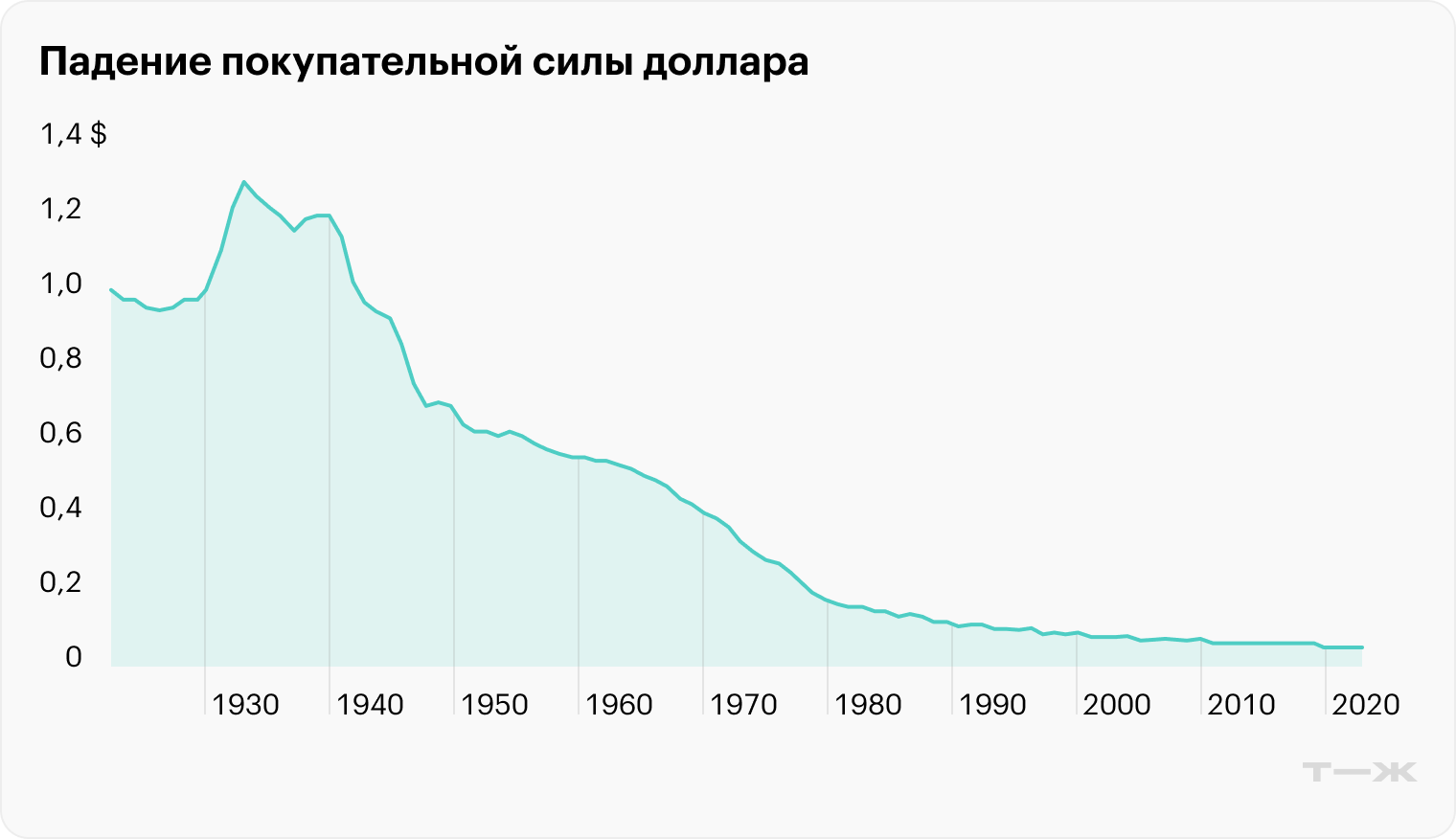

Инфляция — это рост цен на товары, вследствие чего падает покупательная способность денег. Ее также нужно брать в расчет при планировании капитала на годы вперед.

Обычно уровень инфляции составляет несколько процентных пунктов в год, но на стратегических отрезках времени она может ощутимо ослабить ваш капитал. Например, 1 $ в 1923 году по покупательной силе эквивалентен 18,45 $ в 2025 году. Таким образом, за тот же товар сейчас нужно заплатить почти в 18,5 раза больше, чем век назад. Что касается текущего уровня инфляции, по итогам 2024 года она составит порядка 9,7% в РФ, в США — 2,7%.

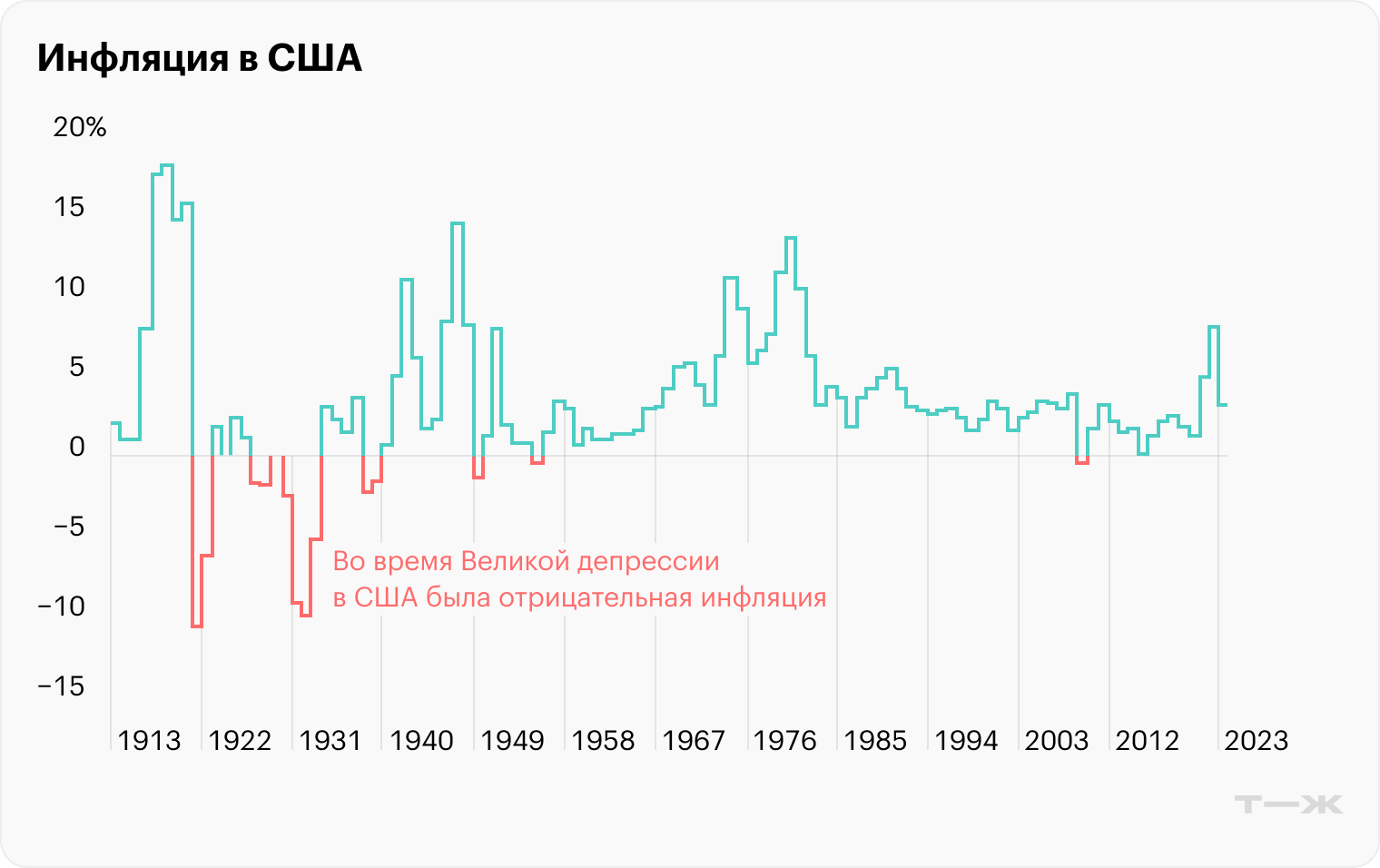

Стоит также учитывать, что периодически экономики могут уходить в дефляционную спираль, когда инфляция падает до нулевых и отрицательных значений. Например, такое происходило во времена Великой депрессии в США в 1927—1933 годах. Это сопровождается снижением ключевых ставок центральными банками: ставки по банковским депозитам стремятся к нулю и даже становятся отрицательными. Мы наблюдали такое в 2016—2021 годах во многих развитых странах, главным образом в Евросоюзе.

Что же касается долларовых вкладов в России, до 2022 года они давали негусто: в районе 1% годовых. А с 2022 года из-за обострения геополитической обстановки работа с «недружественными» валютами усложнилась. В то же время появилась возможность покупать новые валюты, например юань и арабский дирхам. Последний привязан к курсу американского доллара и выступает его альтернативой.

Что такое дефолт

Дефолт — это неспособность государства отвечать по своим обязательствам. Подобную ситуацию мы наблюдали в 1998 году, когда выплаты по государственным краткосрочным облигациям превысили возможности бюджета РФ. В итоге правительство отказалось расплачиваться по долгам, и финансовая система страны была подорвана.

При банкротстве страны возможны такие варианты развития событий:

- государству нужно залатать возникший разрыв ликвидности и расплатиться по обязательствам, поэтому оно ищет внешние займы у других государств или со стороны МВФ;

- государство замораживает вклады населения и использует личные средства граждан, чтобы погасить долги;

- Центральный банк включает печатный станок и создает больше денег, что увеличивает денежные массы, ведет к обесцениванию валюты и способно вызвать гиперинфляцию.

В 2020 году мировая экономика прошла через рецессию, основным триггером которой послужила пандемия. Соответственно, спрос на сырье и цены на него упали.

Так как российская экономика ориентирована на экспорт сырья, главным образом углеводородов, денег в российском бюджете закономерно стало меньше. С помощью девальвации государство компенсировало потери бюджета, а также поддержало экспортеров. При этом обесценивание рубля приводит к удорожанию зарубежных товаров и местной продукции с импортной составляющей, что негативно сказывается на благосостоянии граждан.

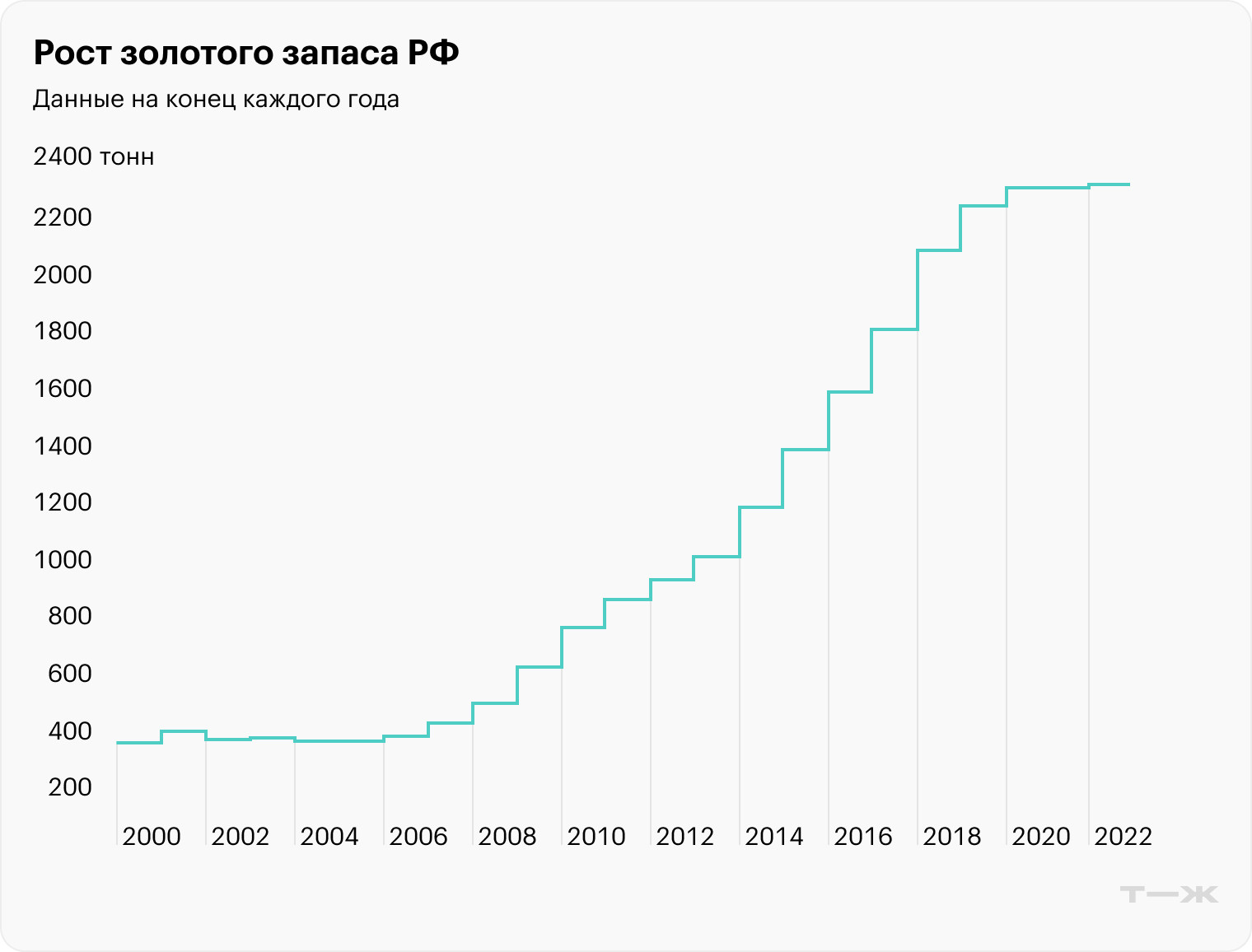

Несмотря на тяжелую ситуацию в мире, российская экономика оказалась достаточно подготовленной к кризису. Золотовалютные резервы страны в 2020—2021 годах были порядка 600 млрд долларов, и эта сумма на 25% превышала весь внешний долг РФ. На начало 2023 года золотовалютные резервы страны оцениваются в 597,7 млрд долларов и Россия — четвертая в мире по накопленным резервам, но в 2022 году под заморозку западных стран попали порядка 300 млрд долларов. Это осложнило для страны возможность обслуживать внешние обязательства, и в марте 2022 года встал вопрос о техническом дефолте. Проблема была не в нехватке денег, а в сложности расчета в долларах.

Несмотря на то, что мировые рейтинговые агентства понизили кредитный рейтинг нашей страны и она находится под беспрецедентным количеством санкций, Россия платежеспособна по своим обязательствам и о банкротстве государства говорить не приходится. Предпосылок к этому нет.

Как обезопасить капитал

Если же рассмотреть ситуацию гипотетически, то в случае дефолта банковские депозиты действительно могут пострадать. Тогда, вероятно, надежнее держать вклад в социально значимых банках.

Также напомню, что деньги на счетах до 1,4 млн рублей застрахованы Агентством по страхованию вкладов — АСВ. Это касается счетов в любой валюте и в любых банках, которые получили лицензию на деятельность на территории РФ. Застрахованы не только накопления, но и проценты. А компенсация по валютным вкладам в случае чего выплачивается в рублях по курсу ЦБ на дату страхового эпизода.

Если ваш вклад в пределах указанной суммы, это дополнительная гарантия его сохранности. Но повторюсь, что в случае форс-мажорной ситуации вроде дефолта невозможно спрогнозировать, сможет ли АСВ исполнять свои обязательства и насколько это будет актуально.

Чтобы дополнительно обезопасить капитал, имеет смысл диверсифицировать его по трем составляющим: локации, валютам и типам активов. Это когда капитал представлен депозитом в нескольких банках, парой твердых валют, например долларом и швейцарским франком, а также золотом и облигациями, в том числе иностранных государств. Так вы максимально страхуете деньги от негативных факторов, рассмотренных выше.