Брокерский счет: руководство для начинающих

Этот текст написан в Сообществе, в нем сохранены авторский стиль и орфография

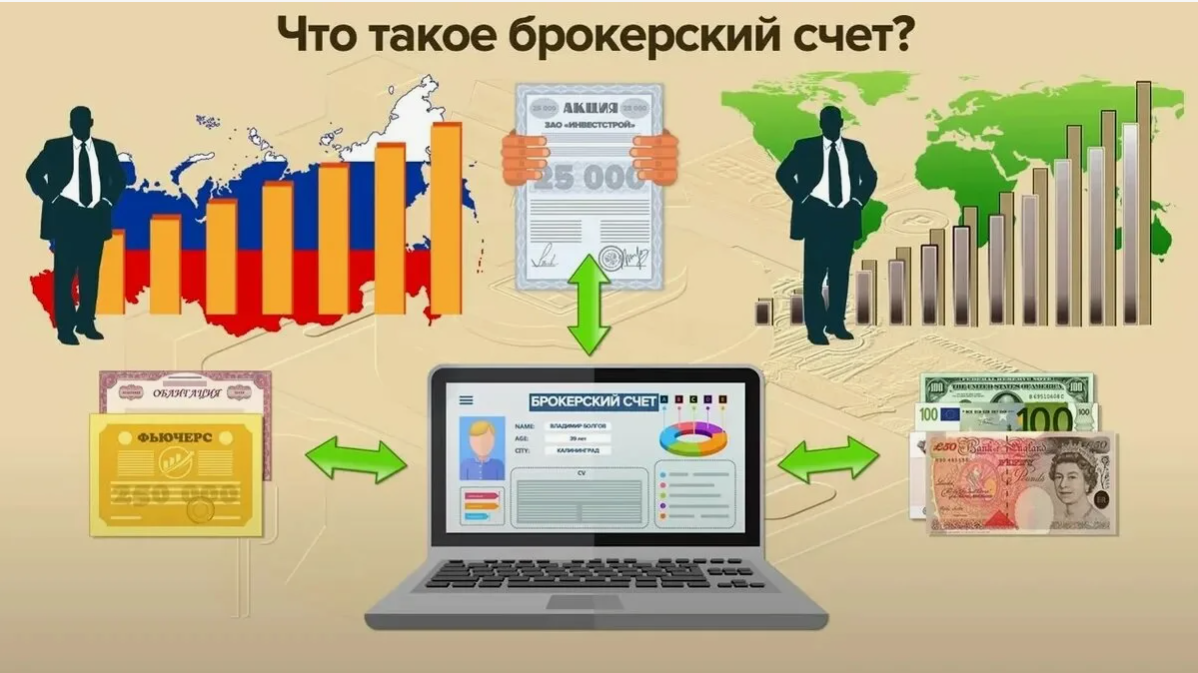

Что такое брокерский счет простыми словами

Брокерский счет — это специальный счет, открытый у брокерской компании, который позволяет вам покупать и продавать финансовые активы, такие как акции, облигации, биржевые фонды (ETF) и паевые инвестиционные фонды. Простыми словами, это ваш личный «инвестиционный кошелек», где хранятся не деньги, а ценные бумаги. Вы вносите деньги на счет, используете их для покупки активов, а затем можете продать эти активы, чтобы получить прибыль или вывести средства.

О Сообщнике Про

Практикующий инвестор с 2014 года. Обучаю трейдингу в комплексе дисциплин: экономика, финансы, технический анализ. Учу инвестировать и управлять инвестиционным портфелем. Консультирую по финансовым и информационным вопросам.

Это новый раздел Журнала, где можно пройти верификацию и вести свой профессиональный блог.

Представьте, что вы хотите купить акции компании, например, Apple. Без брокерского счета вы не сможете это сделать напрямую на бирже. Брокер выступает посредником, предоставляя вам доступ к рынку и помогая совершать сделки. В отличие от банковского счета, где деньги просто лежат и приносят небольшой процент, брокерский счет дает возможность зарабатывать на росте стоимости активов или получать дивиденды, но с этим связаны и риски.

Брокерский счет отличается от других финансовых инструментов, таких как банковские депозиты или пенсионные счета. Например, в отличие от индивидуального инвестиционного счета (ИИС) или пенсионных счетов, брокерский счет не имеет налоговых льгот, но и не ограничивает вас в выводе средств.

Пример: Анна хочет начать инвестировать. Она открывает брокерский счет, вносит 50 000 рублей и покупает акции крупной компании. Через год акции вырастают в цене на 20%, и Анна продает их, получая прибыль. Она может вывести деньги или реинвестировать их в другие активы.

Для чего нужен брокерский счет

Брокерский счет — это универсальный инструмент для инвестирования. Вот основные цели его использования:

- Накопление капитала: Инвестиции в акции или фонды могут со временем значительно увеличить ваш капитал. Например, если вы вложите 100 000 рублей в акции, которые растут на 7% в год, через 10 лет ваш капитал может вырасти до 196 715 рублей (без учета комиссий и налогов).

- Достижение финансовых целей: Брокерский счет подходит для накоплений на крупные покупки, такие как дом, автомобиль или образование. Например, Петр хочет накопить на квартиру за 5 лет. Он регулярно инвестирует в ETF, чтобы его деньги росли быстрее, чем на банковском депозите.

- Получение пассивного дохода: Некоторые активы, такие как дивидендные акции или облигации, приносят регулярный доход. Например, если вы купите облигации с купонным доходом 5% годовых на 100 000 рублей, вы будете получать 5 000 рублей в год.

- Диверсификация портфеля: Брокерский счет позволяет вкладывать деньги в разные активы, снижая риски. Например, вы можете распределить средства между акциями, облигациями и ETF, чтобы защитить капитал от рыночных спадов.

- Обучение и эксперименты: Новички могут использовать брокерский счет для изучения рынка, начиная с небольших сумм. Например, Мария вкладывает 10 000 рублей в акции и ETF, чтобы понять, как работает рынок, без значительных рисков.

Главное преимущество брокерского счета — его гибкость. Вы можете вывести деньги в любой момент без штрафов, в отличие от пенсионных счетов, где доступ к средствам ограничен.

Пример: Иван хочет накопить на путешествие через год. Он открывает брокерский счет, вносит 30 000 рублей и покупает облигации с фиксированным доходом. Через год он получает проценты и возвращает вложенные деньги, используя их для поездки.

Виды брокерских счетов

Брокерские счета можно классифицировать по нескольким критериям: по уровню обслуживания, по функционалу и по типу владения.

По уровню обслуживания

- Счета с полным обслуживанием: Такие счета предоставляют доступ к профессиональным консультациям, управлению портфелем и другим финансовым услугам. Они подходят для тех, кто предпочитает доверить управление инвестициями экспертам, но комиссии здесь выше. Например, брокер может взимать 1–2% от активов в год за управление.

- Онлайн-брокерские счета: Это самостоятельные счета, где вы сами выбираете активы и совершаете сделки через интернет-платформу. Они дешевле, часто с нулевыми комиссиями за сделки с акциями и ETF. Подходят для тех, кто готов самостоятельно изучать рынок.

- Робо-советники: Это автоматизированные платформы, которые создают и управляют портфелем на основе ваших целей и уровня риска. Комиссии здесь обычно ниже, чем у брокеров с полным обслуживанием, например, 0,25–0,5% от активов в год.

По функционалу

- Кэш-счета (наличные счета): Самый простой тип счета, где вы покупаете активы только за свои деньги. Например, если вы хотите купить акции на 10 000 рублей, у вас должно быть не менее этой суммы на счете.

- Маржинальные счета: Позволяют занимать деньги у брокера для покупки активов, используя ваши ценные бумаги как залог. Это увеличивает потенциальную прибыль, но и риски. Например, если вы купите акции на заемные 50 000 рублей и их цена упадет, вам придется покрыть убытки или внести дополнительные средства.

По типу владения

- Индивидуальные счета: Принадлежат одному человеку. Например, вы открываете счет на свое имя и полностью контролируете его.

- Совместные счета: Принадлежат двум или более лицам, например, супругам или партнерам. Существуют подвиды: совместные счета с правом наследования: Если один владелец умирает, его доля переходит другому владельцу. Совместные счета без права наследования: Доля умершего владельца переходит в его наследство.

- Счета супругов: Используются семейными парами для совместного управления инвестициями.

Пример: Ольга и Сергей, семейная пара, открывают совместный брокерский счет с правом наследования. Они вносят по 50 000 рублей и покупают акции и облигации. Если один из них уходит из жизни, второй получает полный контроль над счетом.

Как пользоваться брокерским счетом

Использование брокерского счета включает несколько этапов:

- Пополнение счета: Переведите деньги с банковского счета через приложение брокера, банковский перевод или карту. Например, вы вносите 30 000 рублей через мобильное приложение.

- Выбор активов: Используйте аналитические инструменты брокера (графики, отчеты, скринеры акций) или внешние источники, чтобы выбрать подходящие инвестиции. Например, вы анализируете акции компании и решаете, что они перспективны.

- Размещение ордеров: Выберите актив, укажите количество и тип ордера (рыночный — по текущей цене, лимитный — по заданной цене). Например, вы покупаете 10 акций компании по 1 000 рублей за акцию.

- Мониторинг портфеля: Следите за стоимостью активов, дивидендами и новостями рынка через приложение или сайт брокера. Например, вы проверяете, выросли ли ваши акции на 10% за месяц.

- Вывод средств: Продайте активы, чтобы получить деньги, и переведите их на банковский счет. Например, вы продаете акции за 12 000 рублей и выводите их на карту.

Пример: Светлана вносит 100 000 рублей на брокерский счет. Она изучает рынок и решает купить ETF на индекс S&P 500. Через приложение брокера она размещает рыночный ордер на покупку 5 паев по 20 000 рублей. Через полгода стоимость паев вырастает до 22 000 рублей, и она продает их, получая прибыль 10 000 рублей (минус налоги).

Плюсы и минусы использования брокерского счета

Плюсы

- Гибкость: Вы можете инвестировать в любые активы и выводить деньги без штрафов. Например, вы можете продать акции и использовать деньги для покупки автомобиля.

- Контроль: Вы сами выбираете, во что инвестировать, или можете доверить это профессионалам. Например, вы можете составить портфель из акций технологических компаний.

- Потенциал роста: Исторически рынок акций показывает доходность около 7–10% в год, что выше, чем проценты по депозитам.

- Доступность: Современные онлайн-брокеры позволяют начать с небольших сумм и управлять счетом через смартфон.

Минусы

- Риск: Стоимость активов может упасть. Например, если вы вложили 50 000 рублей в акции, а их цена упала на 20%, вы потеряете 10 000 рублей.

- Комиссии: Даже небольшие комиссии могут снизить доходность. Например, 0,3% за сделку на 100 000 рублей — это 300 рублей.

- Налоги: Прибыль от продажи активов облагается налогом на прирост капитала (13% для резидентов РФ). Например, с прибыли 10 000 рублей вы заплатите 1 300 рублей.

- Время и знания: Для успешного инвестирования нужно изучать рынок или платить за консультации.

Пример: Дмитрий вложил 200 000 рублей в акции. За год они выросли на 15%, принеся прибыль 30 000 рублей. Однако он заплатил 1 000 рублей комиссий и 3 900 рублей налогов, что снизило его чистую прибыль до 25 100 рублей. Если бы рынок упал, он мог бы потерять часть капитала.

Брокерский счет открывает двери в мир инвестиций. Начните с небольших сумм, изучите рынок и постепенно наращивайте капитал. Главное — подходить к инвестициям осознанно, понимая риски и возможности.