Доходы россиян растут быстрее их расходов: в ЦБ оценили финансовое положение российских семей

27 марта Банк России представил результаты Всероссийского обследования домохозяйств по потребительским финансам.

Регулятор опросил больше 12 тысяч россиян и выяснил, что больше половины домохозяйств в стране отмечают существенный рост своих доходов. Причем в каждой пятой семье они выросли за два года как минимум в полтора раза.

На этом фоне люди стали более оптимистично оценивать свое материальное положение. Бурный рост доходов в прошлом создает иллюзию, что так будет продолжаться и в будущем, предупреждает ЦБ. А это может привести к необоснованному росту кредитной нагрузки и проблемам с обслуживанием долгов.

Мы изучили результаты исследования и убедились, что ЦБ есть о чем беспокоиться.

Как выросли доходы россиян

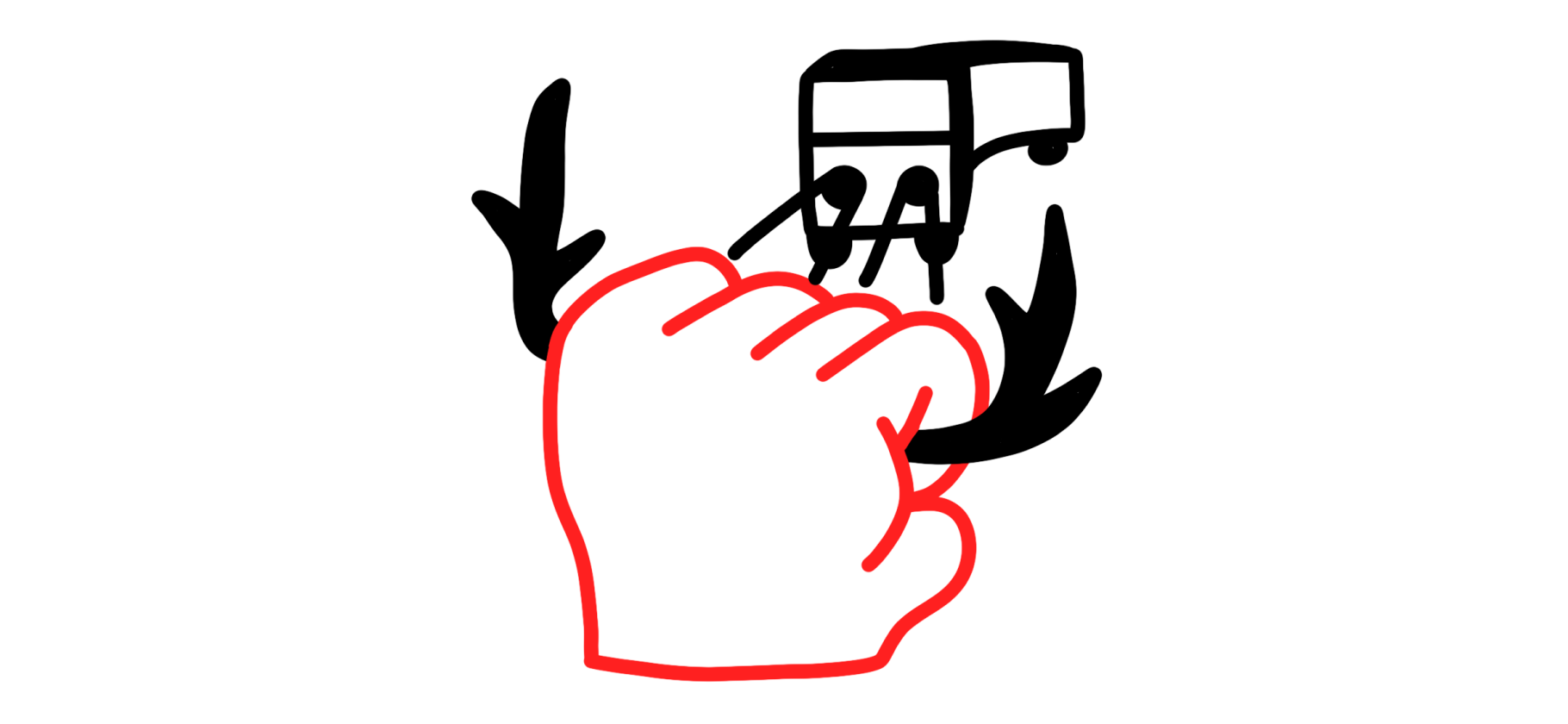

Результаты опроса показали, что в 2024 году россияне оценили средний доход на члена семьи в 33,8 тысячи рублей. Это соответствует зарплате в 67,6 тысячи рублей для семьи с двумя детьми, где работают оба родителя. Но медианная оценка доходов оказалась заметно ниже. Половина российских семей живет менее чем на 27,9 тысячи рублей в месяц на человека, то есть на зарплату в 55,8 тысячи у каждого из родителей в условной семье из четырех человек .

При этом ЦБ делает оговорку: реальная ситуация с доходами в стране может быть лучше, поскольку обеспеченные люди традиционно неохотно участвуют в подобных опросах.

Из шести тысяч опрошенных российских домохозяйств в группу с самыми высокими доходами вошли 600 семей, зарабатывающих по 74 тысячи рублей в месяц на человека . И у стольких же домохозяйств самые низкие доходы — 12 тысяч рублей в месяц . Это примерно соответствует минимальной страховой пенсии по старости, которая в 2024 году в России составляла 11 887 ₽.

Несмотря на скромные показатели среднего и медианного дохода, они оказались значительно выше аналогичных данных двухлетней давности. Больше половины россиян — 53% — признались, что стали зарабатывать как минимум на 10% больше в реальном выражении, то есть за вычетом инфляции. Это значит, что номинальные доходы у них выросли не менее чем на 20% .

Вместе с тем около четверти респондентов отметили, что их реальные доходы по сравнению с 2022 годом заметно сократились.

Как рост доходов приводит к росту долгов

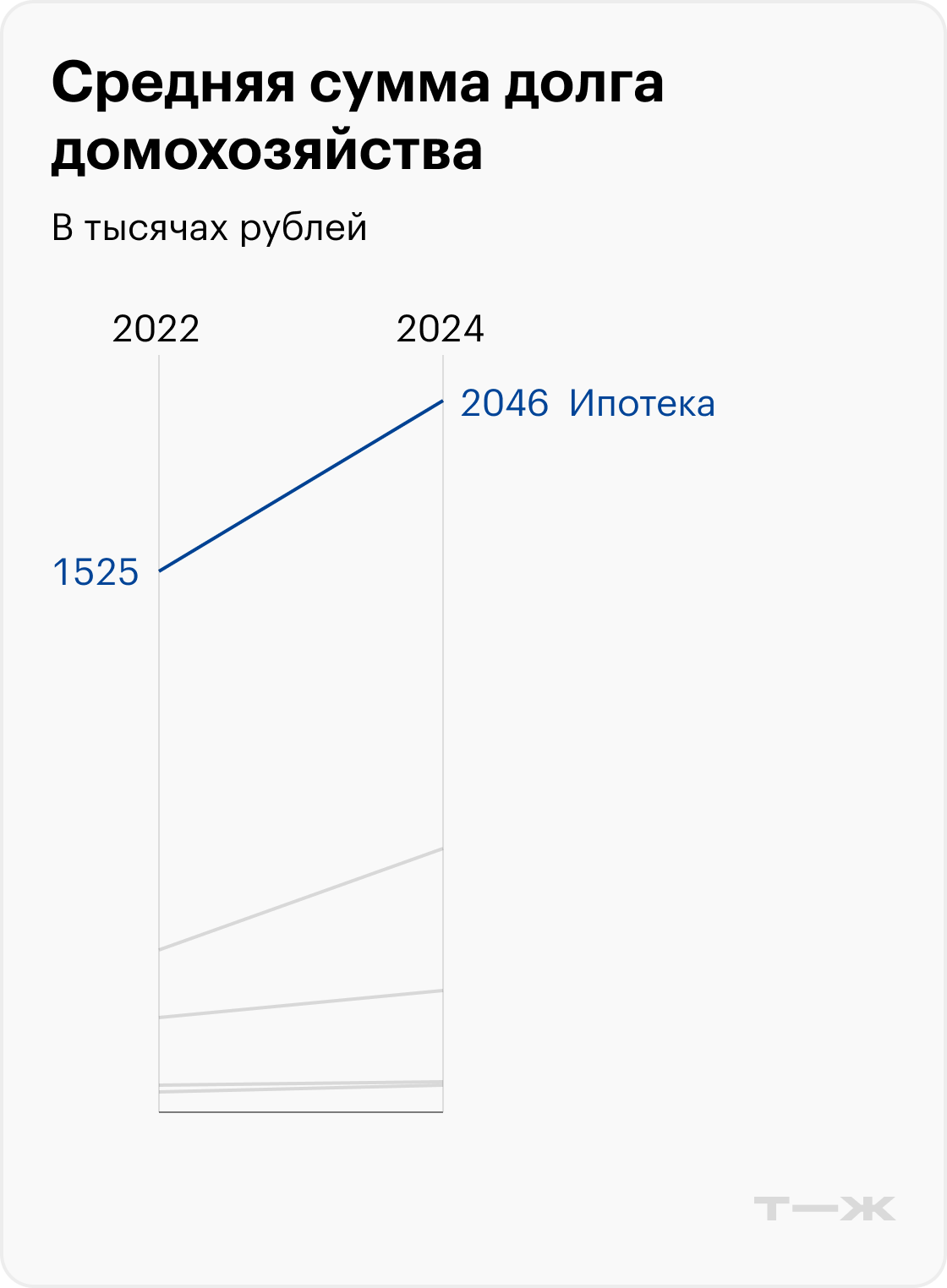

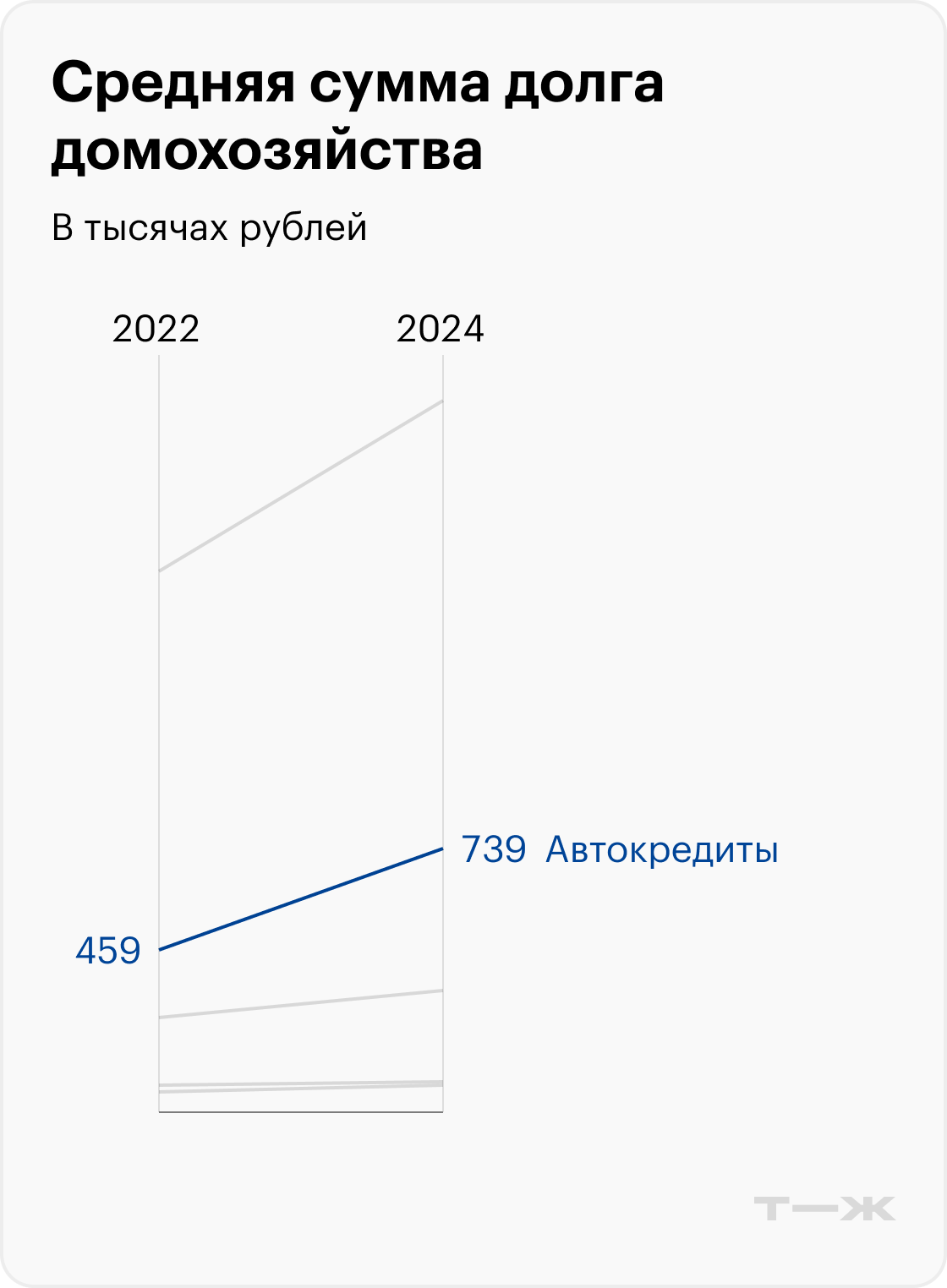

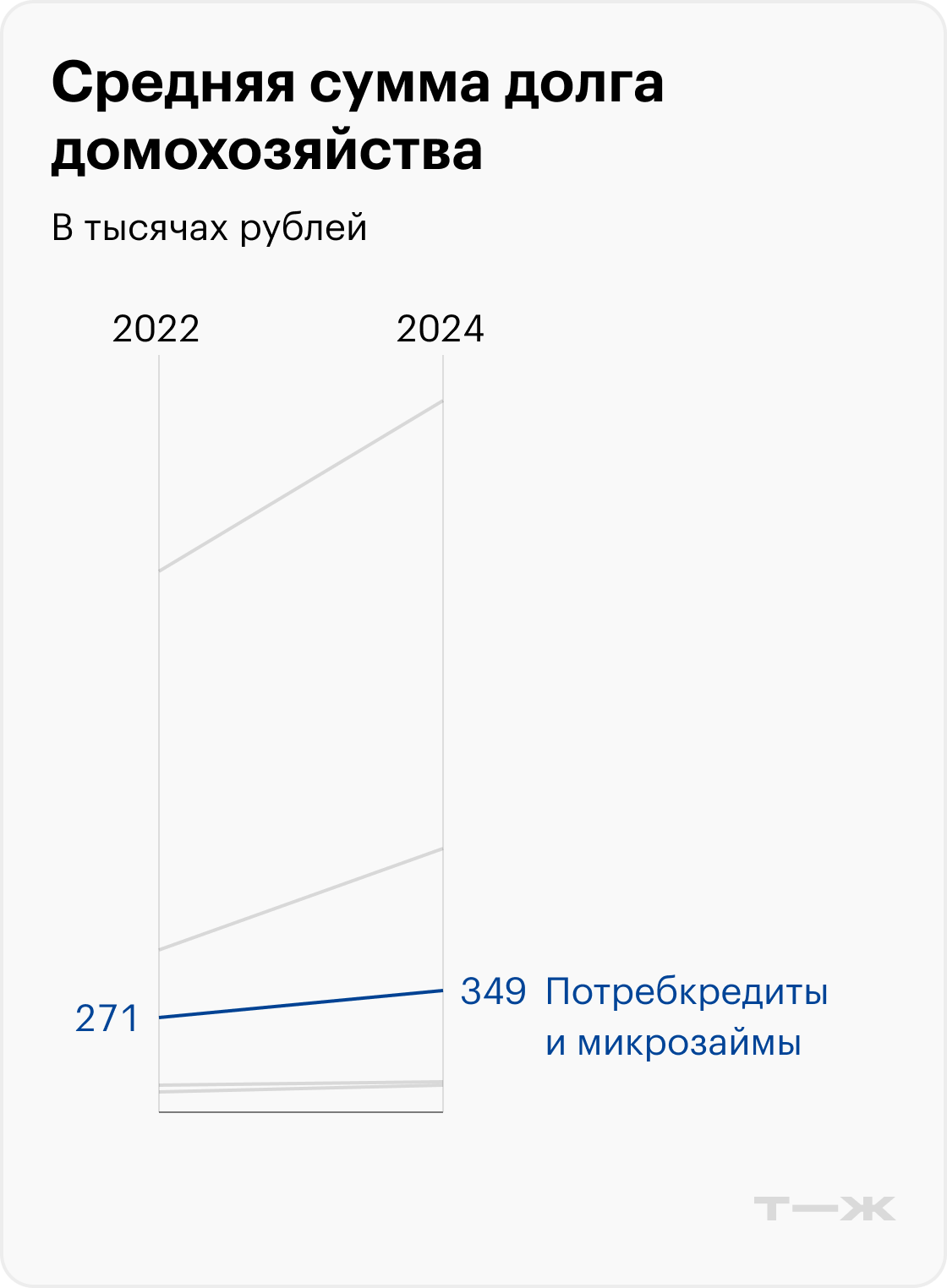

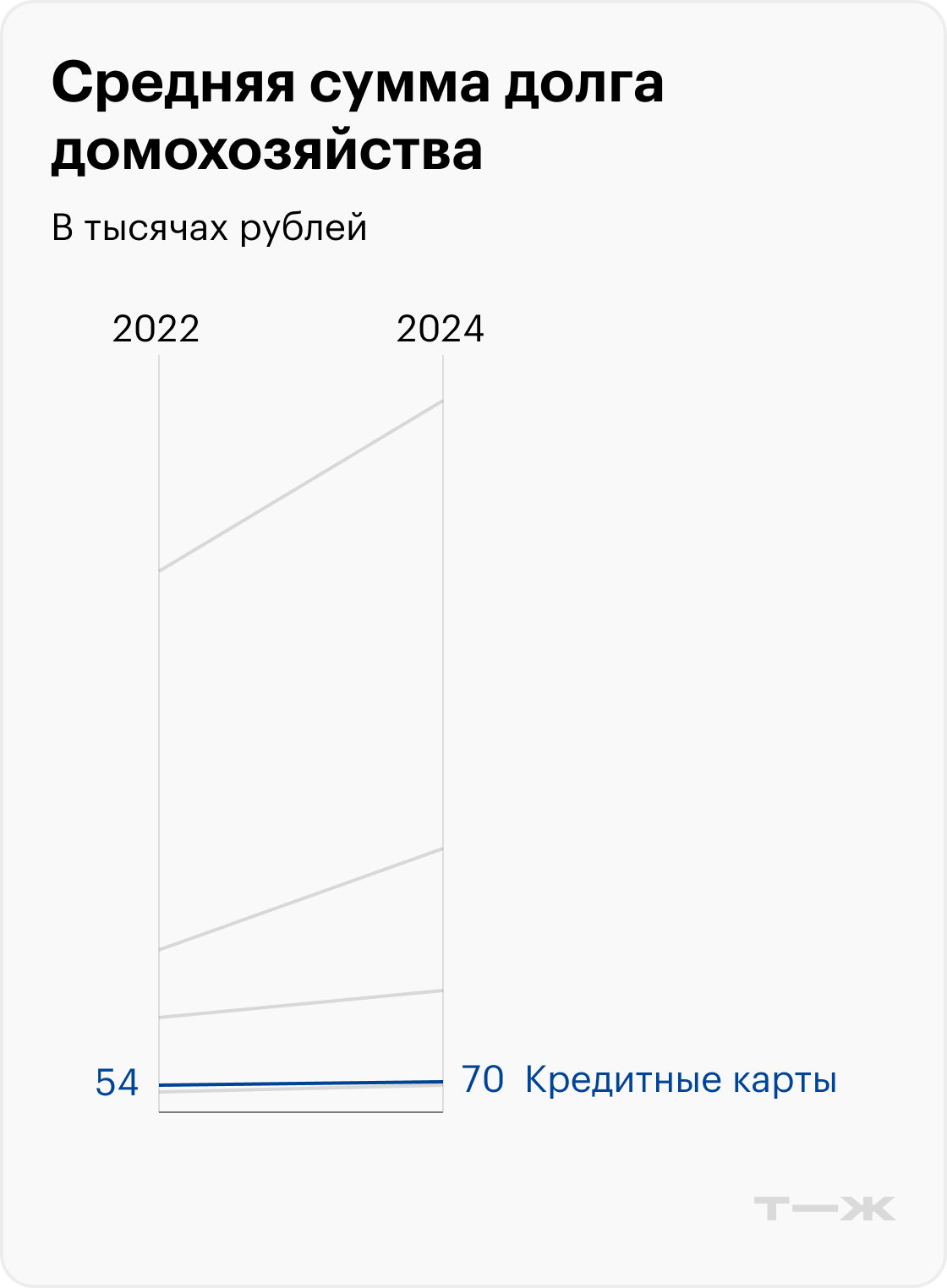

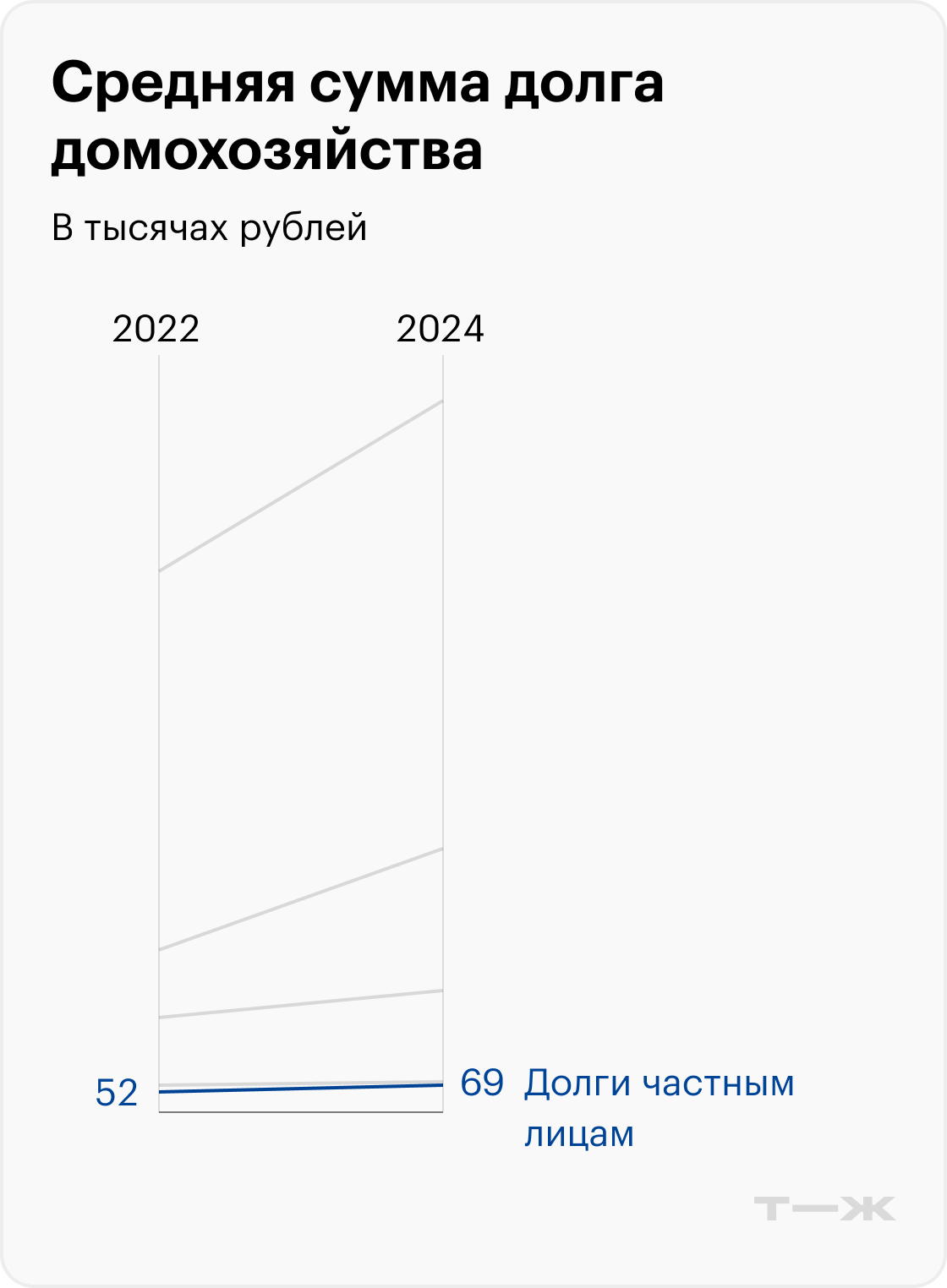

За два года с предыдущего опроса в России почти не изменилась доля семей, у которых есть кредиты. В 2022 она составляла около 22%, в 2024 — 20%. При этом у людей с долгами их размер заметно вырос. В среднем каждая такая семья должна кредиторам 788 тысяч рублей, тогда как двумя годами ранее сумма не превышала 550 тысяч. То есть рост более чем на 43%.

Средняя задолженность россиян по ипотеке, по данным последнего опроса, составляет около 2 млн рублей, по автокредитам — 740 тысяч, по потребительским — 350 тысяч рублей. Потребкредиты и микрозаймы есть у каждого десятого российского домохозяйства, ипотека — лишь у одного из двадцати.

Рост долгов находится в прямой зависимости от роста доходов. Чем больше зарабатывают россияне, тем охотнее банки выдают им кредиты, повышая при этом лимиты. Кроме того, семьи, которые чувствуют себя более уверенно в финансовом плане, смелее берут в долг, меньше опасаясь оказаться неплатежеспособными. ЦБ видит здесь риски: люди могут необоснованно проецировать прошлый рост доходов на будущее и принимать ошибочные решения, которые могут обернуться непосильной кредитной нагрузкой.

Несмотря на заметное увеличение долгов по кредитам, ЦБ отмечает, что расходы людей в минувшие два года в среднем росли медленнее, чем их доходы. Во многом это связано с тем, что россияне стали больше копить.

За два года доля домохозяйств, у которых есть сбережения, увеличилась во всех доходных группах. Чем выше доход, тем больше доля семей, которые сберегают. В группе с медианным доходом 12 тысяч рублей таких менее четверти, а в группе с доходом 74 тысячи сбережения делают три из четырех семей.

Где россияне хранят свои сбережения

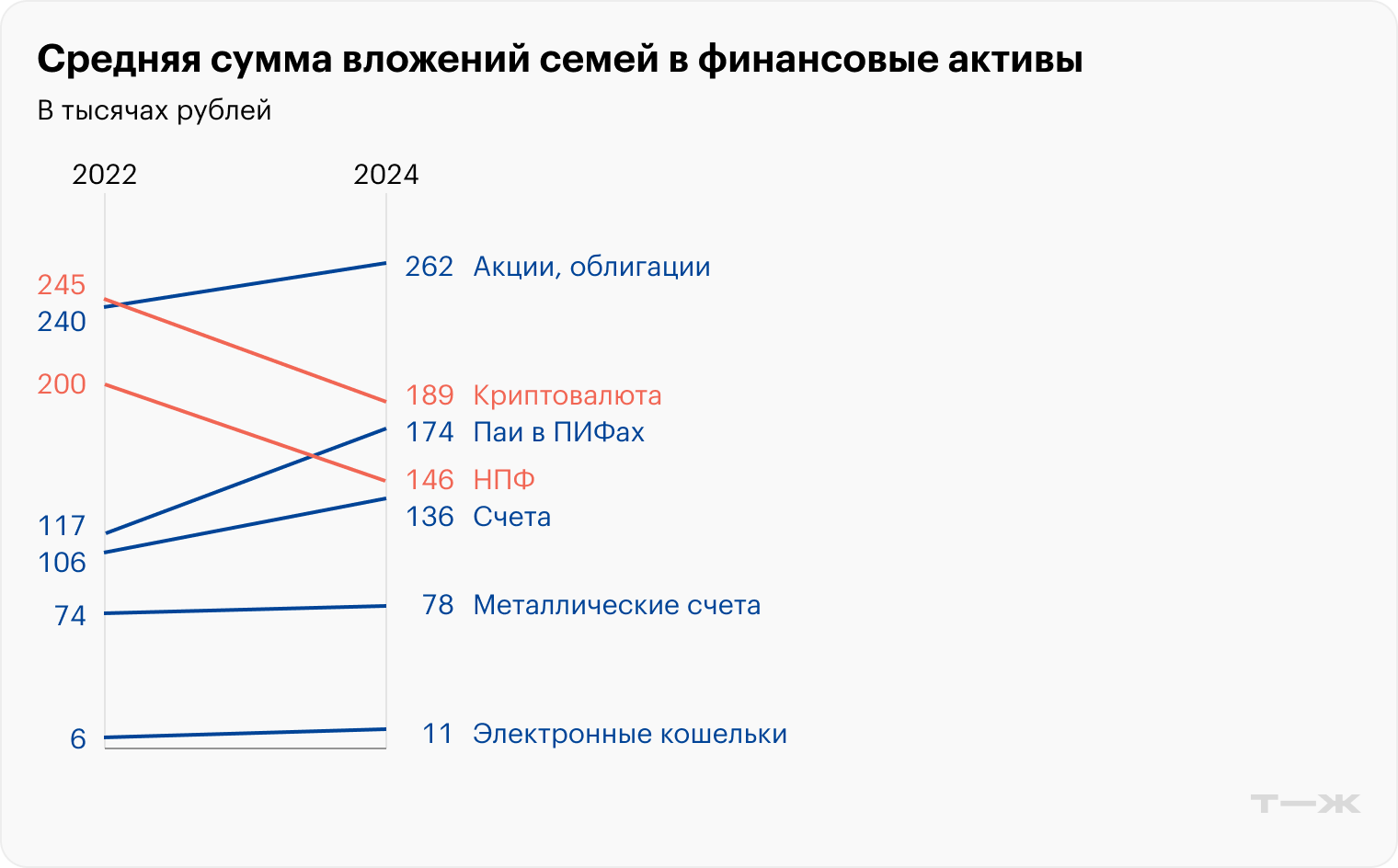

Короткий ответ — на вкладах. Банковские счета есть почти у всех семей, имеющих в своем распоряжении финансовые активы. ЦБ не относит к ним недвижимость, даже если квартиру купили в качестве инвестиции.

За два года средняя сумма на банковском счете выросла на четверть — с 115 до 145 тысяч рублей. В акциях, облигациях, ПИФах и криптовалюте портфели крупнее, что закономерно: у людей, которые могут позволить себе инвестиции, как правило, сбережений больше. Но семей, которые держат эти активы, абсолютное меньшинство. Например, о наличии криптовалюты заявили лишь полпроцента опрошенных ЦБ домохозяйств. Примерно у такого же числа сбережения в НПФ.

Опять-таки, статистика здесь может быть заниженной из-за того, что состоятельные люди, которые обычно владеют более диверсифицированными по классам активов портфелями, представлены в опросе слабо.

Объясняя, что заставляет их больше сберегать, россияне указали главной причиной страх перед будущим — в этом признались 42% респондентов. Но также немало и тех, кого неуверенность в завтрашнем дне заставляет не копить, а тратить, — так поступает каждый пятый. То есть одна и та же причина побуждает одних жить «здесь и сейчас», а других — делать сбережения на черный день.

Ну а главным мотивом тратить деньги россияне назвали высокую инфляцию: рост цен вынуждает людей спешить с покупками в ожидании, что завтра они обойдутся им еще дороже.

Именно поэтому основной инструмент ЦБ в борьбе с инфляцией — ключевая ставка. За счет охлаждения кредитования и увеличения доходности вкладов регулятор добивается снижения спроса на товары и услуги, что в итоге замедляет рост цен.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique