Обзор Apartment Investment & Management: недвижимость в США и долги

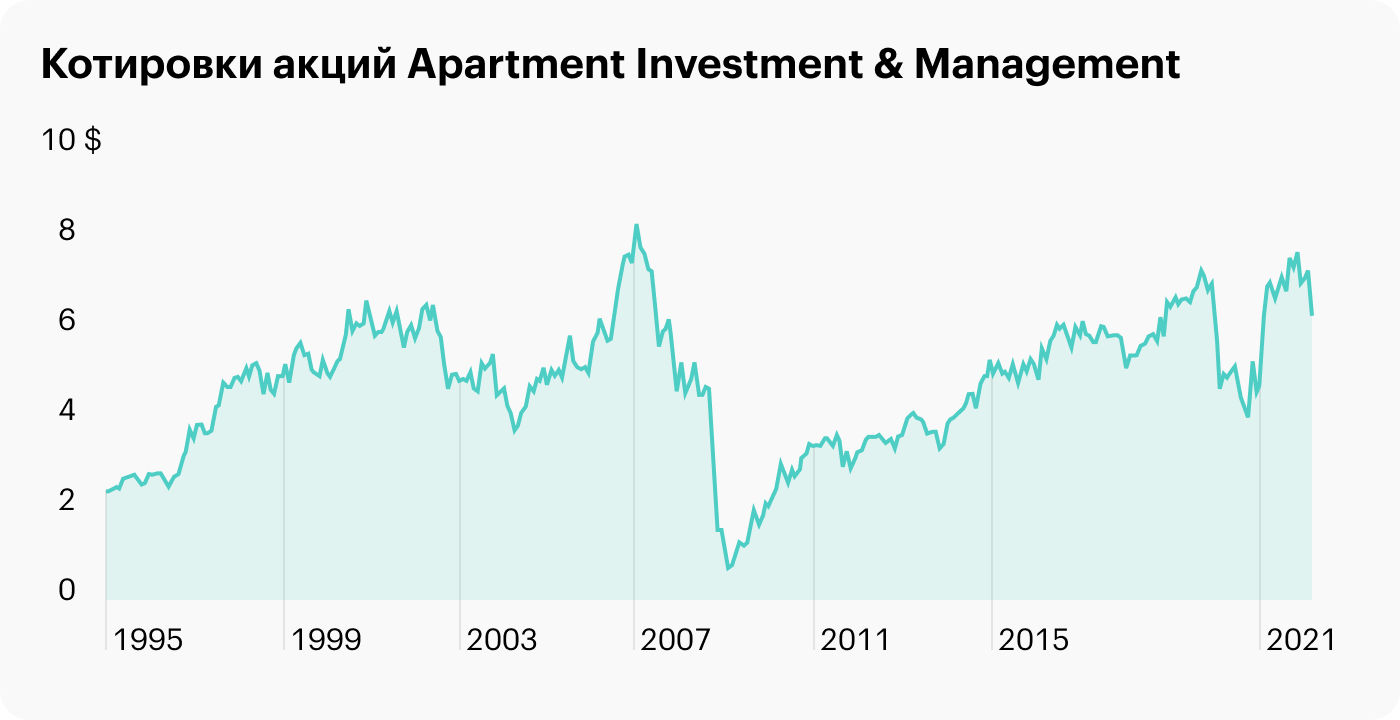

Apartment Investment & Management, или Aimco (NYSE: AIV), — американский инвестиционный фонд недвижимости. Компания вкладывается в недвижимость, управляет ею и ориентируется на максимальное увеличение доходности инвестиций. Бизнес основан в январе 1994, и в июле того же года он стал публичным через размещение акций на Нью-Йоркской фондовой бирже.

На чем зарабатывает

Aimco владеет и управляет недвижимостью в континентальной части США, где отдает преимущество многоквартирным домам и другому массовому семейному жилью. Компания ориентируется преимущественно на прямые инвестиции и позицию управляющего партнера, чтобы наиболее точно контролировать вложения и распоряжаться приобретенной недвижимостью по своему усмотрению.

На сайте есть удобный раздел с портфелем недвижимости по регионам и ключевыми лотами, которыми владеет фонд.

Кроме строительства новых объектов, покупки уже готовых и реконструкции недвижимости на вторичном рынке Apartment Investment & Management также в качестве альтернативных инвестиций вкладывается в устройства для умного дома: например, компания стала партнером сервиса SmartRent, предлагающего технологии умных замков без ключа, термостаты, датчики утечки воды и другие устройства, которые могут быть полезны для жилой недвижимости Aimco.

Что плохого

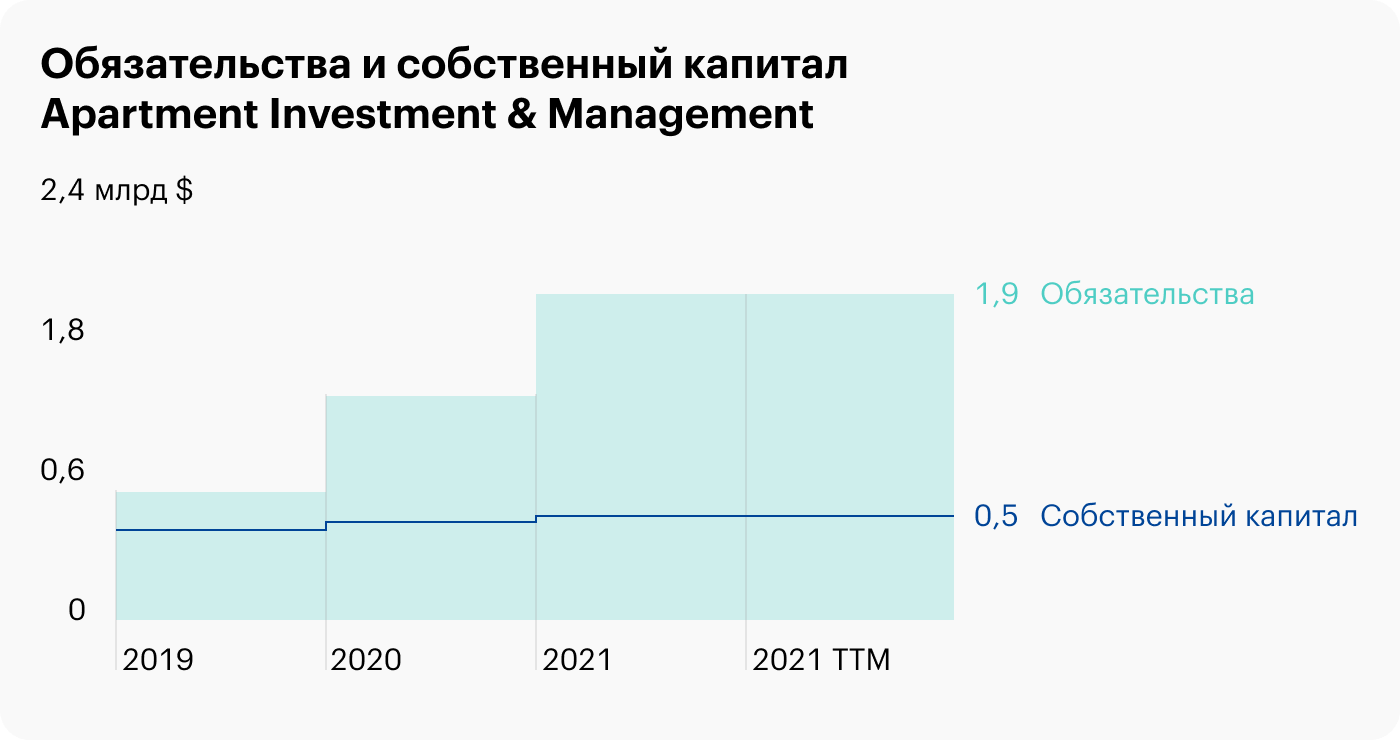

Долговая нагрузка. Консервативный бизнес Aimco обременен заметным долгом: обязательства превышают собственный капитал компании почти в 3,5 раза, а коэффициент финансовой зависимости debt ratio равен 0,77, что чуть выше общепринятой нормы в 0,6—0,7 пункта. С такими числами организация становится финансово неустойчивой и теряет финансовую независимость, что ограничивает свободу ее действий и инвестиций.

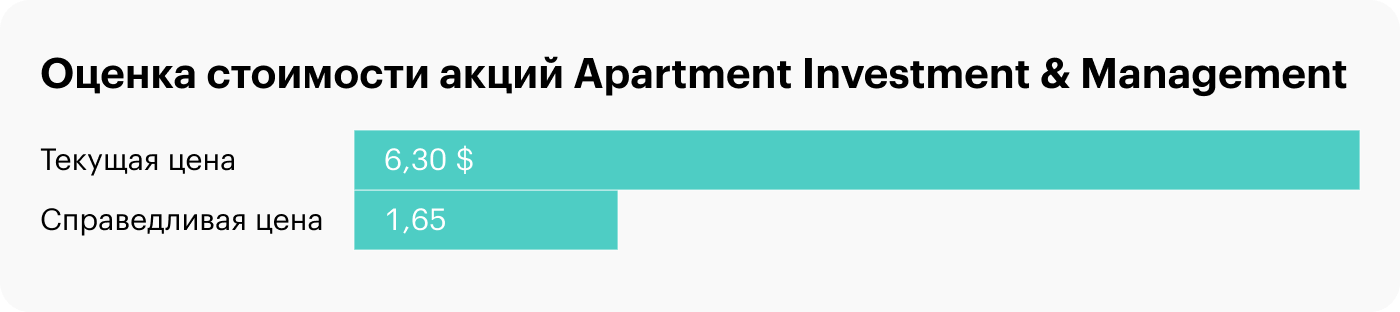

Акции переоценены. На моей памяти это первый случай, когда по оценке Simply Wall Street, у которой даже на логотипе недвусмысленно красуется бык, акции считаются значительно переоцененными. Честной ценой акций AIV аналитики считают 1,65 $, а текущая цена в 6,3 $ указывает, по их мнению, на переоценку бумаг эмитента почти в 300%.

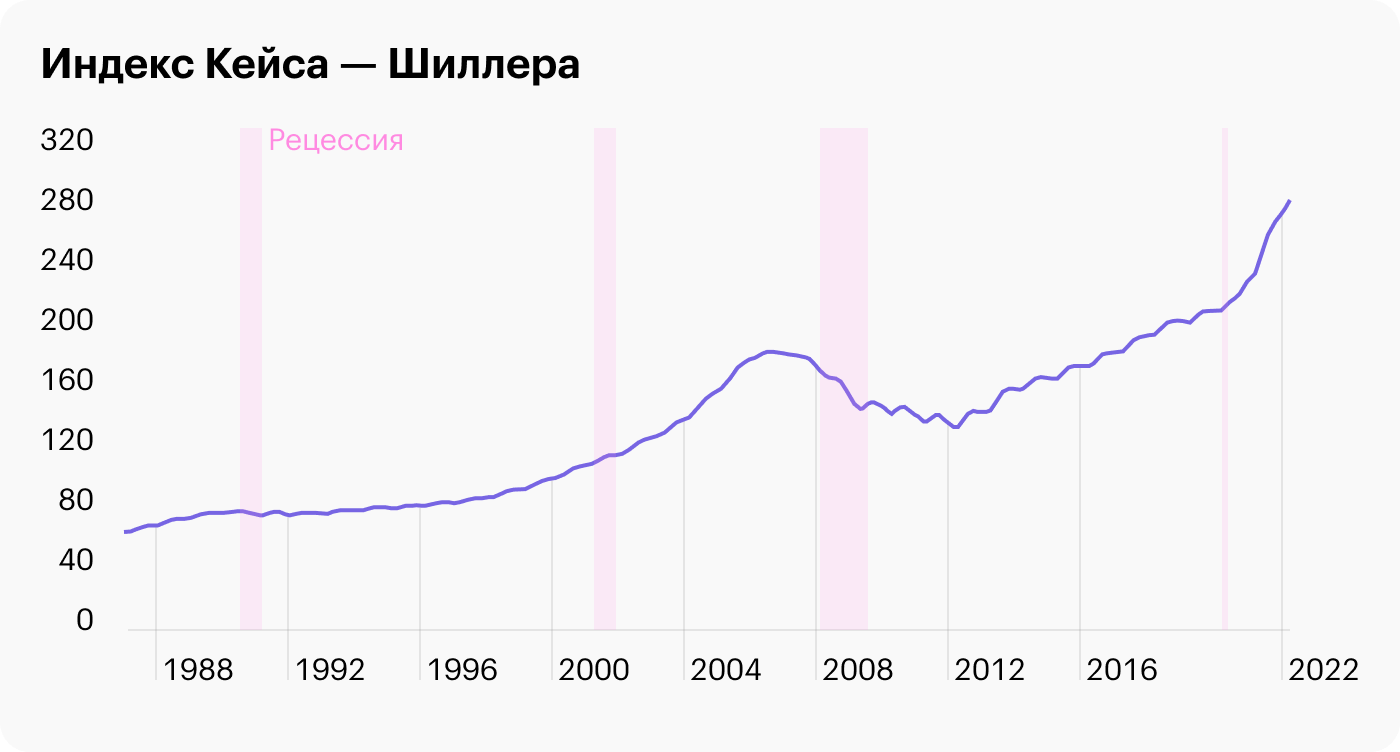

Перегретый рынок жилья в США. Чтобы получить общий срез по американскому рынку жилой недвижимости, достаточно взглянуть на индекс Кейса — Шиллера, который отслеживает цены на жилье в 20 крупнейших городах США. Кривая индекса практически безоткатно идет вверх с февраля 2012, и даже в разгар пандемии она не замедлила рост, а, наоборот, пошла вверх под еще более крутым углом и на март 2022 подбирается к новым пиковым значениям в области 295 пунктов.

Вкупе со все более ястребиной риторикой ФРС и началом повышения ключевой ставки эта информация недвусмысленно дает понять, что рынок жилья в Соединенных Штатах достаточно сильно перегрет и государство заинтересовано в его охлаждении и снижении цен, что не лучшим образом скажется на бизнесе Apartment Investment & Management.

Что хорошего

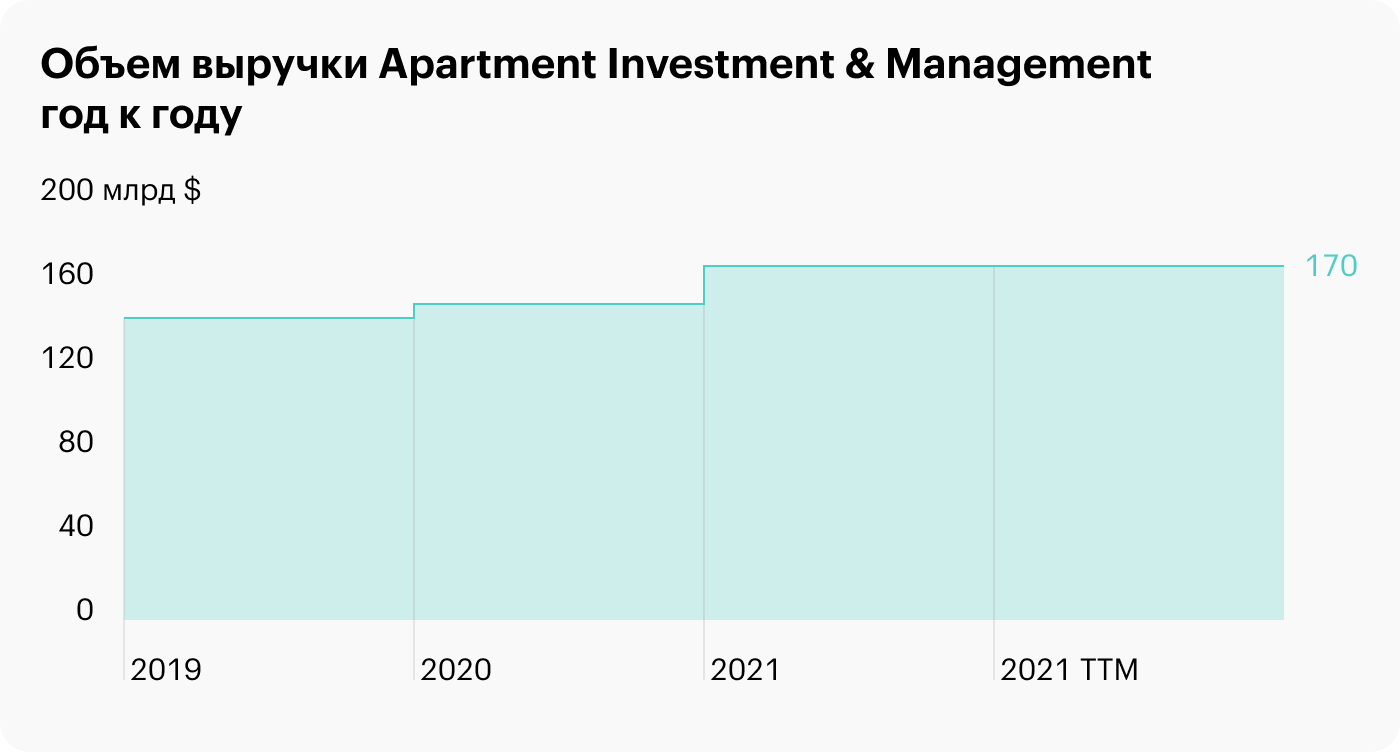

Рост выручки. Выручка компании стабильно увеличивается небольшими темпами сообразно консервативному бизнесу, который, в отличие от акций роста, вместо бурных взлетов и падений ориентируется на системное генерирование стоимости и увеличение портфеля инвестиций.

Сплит акций и выделение бизнеса. В 2020 году компания объявила о выделении части своих операций в самостоятельную организацию Apartment Income REIT и о распределении бизнеса между двумя публично торгуемыми компаниями: Aimco оставила за собой строительство новых и реконструкцию старых объектов недвижимости на вторичных рынках, а новая компания сфокусировалась на управлении арендным бизнесом.

В результате сплита Apartment Investment & Management покинула индекс S&P 500, ее акции значительно потеряли в стоимости, а саму новость инвесторы восприняли крайне негативно.

Но в то же время разделение деятельности на два бизнеса благотворно влияет на поддержание порядка в текущих делах, когда разнородные процессы распределяются и грамотно делегируются ответственным сотрудникам и каждая организация может работать эффективнее, решая собственный класс задач.

В конце концов, небезосновательны и аргументы о том, что подешевевшую Aimco могут попросту выгодно купить, а это при адекватной сумме сделки тоже нельзя будет назвать неудачным шагом для компании в свете направленной на охлаждение рынка недвижимости риторики регулирующих органов США.

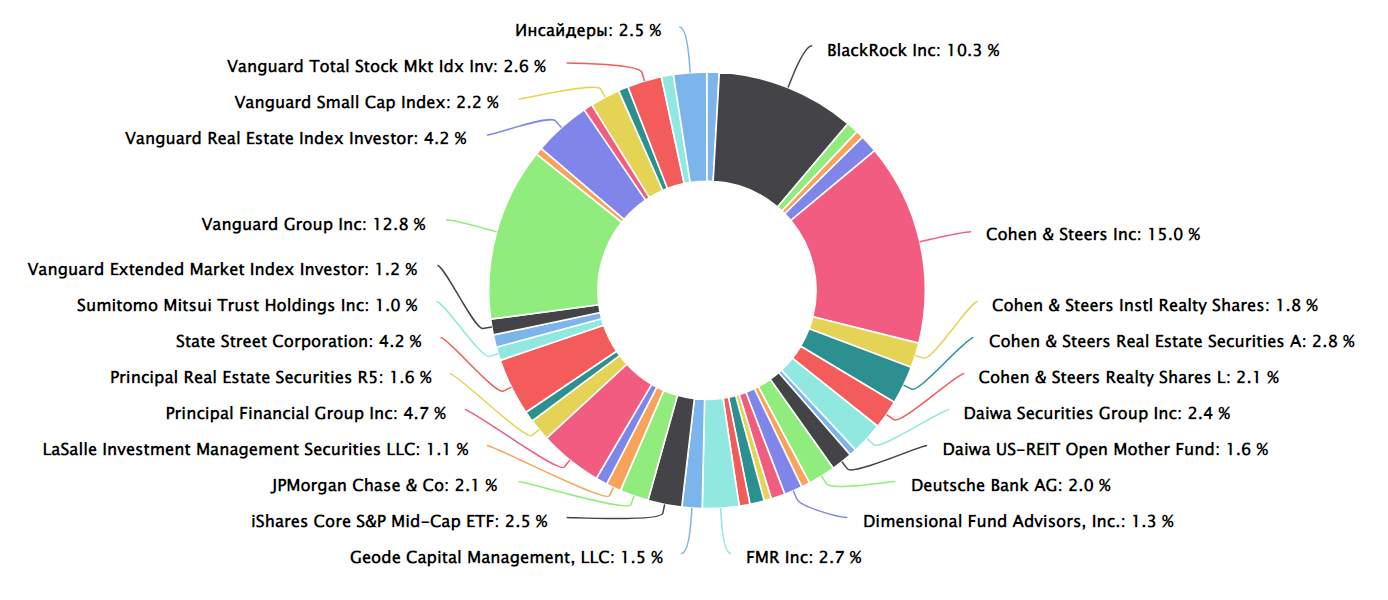

Диверсифицированный пул инвесторов. То, что Apartment Investment & Management рано списывать со счетов, лишний раз подтверждает количество институциональных инвесторов. Среди нескольких десятков фондов одни из наиболее крупных долей держат Vanguard Group и BlackRock — инвестиционные гиганты, имена которых даже в России известны практически каждому школьнику.

Что в итоге

Apartment Investment & Management не гонится за взрывным ростом показателей и предпочитает спокойно вкладываться в недвижимость всеми возможными способами. Компания пережила чувствительное разделение на два бизнеса, но для оптимизации организационной структуры такой шаг выглядит полезным.

В то же время долговая нагрузка Aimco вызывает опасения, особенно в свете цикла повышений ключевой ставки в США, когда обслуживать кредиты организациям будет все дороже. Также не стоит забывать, что дивиденды от REIT всегда облагаются налогом в 30% и заполнение формы W-8BEN здесь не поможет.