С чего я начал накопление первого взноса на вторую ипотеку

Этот текст написан в Сообществе, в нем сохранены авторский стиль и орфография

Вход в мою первую ипотеку прошел с минимальной осознанностью. 2018-й год. Денег подкопил и оформил. Досрочно погасил и банк снял обременение.

Ко второй главе кредитной истории решил подготовиться более основательно. Для начала стоило разобраться от чего на самом деле зависит первый взнос.

В посте последовательно расскажу о проведенном исследовании.

Поехали!

Базовая формула ипотечного платежа при аннуитетном кредите

Итак, у нас есть два вида кредитов: аннуитетный и дифференцированный. Первый вид самый распространенный: одинаковый ежемесячный платеж. Про второй вид только читал: ежемесячный платеж каждый раз уменьшается, а доля долга в платеже всегда постоянная.

Нас интересует именно аннуитетный тип. Платеж для каждого месяца считают по формуле: P = SхK, где:

- P — ежемесячный платеж, руб.

- S — остаток долга, руб.

- K — коэффициент аннуитета.

Простыми словами о К. Это уравновешивающий множитель, благодаря которому у нас в кредите одинаковый ежемесячный платеж. Да, при условиях отсутствия досрочных погашений.

Сложными словами о К. Это отношение изменения тела долга, выраженное через сумму геометрической прогрессии, ежемесячную ставку и количество платежей в кредите.

K = (i(1+i)^n)/((1+i)^n-1), где:

- i — ежемесячная ставка, не в процентах.

- n — количество оставшихся платежей (месяцев) за период кредита.

Как получить ежемесячную ставку: берем годовую, делим на 12 и еще на соточку. То есть ежемесячная ставка в 20% годовых по ипотеке будет равна 0,0167.

Если у нас самое начало 20-ти летнего кредита, то ставим 240 в n. Это наше количество платежей по графику.

Вот от этой формулы будем плясать.

Расписываем величину P (платеж)

Есть такой банковский параметр как ПДН, предел долговой нагрузки. Делим наши ежемесячные платежи по кредитам к сумме дохода. Если ПДН равен единице, то значит все заработанное уходит на оплату долгов.

При рассмотрении заявки на ипотеку банки оценивают доходы заемщика к будущим кредитным расходам. Да, с учетом текущих обязательств, если есть.

Практический опыт показывает, если отношение величины платежа к ежемесячному доходу равен 20% — это прям комфортно. Возьмем эту величину за базовую.

P = 0,2Д, где Д — среднегодовой ежемесячный доход.

Важно брать именно среднегодовой. Так картина будет более реалистичной. Ибо в один месяц мы можем получить квартальную премию, а во второй недополучить оклад из-за отпуска.

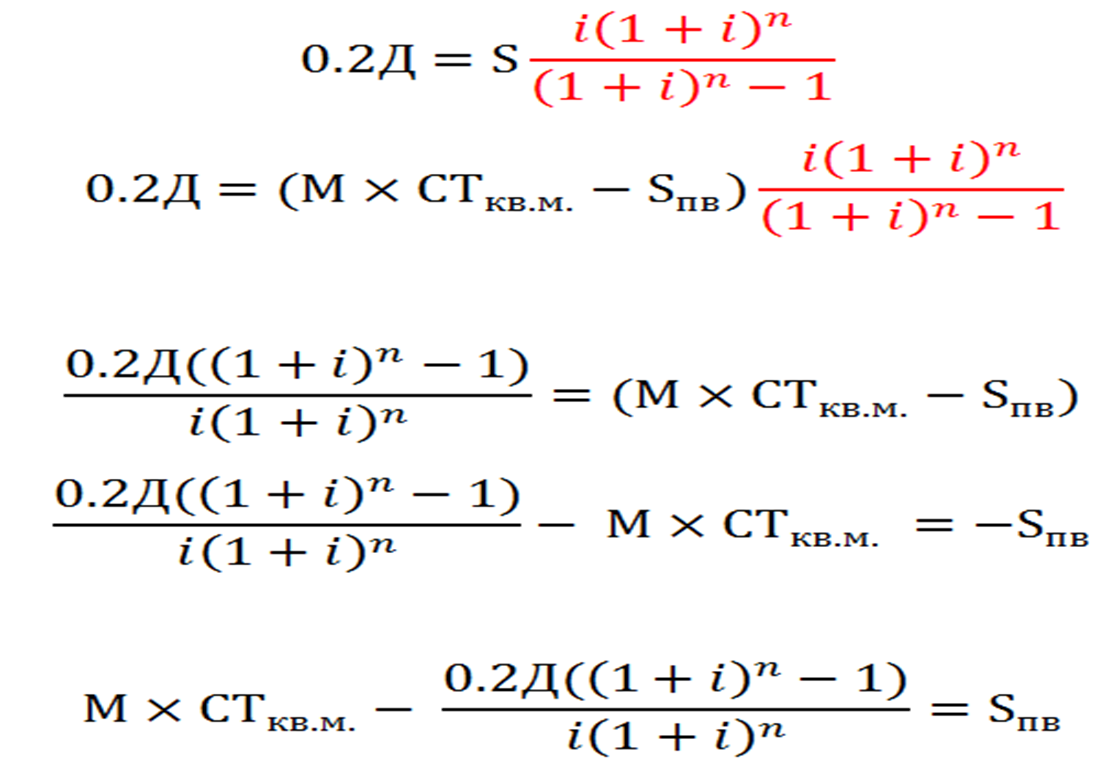

Собираем: 0,2Д = Sх(i(1+i)^n)/((1+i)^n-1)

На рис.2 показано в обычном виде.

Расписываем S (остаток долга)

Давайте подумаем, что такое S? Если мы говорим о старте кредита.

По сути это разница между стоимостью квартиры и первоначальным взносом.

S = Sкв — Sпв.

А что такое стоимость квартиры? Это произведение ставки за квадратный метр и их количества.

S = МхСТкв.м — Sпв, где:

- М — количество квадратных метров.

- СТкв.м. — ставка за квадратный метр.

- Sпв — первоначальный взнос.

То есть у нас выражение теперь будет таким: 0,2Д = (МхСТкв.м — Sпв)х(i(1+i)^n)/((1+i)^n-1).

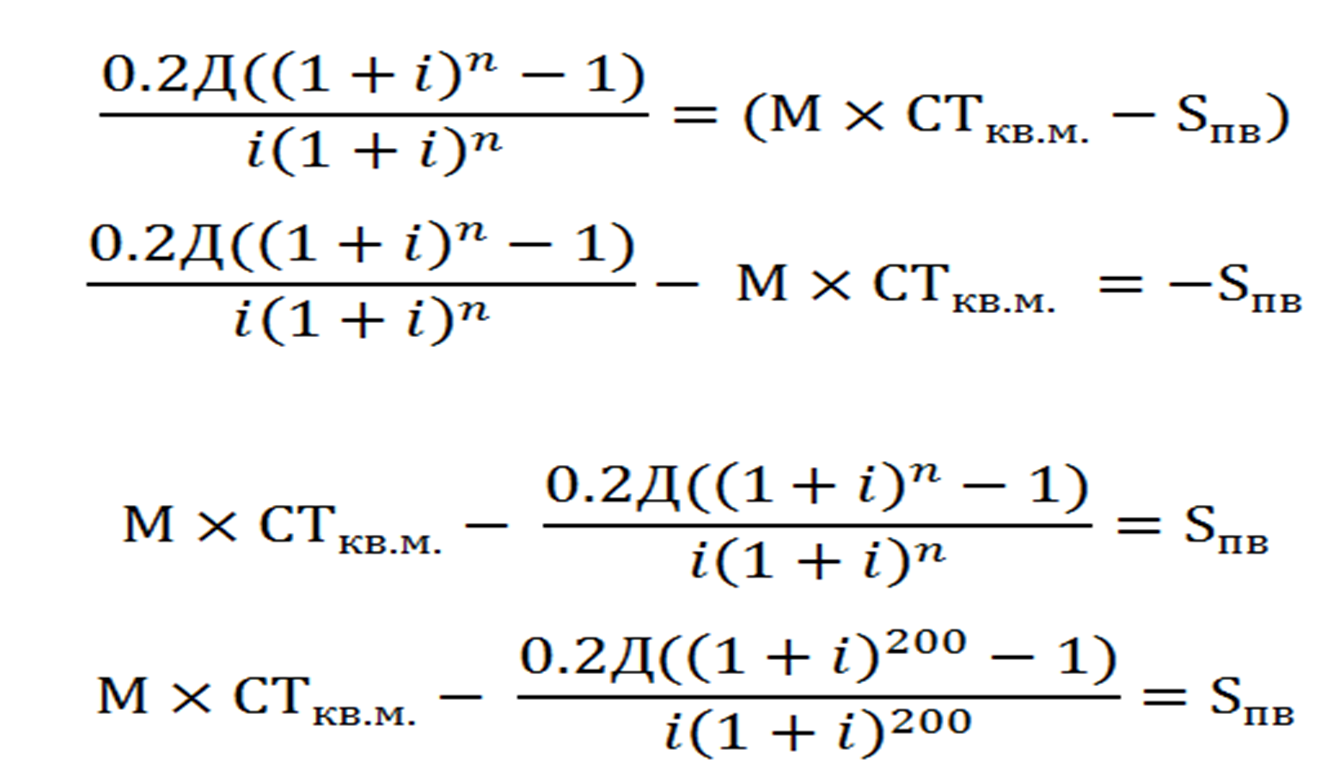

На рис.3 я его расписал и преобразовал.

Расписываем n

n — это наш срок, количество платежей в месяце. Как правило, его берут максимальным для снижения ежемесячной нагрузки. Оно и логично.

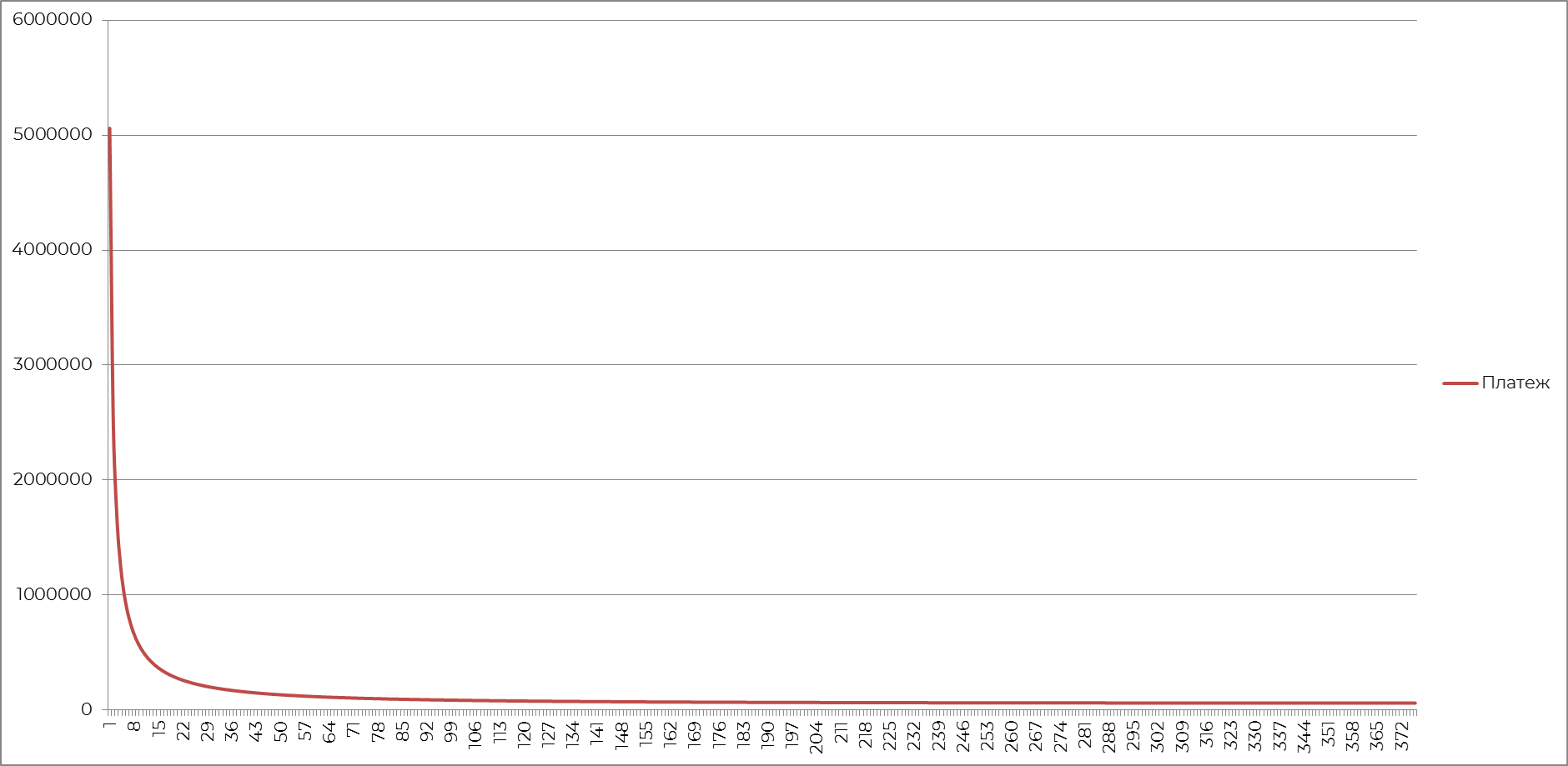

С другой стороны, давайте снова кое-что проверим. Возьмем гипотетический пример и узнаем как меняется ежемесячный платеж в зависимости от срока.

На графике (рис.4) показана эта динамика.

Как мы видим, уже после 200 месяцев разница не особо существенная.

Поэтому возьмем n как 200. Вставим в формулу. Показал ее на рис 5.

Что делаем с i

Ставка по ипотеке бывает рыночная или, скажем так, специальная. Первая зависит напрямую от ключевой ставки. Банки накидывают свою маржу и перепродают деньги ЦБ.

Вторая: это всякие программы. От IT-ипотеки до Дальневосточной. Да, понятно, что надо соответствовать условиям для таких кредитов. Но тут важен сам принцип.

Соответственно, i мы в выражении трогать не будем.

Проверяем выражение на практике

Итоговая формула помогает определить величину первого взноса, при котором платеж будет 20% от среднемесячного дохода. Плюс учитывается длительный срок кредитования и ставки (можно брать рыночные или льготные). А также площадь квартиры.

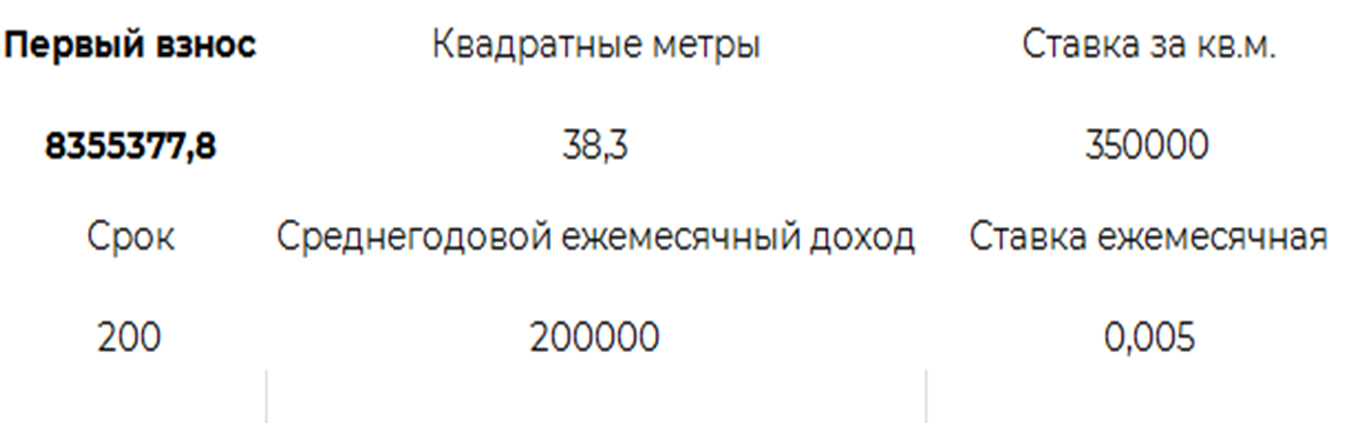

Давайте посмотрим на примере. Допустим, планируем взять однушку в Красногвардейском районе Питера, в муниципальном округе Малая охта. В новостройке. Семейная ипотека. Наш ежемесячный доход 200 000 руб.

По нашим параметрам смотрим среднюю цену за квадрат на любом доступном агрегаторе: получаем 350 000 руб. Средняя площадь 38,3 кв.м.

И теперь раскидываем все переменные в табличке: рисунок 6.

Получаем первоначальный взнос 8 355 377 руб. Ну и в лимит по кредиту вписываемся.

Как использовать полученное выражение

Его можно крутить по-разному. Например, учесть совокупный доход заемщиков или узнать какие параметры жилья доступны при текущих накоплениях, или вообще необходимую величину дохода.

Ну и самое важное. Надо регулярно пересчитывать. Поскольку у нас постоянно меняются ставки за квадратные метры, могут поменяться рыночные условия или опять прилетит черный лебедь.