Обзор Invitae: генетические тесты на все случаи жизни

Invitae (NYSE: NVTA) — диагностическая медицинская компания из США со штаб-квартирой в Сан-Франциско. Организация оказывает услуги по проведению широкого спектра генетических тестов и предоставляет результаты для индивидуальных клиентов, учреждений здравоохранения и биотехнологических компаний. Бизнес основан в 2010 году и до переименования в 2012 году был известен как Locus Development.

На чем зарабатывает

Компания предлагает физическим и юридическим лицам услуги высокотехнологичного генетического тестирования для прогнозирования состояния здоровья и применения результатов в онкологии, кардиологии, неврологии, педиатрии, а также совершенствования терапии при лечении редких заболеваний. Invitae накапливает и обрабатывает полученные данные, что помогает на их основе проводить научные исследования и совершенствовать точность собственных продуктов в сфере генной инженерии.

Компания планирует поглощать другие бизнесы для расширения статистики тестирования и выхода на новые рынки, обмениваться генетическими данными в масштабах всего мира для более раннего и точного диагностирования пациентов. В планах также предоставлять информационные сервисы, которые отслеживают генетическое здоровье пациентов на протяжении всей жизни.

Что плохого

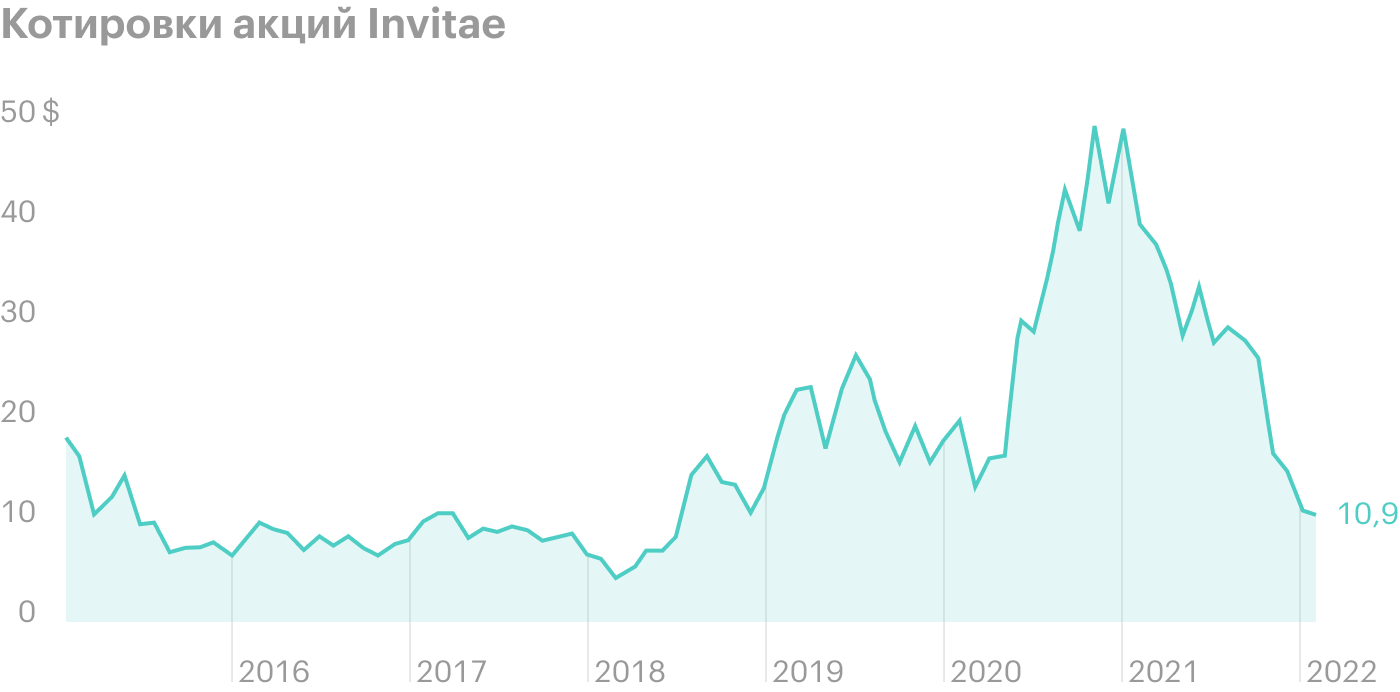

За год акции упали в 6 раз. На сегодняшний день акции сильно потеряли в цене и опустились с исторического максимума 61,5 $ в декабре 2020 года до текущих значений в области 10—11 $. Это типичная история для многих акций роста, привлекательность которых падает по мере нарастания бычьих настроений на рынке: вместо перспективных «ракет» встревоженные инвесторы все больше внимания обращают на акции стоимости и, например, покупают «денежных коров».

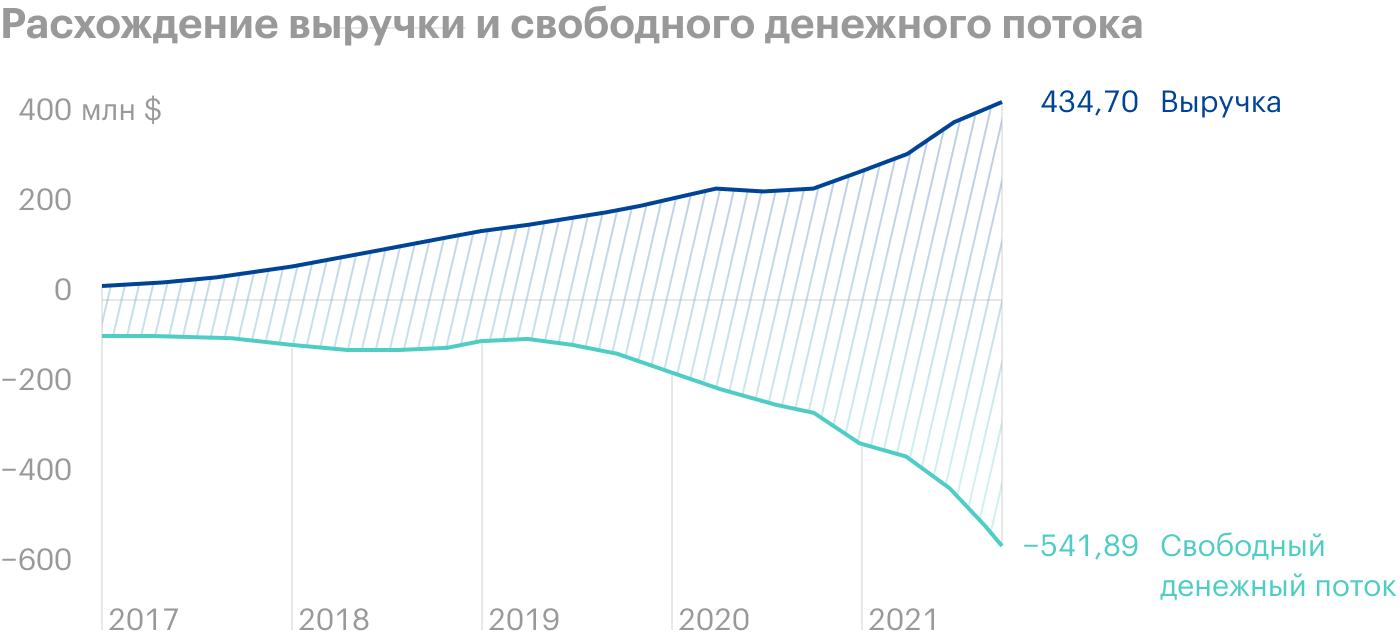

Выручка растет, денежный поток падает. Компания масштабируется, делает все больше тестов и увеличивает выручку, но в то же время ее неизменно преследуют высокие расходы на НИОКР и закрытие сделок по приобретению других бизнесов для обеспечения собственного роста. Как итог, в третьем квартале 2021 года операционные расходы Invitae составляли 176% от выручки, что хуже 149% за тот же период годом ранее.

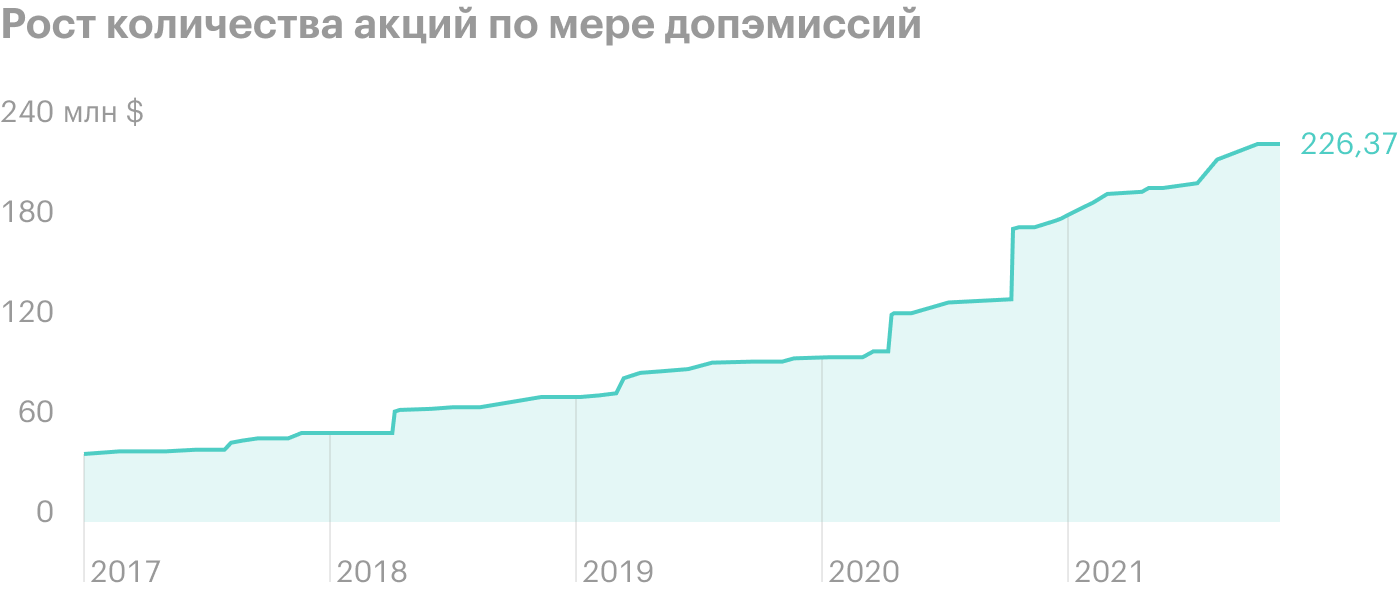

Допэмиссия. Компания стабильно размывает долю текущих акционеров дополнительными выпусками своих ценных бумаг. В целом это нормальная практика для растущих компаний, но за последние пять лет количество акций Invitae в свободном обращении увеличилось почти в четыре раза, что системно снижает показатель прибыли на акцию и не приносит радости инвесторам, которые владеют бумагами эмитента долгое время.

Что хорошего

Государственная поддержка. В феврале президентская комиссия США по реализации национальной программы борьбы с раком выпустила отчет, на 15-й странице которого чиновники дают прямую рекомендацию к расширению доступности генетического тестирования для граждан и более широкого применения метода в прогнозировании и терапии раковых заболеваний. Invitae выступит прямым бенефициаром подобных инициатив и получит дополнительные возможности для заработка от администрации Джо Байдена.

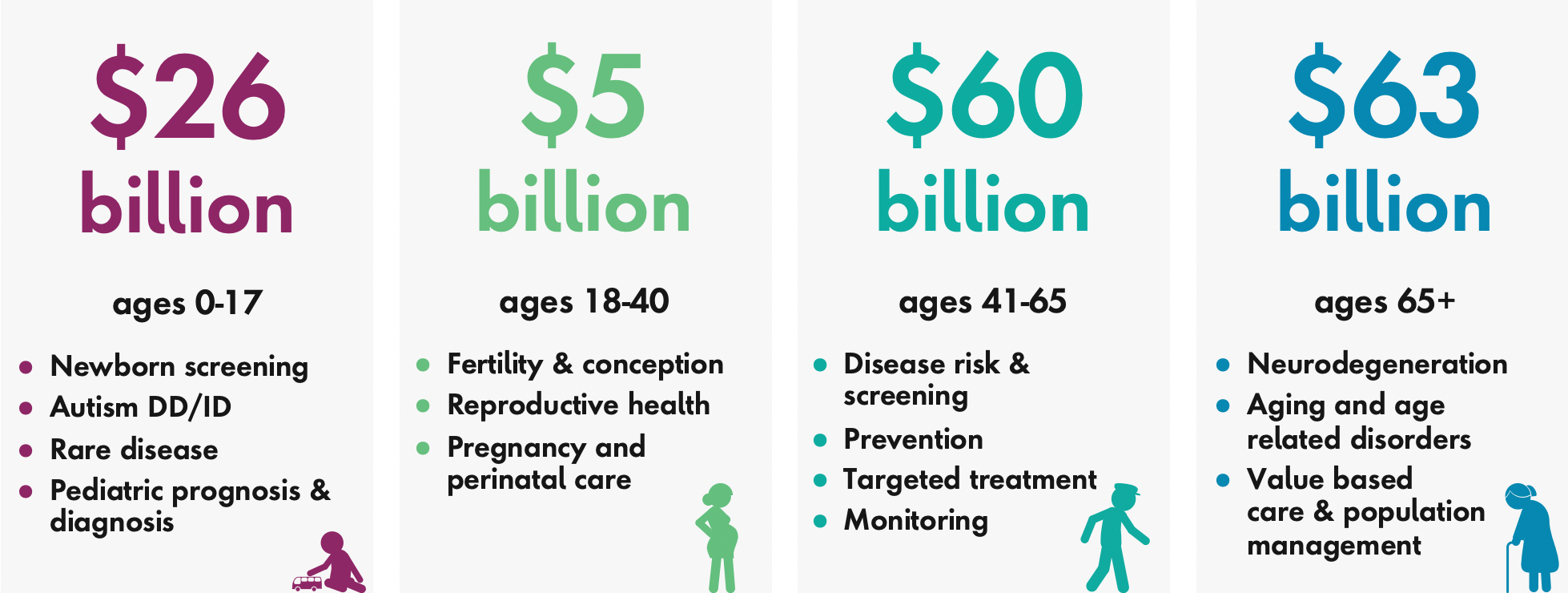

Все возрасты покорны. Продукт компании находит применение среди широкой аудитории. Тесты решают проблемы и помогают людям из четырех основных групп, где возраст потенциальных пациентов варьируется от новорожденных и детей до пенсионеров и пожилых людей старше 65 лет. Суммарно рынок оценивается в 154 миллиона долларов только в США.

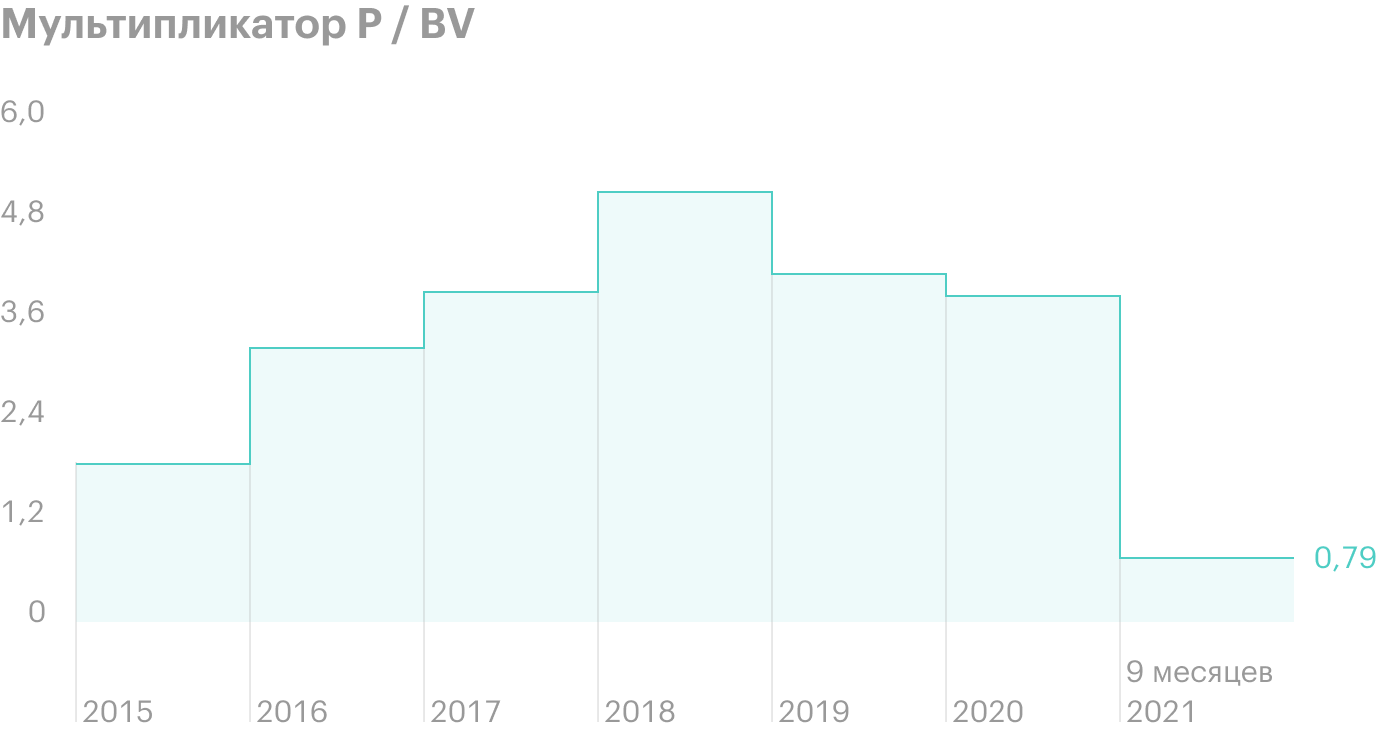

Оценка стала привлекательной. Мультипликатор P / BV, который отражает отношение рыночной капитализации компании к ее балансовой стоимости, снижается у эмитента три года подряд, но за 2021 год цифра совершила стремительный рывок и снизилась в пять раз. Текущее значение 0,79 делает Invitae недооцененной: за каждый доллар ее балансовой стоимости инвесторы при покупке акций платят всего 79 центов, что выглядит привлекательно даже для стоимостных инвесторов.

Что в итоге

Invitae строит социально полезный и перспективный бизнес, который получает дополнительное преимущество за счет государственных инициатив и анализа данных генетических тестов.

С текущей оценкой компания действительно выглядит привлекательно не только для рисковых игроков вроде Кэти Вуд, но и для частных инвесторов, которые отдают предпочтение акциям стоимости.

У эмитента все еще сохраняются привычные для быстрорастущих медицинских компаний риски, когда с ростом бизнеса значительно растут и расходы, — в такой ситуации успех зависит от умения менеджмента грамотно поддерживать баланс и не допускать ошибок в управлении.