Как получить налоговый вычет с процентов по вкладам?

Расскажите, как получить вычет за 2023 год с процентов по вкладам при пополнениях ИИС в том году?

Думаю, вопрос будет многим интересен, ведь все данные за 2023 год в ФНС давно есть, а все выставленные в уведомлениях налоги, в том числе с процентов по вкладам, уплачены до 1 декабря 2024 года.

К процентам по вкладам, полученным в 2023 и 2024 годах, можно применить стандартные, социальные, инвестиционные, имущественные и профессиональные налоговые вычеты. Из-за налоговой реформы проценты, полученные с 2025 года, не подходят для вычетов .

Напомню, как устроено налогообложение процентов по вкладам и счетам, и расскажу, как заполнять декларацию для вычета и заявление на перерасчет НДФЛ.

Как проценты по вкладам облагаются НДФЛ

Налогом облагают выплаченные проценты по вкладам и счетам в российских банках свыше лимита: 1 000 000 ₽ × Максимальная ключевая ставка ЦБ из действовавших на первое число каждого месяца в год получения процентов .

В 2023 году безналоговый лимит — 150 000 ₽, так как максимальная ставка ЦБ была 15% годовых.

Например, если вы за 2023 год получили процентами 170 000 ₽, НДФЛ надо уплатить только с 20 000 ₽. Налог составит 2600 ₽.

ИФНС считает налог по данным от банков, ЦБ и Агентства по страхованию вкладов. НДФЛ надо заплатить по налоговому уведомлению до 1 декабря года, следующего за отчетным .

Как оформить налоговый вычет с процентов по вкладам

Чтобы применить вычет к процентам, надо подать налоговую декларацию. Получить его через банк или работодателя нельзя, и в упрощенном порядке его тоже не предоставляют.

Подать декларацию с налогом к уплате надо до 30 апреля года, следующего за отчетным. Если налог к уплате не возникает, подать ее можно в любое время, но вернуть НДФЛ получится только за три предыдущих календарных года. Например, если право на вычет возникло в 2023 году, его можно запросить в 2024, 2025 или 2026 году .

Налог на проценты по вкладам за 2023 год вы уже уплатили. Но в форме декларации за 2023 год нет графы, чтобы указать НДФЛ, уплаченный на основании налогового уведомления. При расчете его не учитывают, поэтому в декларации не формируется итоговая сумма к возврату.

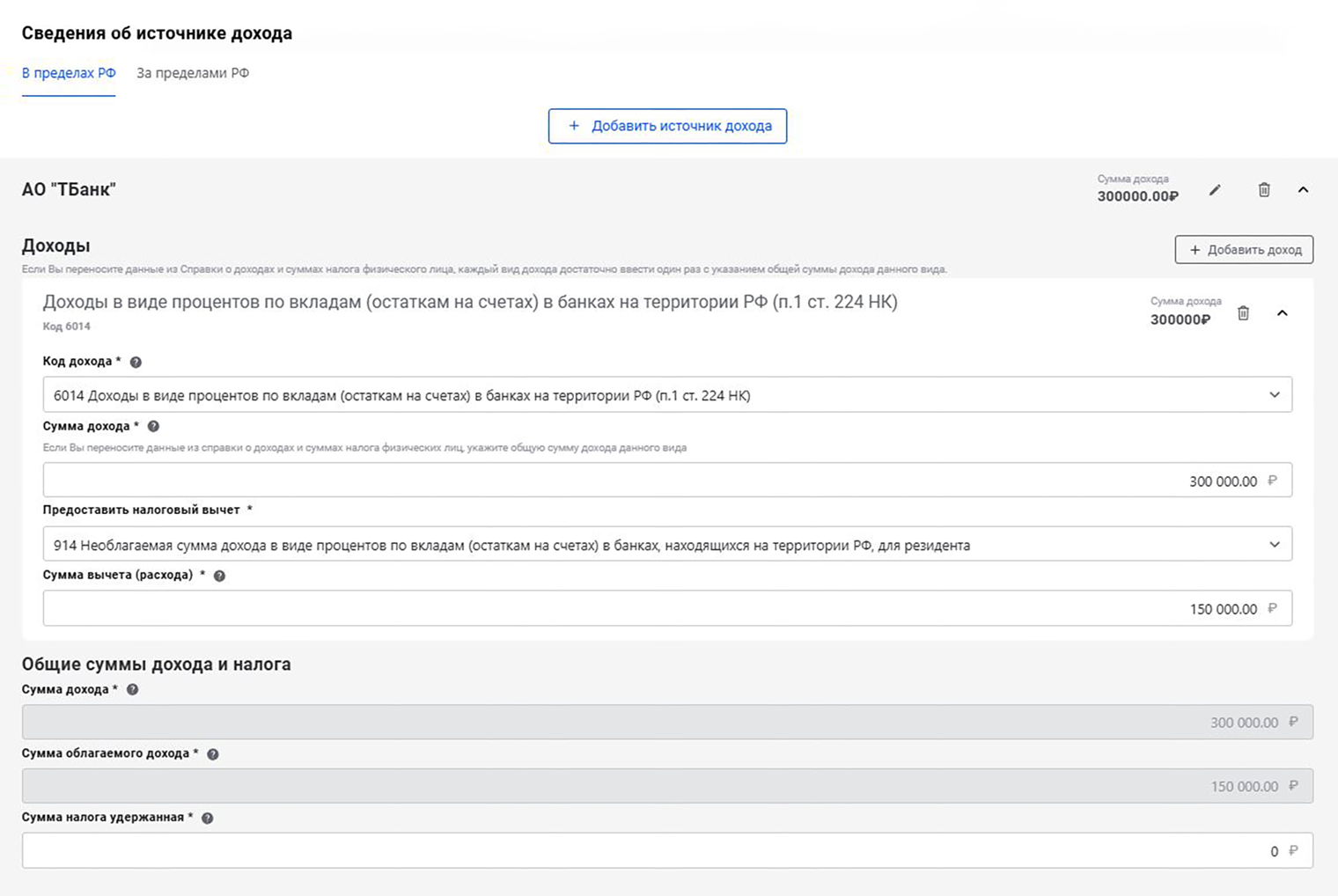

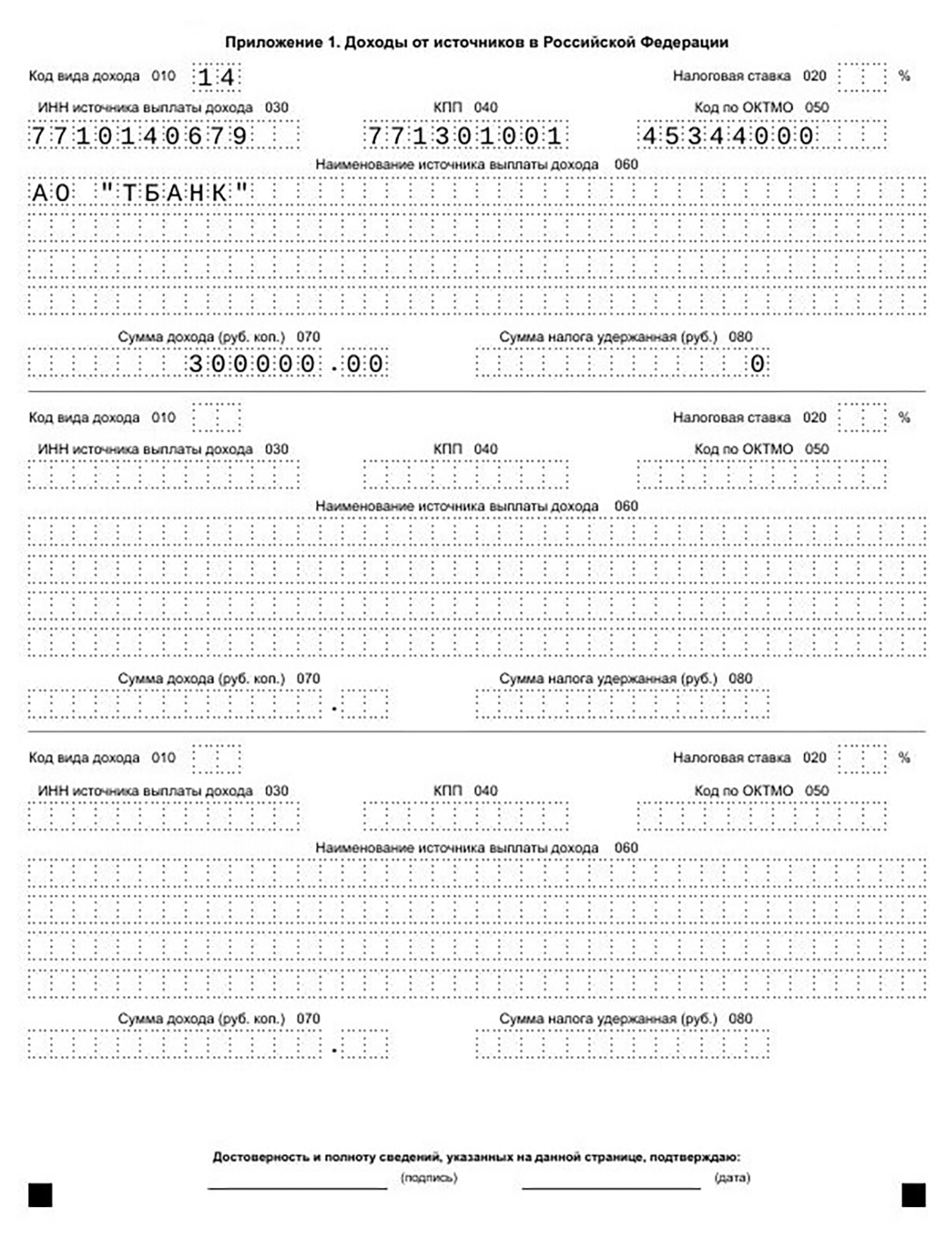

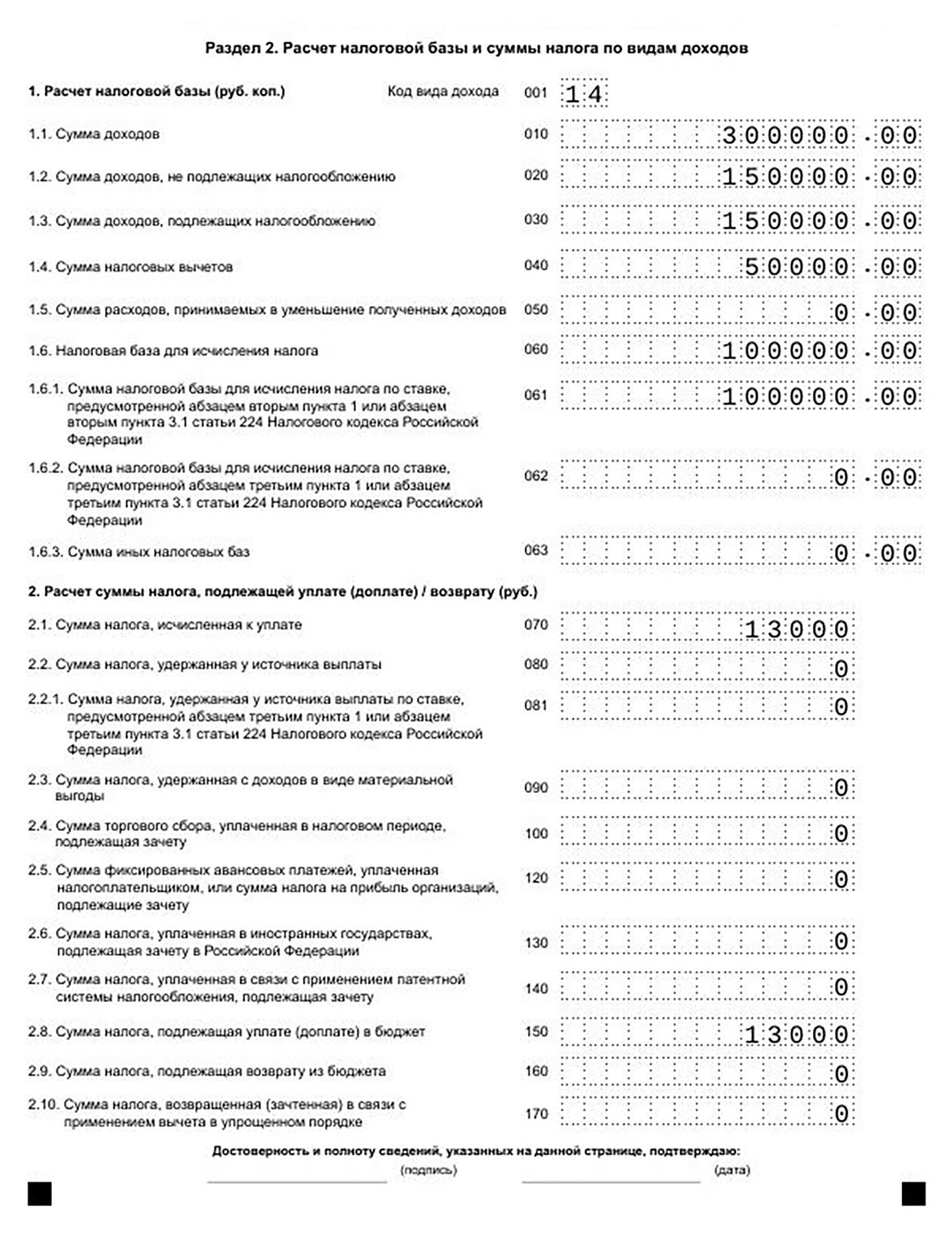

Представим, что за 2023 год Андрей получил 300 000 ₽ процентами. Налоговая база за вычетом необлагаемого лимита в 2023 году — 150 000 ₽. По налоговому уведомлению Андрей заплатил НДФЛ 150 000 ₽ × 13% = 19 500 ₽.

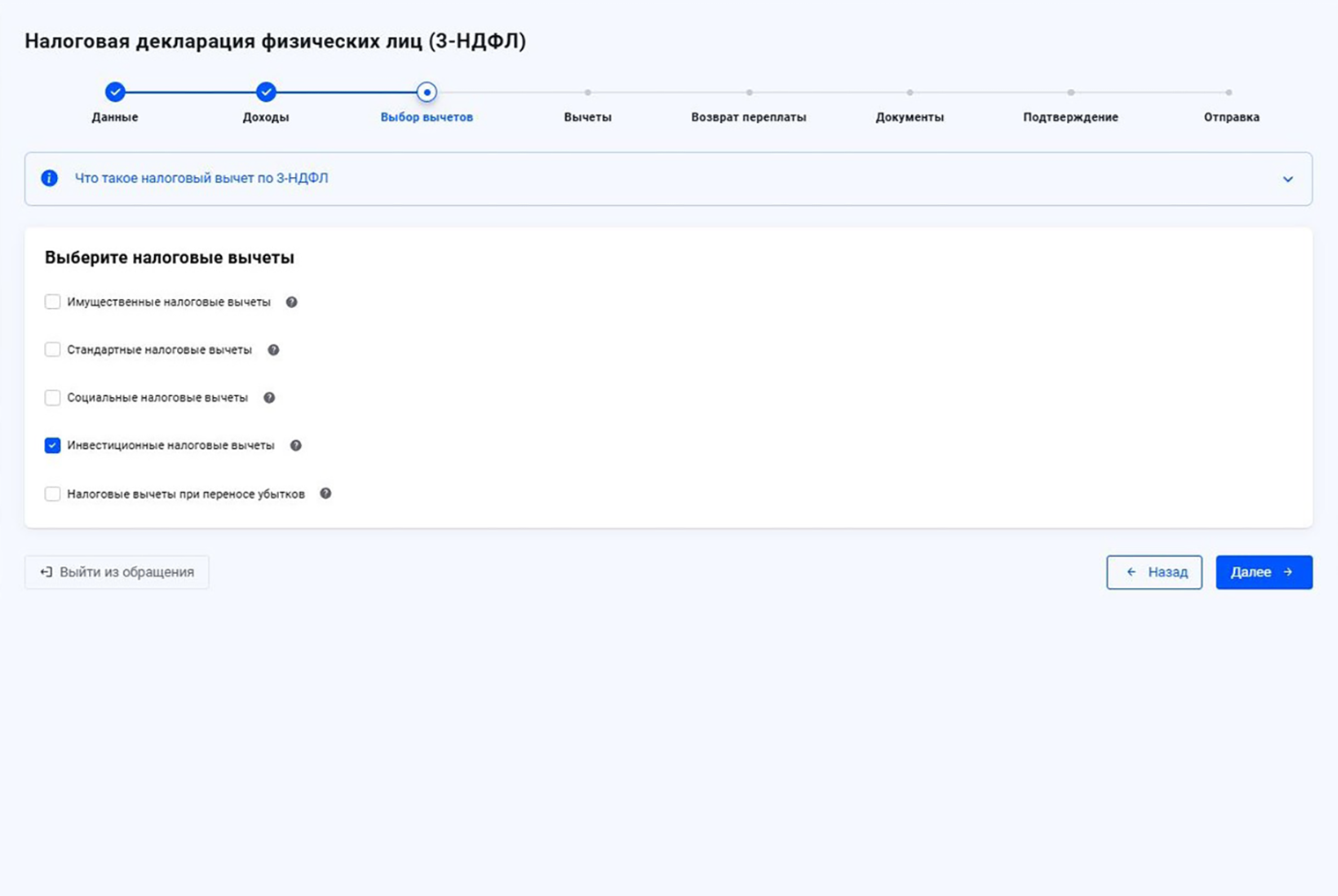

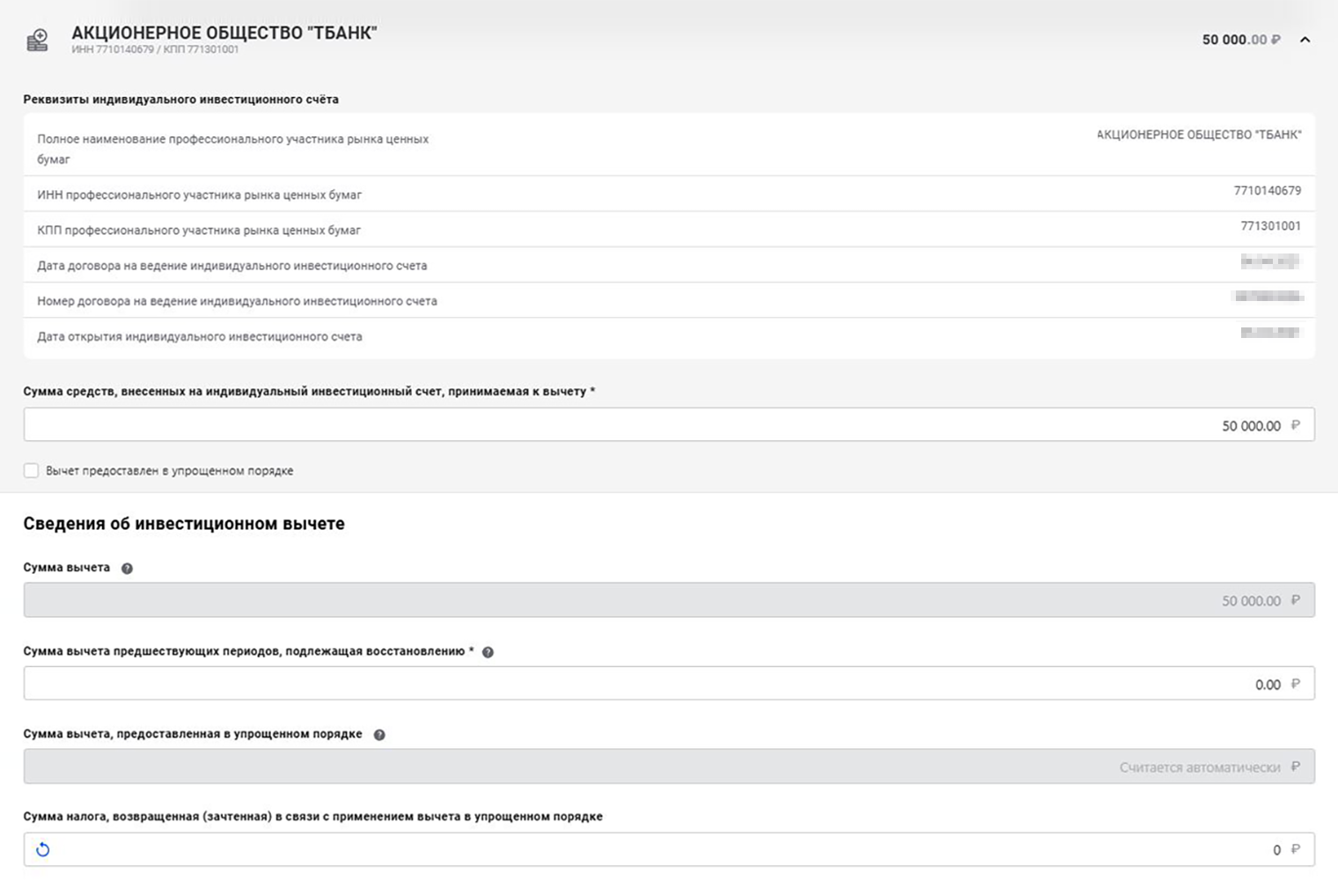

Еще в 2023 году Андрей пополнил ИИС на 50 000 ₽, и он заявляет эту сумму как инвестиционный вычет в декларации. Налог к возврату 50 000 ₽ × 13% = 6500 ₽.

При заполнении декларации программа не учитывает уже уплаченный налог. В форме возникает налог к доплате (150 000 ₽ − 50 000 ₽) × 13% = 13 000 ₽. Получается, Андрей еще остался должен налоговой.

Не стоит самостоятельно менять расчет и исправлять что-то вручную. Такая декларация не пройдет камеральную проверку, на которую отводят три месяца, — и придется подавать уточненный вариант .

ФНС рекомендует дополнительно к декларации за 2023 год подать заявление для перерасчета налога в уведомлении. Инспектор оформит вычет и создаст новое уведомление, чтобы доход в виде процентов по вкладам не дублировался в декларации и уведомлении. Это позволит избежать ошибок при проверке.

Если же вы хотите применить вычет к процентам, выплаченным в 2024 году, заявление не понадобится — достаточно заполнить декларацию.

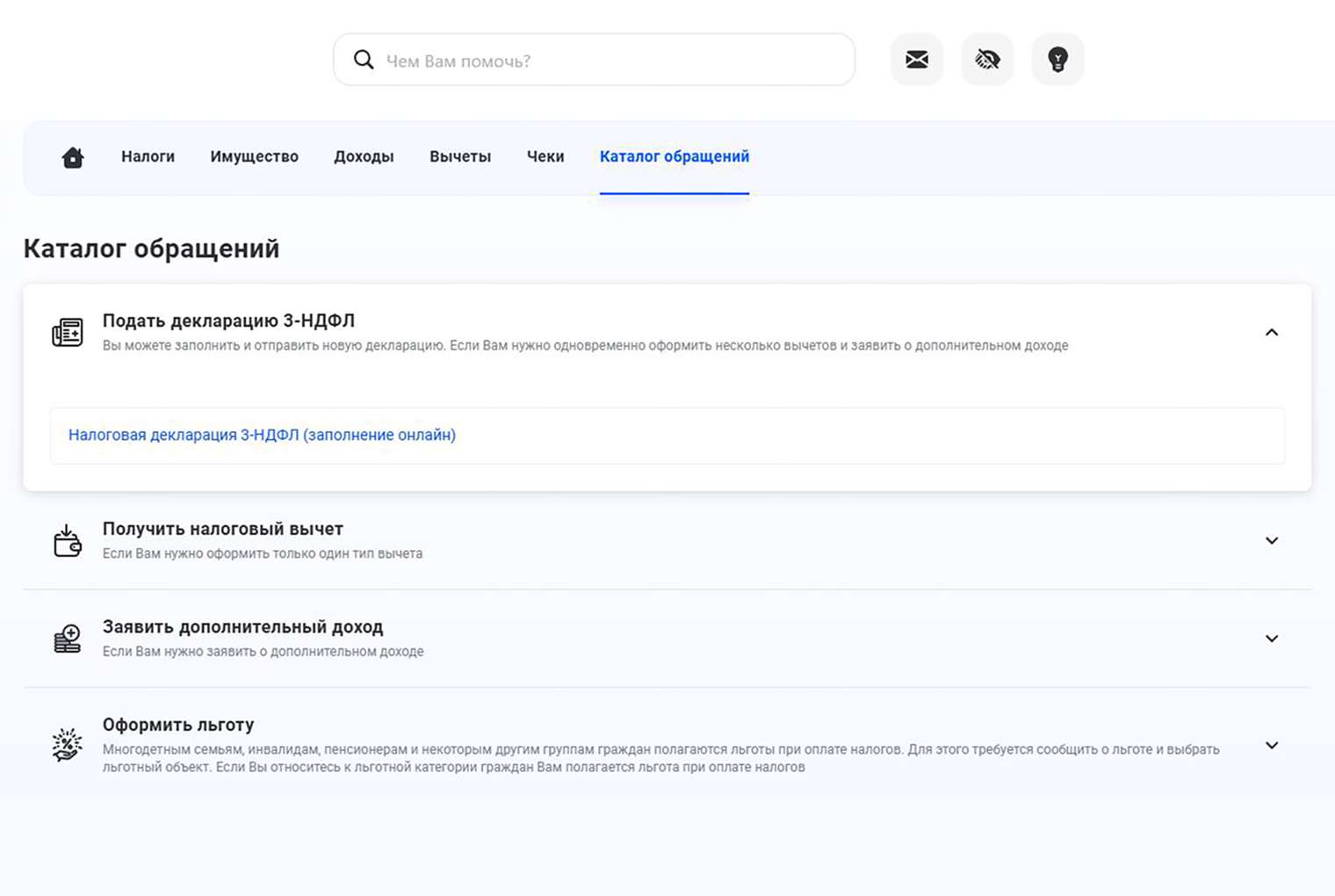

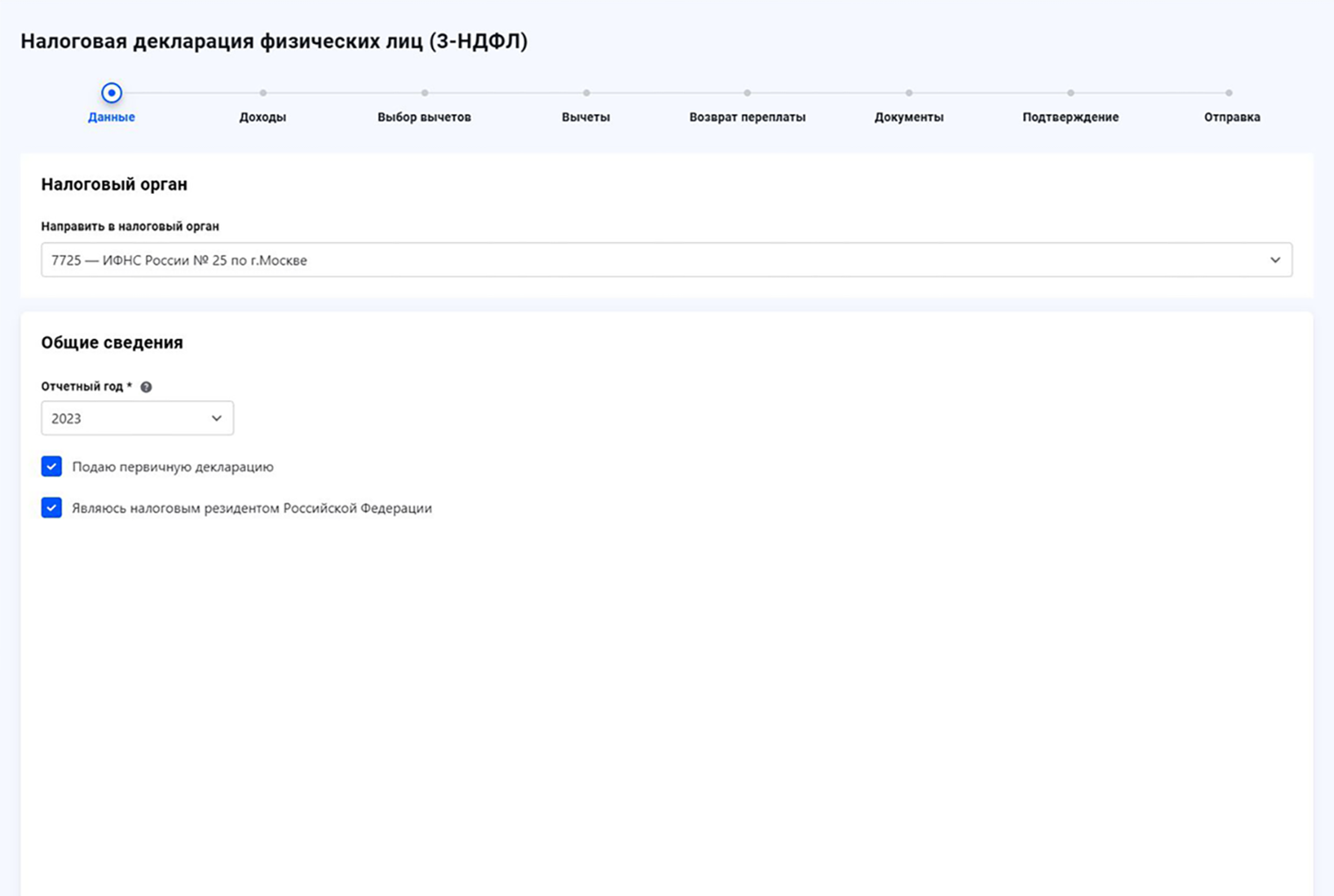

Как заполнить налоговую декларацию

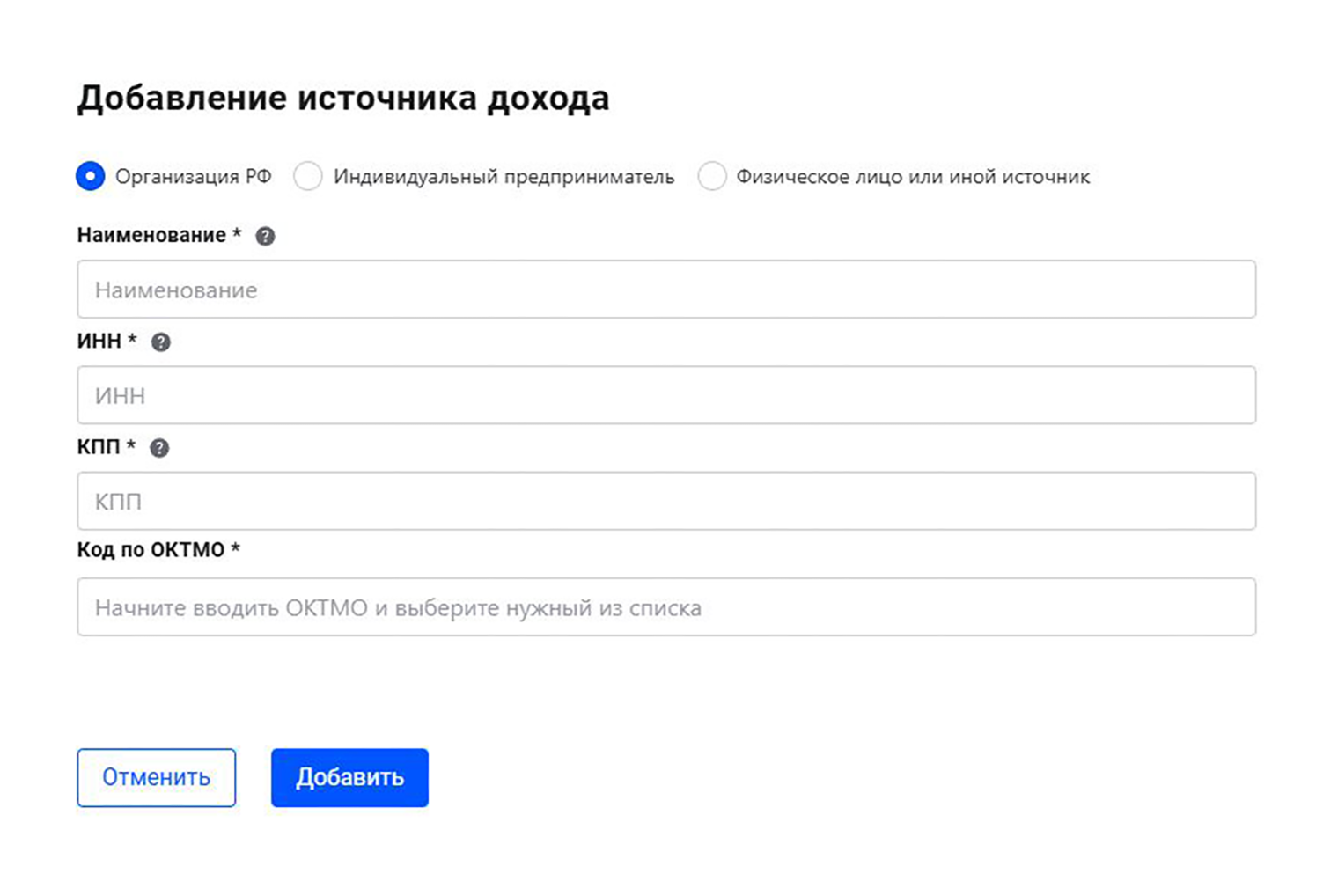

Сделать это можно вручную, в программе «Декларация» или онлайн в личном кабинете налогоплательщика на сайте ФНС. Покажу, как заполнить декларацию онлайн, на примере декларации за 2023 год.

Далее приложите документы, подтверждающие право на налоговый вычет, — например, договор на ведение ИИС и платежное поручение, которое показывает пополнение счета. Проверьте заполненную декларацию в формате PDF.

Финальный расчет по декларации за 2023 год не учитывает уплаченный налог, поэтому не соответствует действительности. К сожалению, нет другого способа получить вычет. Придется добавить заявление о перерасчете.

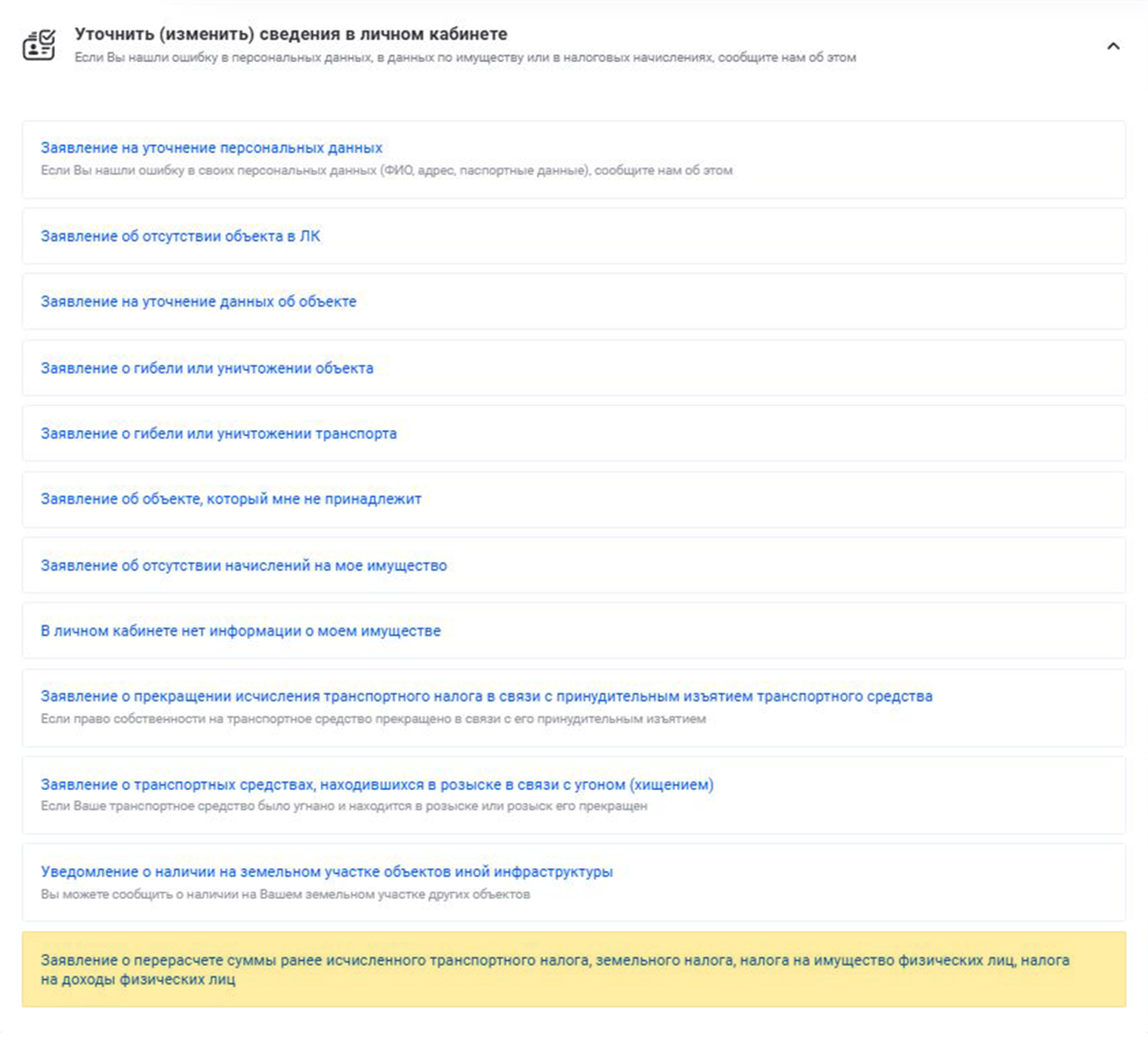

Как подать заявление на перерасчет налога

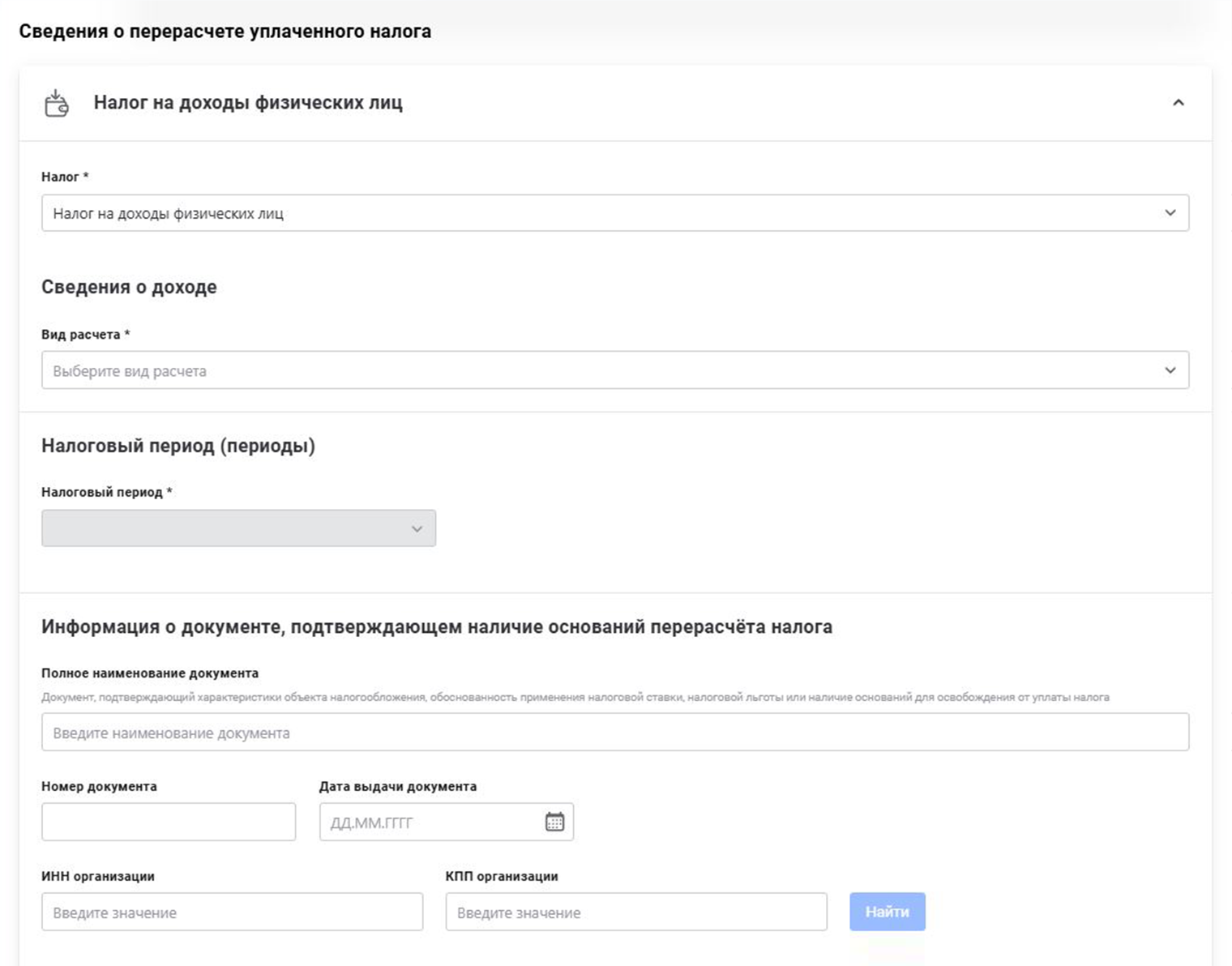

С 2025 года у заявления есть специальная форма. Ее можно заполнить вручную или через личный кабинет налогоплательщика .

ИФНС рассмотрит заявление в течение 30 дней с даты обращения. Потом сообщит о перерасчете суммы налога обновленным уведомлением или откажет в перерасчете НДФЛ .

Если НДФЛ пересчитают, на едином налоговом счете образуется переплата НДФЛ, пропорциональная вычету. Ее можно вернуть на свой банковский счет по заявлению в личном кабинете налогоплательщика или в ИФНС либо зачесть в счет уплаты будущих налогов. Налоговая должна вернуть деньги не позднее следующего рабочего дня .

Что в итоге

Проценты по вкладам и счетам в российских банках, полученные в 2023 или 2024 году, подходят для налоговых вычетов. К процентам, выплаченным с 2025 года, вычеты не применить.

Чтобы получить вычет с процентов за 2023 год, надо подать налоговую декларацию с указанием полученных процентов и нужного вычета, а также заявление на перерасчет НДФЛ в налоговом уведомлении.

ИФНС пересчитает НДФЛ в уведомлении и сумму налога к уплате. Если возникнет налог к возврату, сформируется положительное сальдо единого налогового счета и эту сумму можно будет вернуть из бюджета.

К процентам 2024 года вычеты можно применить без заявления. Просто подайте декларацию до осени 2025 года, когда налоговые начинают формировать уведомления о суммах к уплате.